Hoe Geld Lenen Berekenen: Een Gids voor Financiële Planning

Geld Lenen Berekenen: Een Stapsgewijze Gids

Of u nu een lening overweegt voor een grote aankoop, het consolideren van schulden of het financieren van een project, het is belangrijk om te begrijpen hoe geld lenen werkt en hoe u de kosten ervan kunt berekenen. In dit artikel zullen we u door de stappen leiden om geld lenen te berekenen en welke factoren hierbij een rol spelen.

Stap 1: Bepaal het Leenbedrag

Voordat u begint met het berekenen van uw lening, moet u eerst bepalen hoeveel geld u nodig heeft. Dit kan afhangen van uw specifieke behoeften en de reden voor het lenen van geld.

Stap 2: Bekijk de Rentevoet

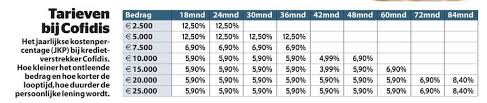

De rentevoet is een belangrijke factor bij het berekenen van de kosten van uw lening. Hoe hoger de rentevoet, hoe meer u in totaal zult terugbetalen. Vergelijk verschillende aanbieders om de beste rentevoet te vinden.

Stap 3: Kies de Looptijd van de Lening

De looptijd van de lening verwijst naar de periode waarin u de lening zult terugbetalen. Een kortere looptijd kan leiden tot lagere totale kosten, maar hogere maandelijkse betalingen.

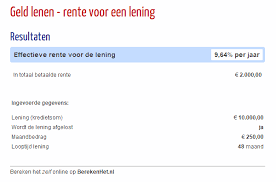

Stap 4: Bereken de Totale Kosten

Met behulp van een online leencalculator kunt u eenvoudig de totale kosten van uw lening berekenen op basis van het leenbedrag, rentevoet en looptijd. Dit geeft u een duidelijk beeld van wat u kunt verwachten qua maandelijkse betalingen en totale terugbetalingsbedrag.

Conclusie

Het berekenen van geld lenen kan helpen om financiële beslissingen goed geïnformeerd te nemen. Zorg ervoor dat u alle kosten en voorwaarden begrijpt voordat u zich verbindt aan een lening, en vergelijk verschillende opties om de beste deal te vinden die past bij uw financiële situatie.

9 Essentiële Tips voor het Berekenen van een Lening in België

- Vergelijk rentetarieven van verschillende kredietverstrekkers.

- Let op bijkomende kosten zoals administratiekosten en verzekeringen.

- Bereken het totale terug te betalen bedrag inclusief rente.

- Kies een lening met een looptijd die bij je financiële situatie past.

- Houd rekening met eventuele boetes bij vervroegde aflossing.

- Controleer of je in aanmerking komt voor eventuele kortingen of actietarieven.

- Lees de voorwaarden en kleine lettertjes goed door voordat je tekent.

- Maak gebruik van online tools en calculators om leningen te vergelijken en berekenen.

- Raadpleeg een financieel adviseur als je twijfelt over welke lening het meest geschikt is voor jouw situatie.

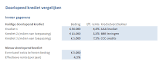

Vergelijk rentetarieven van verschillende kredietverstrekkers.

Het vergelijken van rentetarieven van verschillende kredietverstrekkers is een cruciale stap bij het berekenen van geld lenen. Door verschillende aanbieders te onderzoeken en de rentevoeten te vergelijken, kunt u een beter inzicht krijgen in de totale kosten van uw lening en de meest voordelige optie selecteren. Het kiezen van een kredietverstrekker met een lagere rentevoet kan aanzienlijke besparingen opleveren op lange termijn en u helpen om uw lening efficiënter terug te betalen. Het is daarom raadzaam om grondig onderzoek te doen en offertes op te vragen bij verschillende instellingen voordat u zich verbindt aan een leningsovereenkomst.

Let op bijkomende kosten zoals administratiekosten en verzekeringen.

Het is essentieel om bij het berekenen van geld lenen aandacht te besteden aan bijkomende kosten, zoals administratiekosten en verzekeringen. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale kosten van uw lening en dienen daarom niet over het hoofd gezien te worden. Door rekening te houden met deze bijkomende kosten kunt u een realistischer beeld krijgen van wat het lenen van geld daadwerkelijk zal inhouden en kunt u beter voorbereid zijn op de financiële verplichtingen die ermee gepaard gaan.

Bereken het totale terug te betalen bedrag inclusief rente.

Een belangrijke tip bij het berekenen van geld lenen is om het totale terug te betalen bedrag inclusief rente te berekenen. Door niet alleen naar het geleende bedrag te kijken, maar ook naar de rentekosten over de looptijd van de lening, krijgt u een duidelijk beeld van de werkelijke kosten van de lening. Hierdoor kunt u beter inschatten of de lening betaalbaar is en of het past binnen uw financiële mogelijkheden op lange termijn. Het is essentieel om transparant te zijn over alle kosten die gepaard gaan met geld lenen, zodat u weloverwogen beslissingen kunt nemen en financiële verrassingen kunt vermijden.

Kies een lening met een looptijd die bij je financiële situatie past.

Het is essentieel om een lening te kiezen met een looptijd die aansluit bij je financiële situatie. Een passende looptijd kan helpen om de maandelijkse betalingen beheersbaar te houden en ervoor te zorgen dat je de lening op een haalbare manier kunt terugbetalen. Een kortere looptijd kan leiden tot lagere totale kosten, maar hogere maandelijkse betalingen, terwijl een langere looptijd kan zorgen voor lagere maandelijkse lasten, maar uiteindelijk ook hogere totale kosten. Het is belangrijk om een balans te vinden tussen de looptijd, de rentevoet en het leenbedrag om zo de meest geschikte lening te selecteren die past bij jouw financiële behoeften en mogelijkheden.

Houd rekening met eventuele boetes bij vervroegde aflossing.

Bij het berekenen van geld lenen is het belangrijk om rekening te houden met eventuele boetes bij vervroegde aflossing. Sommige leningen kunnen een vergoeding vereisen als u ervoor kiest om het geleende bedrag eerder terug te betalen dan de afgesproken termijn. Het is essentieel om deze voorwaarden te begrijpen en in overweging te nemen bij het plannen van uw financiën, zodat u niet voor onverwachte kosten komt te staan wanneer u besluit om vervroegd af te lossen.

Controleer of je in aanmerking komt voor eventuele kortingen of actietarieven.

Het is verstandig om te controleren of je in aanmerking komt voor eventuele kortingen of actietarieven wanneer je geld leent. Sommige kredietverstrekkers bieden speciale kortingen aan voor bepaalde doelgroepen of promotietarieven voor nieuwe klanten. Door hier rekening mee te houden en actief op zoek te gaan naar dergelijke mogelijkheden, kun je mogelijk geld besparen op de totale kosten van je lening. Het loont dus de moeite om goed te informeren en te vergelijken voordat je een definitieve beslissing neemt over het afsluiten van een lening.

Lees de voorwaarden en kleine lettertjes goed door voordat je tekent.

Het is van cruciaal belang om de voorwaarden en kleine lettertjes zorgvuldig door te lezen voordat u een lening ondertekent. Door deze documenten grondig te bestuderen, krijgt u een duidelijk inzicht in de verplichtingen, kosten en eventuele verborgen clausules die van invloed kunnen zijn op uw lening. Het voorkomt verrassingen en helpt u om weloverwogen beslissingen te nemen over geld lenen. Het is essentieel om volledig op de hoogte te zijn van alle aspecten van de leningsovereenkomst om financiële verrassingen in de toekomst te voorkomen.

Maak gebruik van online tools en calculators om leningen te vergelijken en berekenen.

Maak gebruik van online tools en calculators om leningen te vergelijken en berekenen. Door gebruik te maken van deze handige hulpmiddelen kunt u eenvoudig verschillende leningsopties vergelijken op basis van rentetarieven, looptijden en totale kosten. Hiermee krijgt u een duidelijk inzicht in wat elke lening inhoudt en kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en mogelijkheden. Het gebruik van online tools maakt het proces van geld lenen berekenen efficiënter en transparanter, waardoor u de beste deal kunt vinden die aansluit bij uw persoonlijke situatie.

Raadpleeg een financieel adviseur als je twijfelt over welke lening het meest geschikt is voor jouw situatie.

Het is verstandig om een financieel adviseur te raadplegen als je twijfelt over welke lening het meest geschikt is voor jouw situatie. Een financieel adviseur kan je helpen bij het analyseren van je financiële behoeften, het vergelijken van verschillende leningsopties en het nemen van een weloverwogen beslissing die past bij jouw specifieke omstandigheden. Door professioneel advies in te winnen, kun je ervoor zorgen dat je een lening kiest die niet alleen betaalbaar is, maar ook aansluit bij je langetermijndoelen en financiële welzijn.