Direct 1500 euro lenen: Snelle financiering voor onverwachte uitgaven

Heeft u snel 1500 euro nodig? Of het nu gaat om onverwachte uitgaven, een dringende reparatie of een financiële noodsituatie, soms hebben we allemaal behoefte aan wat extra financiële steun. Gelukkig zijn er verschillende opties beschikbaar om een lening van 1500 euro te verkrijgen.

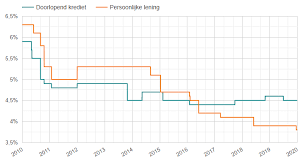

Een van de meest gebruikelijke opties is het aanvragen van een persoonlijke lening bij een bank of financiële instelling. Met een persoonlijke lening kunt u een vast bedrag lenen en dit in termijnen terugbetalen over een vooraf bepaalde periode. Het rentepercentage en de voorwaarden kunnen variëren, afhankelijk van de kredietverstrekker en uw kredietwaardigheid. Het is belangrijk om te controleren of u voldoet aan de vereisten van de kredietverstrekker voordat u een aanvraag indient.

Een andere mogelijkheid is het aanvragen van een minilening. Een minilening is meestal bedoeld voor kleinere bedragen en kortlopende financieringsbehoeften. Het proces is over het algemeen sneller en gemakkelijker dan bij traditionele leningen, omdat er minder strenge kredietcontroles worden uitgevoerd. Houd er echter rekening mee dat minileningen vaak hogere rentetarieven hebben dan andere vormen van leningen.

Voor het verkrijgen van een lening van 1500 euro moet u ook rekening houden met uw eigen financiële situatie en uw vermogen om de lening terug te betalen. Het is belangrijk om uw inkomsten en uitgaven zorgvuldig te evalueren voordat u een lening aangaat. Zorg ervoor dat u een realistisch terugbetalingsplan opstelt dat past bij uw financiële mogelijkheden.

Bij het aanvragen van een lening is het verstandig om verschillende kredietverstrekkers te vergelijken om de beste voorwaarden en tarieven te vinden. Let op eventuele bijkomende kosten, zoals administratiekosten of verzekeringen, die van invloed kunnen zijn op de totale kosten van de lening.

Tot slot is het altijd verstandig om bewust en verantwoordelijk met leningen om te gaan. Leen alleen wat u nodig heeft en zorg ervoor dat u zich bewust bent van de financiële verplichtingen die gepaard gaan met het afsluiten van een lening. Maak gebruik van leningen als tijdelijke oplossingen en probeer tegelijkertijd uw financiële situatie te verbeteren door middel van spaargeld en budgetbeheer.

Het verkrijgen van een lening van 1500 euro kan een nuttige optie zijn in bepaalde situaties. Zorg ervoor dat u goed geïnformeerd bent over de verschillende mogelijkheden, vergelijk aanbieders en houd rekening met uw eigen financiële situatie voordat u een beslissing neemt.

6 redenen waarom 1500 euro lenen een goede keuze is in België

- U kunt het lenen voor een periode van maximaal 10 jaar, waardoor de maandelijkse aflossingen betaalbaar zijn.

- Er is geen vereiste voor een lage rente, waardoor het mogelijk is om goedkope leningen te vinden.

- U kunt de lening gebruiken voor elk doel dat u wilt, zoals het financieren van een verbouwing of investering in uw bedrijf.

- Er zijn geen verplichte aanbetaling nodig bij het afsluiten van dit soort lening.

- De procedure om deze lening af te sluiten is relatief simpel en kan meestal binnen enkele dagen worden voltooid..

- U kunt deze lening gebruiken om uw schuld te consolideren, waardoor u minder rente betaalt op al uw schuld

6 nadelen van het lenen van 1500 euro: hoge rentekosten, korte looptijd, verplichting tot terugbetaling bij geldproblemen, vergroting van schuldenberg, negat

- Je moet hoge rentekosten betalen;

- De lening heeft een korte looptijd;

- Je bent verplicht om de lening terug te betalen, ook als je geldproblemen hebt;

- Het kan je schuldenberg vergroten;

- Als je de lening niet op tijd terugbetaalt, kan dit negatieve gevolgen voor je kredietwaardigheid hebben;

- Je moet mogelijk extra kosten betalen voor bijkomende diensten zoals verzekering of advieskosten.

U kunt het lenen voor een periode van maximaal 10 jaar, waardoor de maandelijkse aflossingen betaalbaar zijn.

Een van de voordelen van het lenen van 1500 euro is dat u de mogelijkheid heeft om dit bedrag over een langere periode terug te betalen, tot wel 10 jaar. Dit betekent dat u de flexibiliteit heeft om de maandelijkse aflossingen aan te passen aan uw financiële situatie, waardoor ze betaalbaar blijven.

Het hebben van een langere looptijd voor uw lening kan voordelig zijn als u op zoek bent naar lagere maandelijkse betalingen. Door het bedrag over een langere periode te spreiden, kunt u ervoor zorgen dat de aflossingen beter passen binnen uw budget. Dit kan vooral handig zijn als u andere financiële verplichtingen heeft of als u graag wat extra geld wilt overhouden voor andere uitgaven.

Daarnaast biedt een langere looptijd ook meer stabiliteit en gemoedsrust. U weet dat u gedurende een langere periode vaste maandelijkse aflossingen heeft, waardoor u uw financiën beter kunt plannen. Het stelt u in staat om uw lening in kleinere stappen af te lossen, zonder dat dit grote invloed heeft op uw dagelijkse uitgaven.

Het is echter belangrijk om te onthouden dat hoewel een langere looptijd gunstig kan zijn voor het beheersen van uw maandelijkse uitgaven, het ook kan leiden tot hogere totale kosten van de lening. Dit komt door de rente die wordt berekend over een langere periode. Het is daarom verstandig om zorgvuldig te overwegen of u bereid bent om gedurende een langere tijd rente te betalen en wat de uiteindelijke kosten van de lening zullen zijn.

Als u op zoek bent naar een betaalbare manier om 1500 euro te lenen, kan het verlengen van de looptijd tot maximaal 10 jaar een aantrekkelijke optie zijn. Het stelt u in staat om uw aflossingen aan te passen aan uw financiële mogelijkheden en biedt meer stabiliteit in uw maandelijkse budget. Zorg er echter voor dat u de totale kosten van de lening begrijpt en dat u zich bewust bent van de rentekosten die gepaard gaan met een langere looptijd.

Er is geen vereiste voor een lage rente, waardoor het mogelijk is om goedkope leningen te vinden.

Een groot voordeel van het lenen van 1500 euro is dat er geen vereiste is voor een lage rente, waardoor het mogelijk is om goedkope leningen te vinden. Dit betekent dat u de mogelijkheid heeft om verschillende kredietverstrekkers te vergelijken en de beste tarieven en voorwaarden te vinden die passen bij uw financiële situatie.

Wanneer u op zoek bent naar een lening, is het belangrijk om aandacht te besteden aan de rentetarieven, omdat deze invloed hebben op de totale kosten van de lening. Met een lening van 1500 euro heeft u echter meer flexibiliteit bij het zoeken naar goedkope opties.

Door verschillende kredietverstrekkers te vergelijken, kunt u tarieven en voorwaarden vinden die aansluiten bij uw behoeften en budget. Dit stelt u in staat om een lening te vinden met een lagere rente, waardoor u geld kunt besparen op de totale kosten van de lening.

Het hebben van opties zonder vereiste voor een lage rente biedt ook meer mogelijkheden voor mensen met verschillende kredietprofielen. Zelfs als uw kredietgeschiedenis niet perfect is, zijn er nog steeds kredietverstrekkers die bereid zijn om u een lening aan te bieden tegen redelijke tarieven.

Het vinden van goedkope leningen kan helpen om uw financiële lasten te verlichten en ervoor zorgen dat u minder betaalt over de looptijd van de lening. Het kan ook betekenen dat u sneller kunt aflossen en eerder weer financiële vrijheid kunt bereiken.

Bij het zoeken naar goedkope leningen is het belangrijk om niet alleen naar de rente te kijken, maar ook naar andere voorwaarden, zoals de looptijd van de lening en eventuele extra kosten. Zorg ervoor dat u alle aspecten van de lening begrijpt voordat u een beslissing neemt.

Kortom, het lenen van 1500 euro biedt de mogelijkheid om goedkope leningen te vinden zonder vereiste voor een lage rente. Door verschillende kredietverstrekkers te vergelijken en aandacht te besteden aan de voorwaarden, kunt u een lening vinden die past bij uw financiële situatie en u helpen uw doelen te bereiken.

U kunt de lening gebruiken voor elk doel dat u wilt, zoals het financieren van een verbouwing of investering in uw bedrijf.

Een van de voordelen van het lenen van 1500 euro is dat u de vrijheid heeft om het geld te gebruiken voor elk doel dat u wilt. Of u nu van plan bent om uw huis te verbouwen, een nieuwe auto te kopen, of een investering te doen in uw bedrijf, met een lening van 1500 euro heeft u de mogelijkheid om uw plannen te realiseren.

Het financieren van een verbouwing kan bijvoorbeeld een grote uitgave zijn. Met een lening van 1500 euro kunt u de benodigde materialen en arbeidskosten betalen, waardoor u uw droomhuis kunt creëren zonder dat u hoeft te wachten tot u voldoende spaargeld heeft opgebouwd.

Daarnaast kan het lenen van 1500 euro ook dienen als financiering voor uw bedrijf. Of u nu een start-up hebt of uw bestaande bedrijf wilt uitbreiden, dit extra kapitaal kan worden gebruikt voor marketingactiviteiten, het aanschaffen van nieuwe apparatuur of het inhuren van personeel. Het kan een impuls geven aan de groei en ontwikkeling van uw onderneming.

Het mooie aan deze flexibiliteit is dat u niet gebonden bent aan specifieke bestedingsdoelen. U kunt zelf bepalen waar u het geld voor nodig heeft en hoeft geen verantwoording af te leggen aan de kredietverstrekker over hoe u het besteedt. Dit geeft u de vrijheid en autonomie om uw financiële doelen na te streven op basis van wat voor u belangrijk is.

Het is echter belangrijk om verantwoordelijk om te gaan met geleend geld. Zorg ervoor dat u een duidelijk plan heeft voor hoe u de lening zult terugbetalen en dat u realistische verwachtingen heeft over de resultaten die u wilt bereiken met het geleende bedrag. Wees bewust van de rente en eventuele bijkomende kosten die gepaard gaan met de lening, en houd rekening met uw financiële situatie bij het nemen van beslissingen.

Al met al biedt het lenen van 1500 euro u de vrijheid om uw doelen te verwezenlijken, of het nu gaat om een verbouwing of een investering in uw bedrijf. Het stelt u in staat om direct toegang te krijgen tot het benodigde kapitaal, zodat u kunt beginnen met het realiseren van uw plannen zonder lang te hoeven wachten.

Er zijn geen verplichte aanbetaling nodig bij het afsluiten van dit soort lening.

Een van de voordelen van het lenen van 1500 euro is dat er geen verplichte aanbetaling nodig is bij het afsluiten van dit soort lening. Dit kan een grote opluchting zijn voor mensen die op zoek zijn naar financiële ondersteuning, maar niet direct de middelen hebben om een aanzienlijk bedrag als aanbetaling te doen.

Bij veel traditionele leningen, zoals autoleningen of hypotheekleningen, wordt er vaak gevraagd om een bepaald percentage van het geleende bedrag als aanbetaling te doen. Dit kan soms een struikelblok vormen voor mensen die snel geld nodig hebben en niet over voldoende spaargeld beschikken om aan deze vereiste te voldoen.

Met het lenen van 1500 euro wordt deze drempel weggenomen. Het stelt mensen in staat om direct toegang te krijgen tot het benodigde geld zonder zich zorgen te hoeven maken over het vinden van extra middelen voor een aanbetaling. Dit kan vooral handig zijn bij onverwachte uitgaven of noodsituaties waarbij snel handelen vereist is.

Het ontbreken van een verplichte aanbetaling maakt deze lening ook toegankelijker voor een bredere groep mensen. Zelfs als u geen groot spaarsaldo heeft, kunt u nog steeds in aanmerking komen voor deze lening en de financiële hulp krijgen die u nodig heeft.

Het is echter belangrijk om in gedachten te houden dat hoewel er geen verplichte aanbetaling is, er nog steeds rente en andere kosten verbonden kunnen zijn aan het lenen van 1500 euro. Het is altijd verstandig om de voorwaarden en tarieven van verschillende kredietverstrekkers te vergelijken voordat u een beslissing neemt. Zorg ervoor dat u zich bewust bent van de totale kosten van de lening en uw eigen financiële mogelijkheden om deze terug te betalen.

Al met al kan het ontbreken van een verplichte aanbetaling bij het lenen van 1500 euro een aantrekkelijk voordeel zijn voor mensen die snel financiële steun nodig hebben. Het maakt de lening toegankelijker en helpt mensen om direct toegang te krijgen tot het benodigde geld zonder extra spaargeld te hoeven inzetten.

De procedure om deze lening af te sluiten is relatief simpel en kan meestal binnen enkele dagen worden voltooid..

Een van de voordelen van het lenen van 1500 euro is dat de procedure om deze lening af te sluiten relatief simpel is en meestal binnen enkele dagen kan worden voltooid. Dit maakt het een handige optie voor mensen die snel financiële ondersteuning nodig hebben.

In tegenstelling tot langlopende leningen, zoals hypotheken, vereist het aanvragen van een lening van 1500 euro meestal geen uitgebreide documentatie of lange goedkeuringsprocessen. Veel kredietverstrekkers bieden online aanvraagformulieren aan die snel kunnen worden ingevuld en ingediend.

Na het indienen van uw aanvraag zal de kredietverstrekker uw gegevens beoordelen en een beslissing nemen over uw leningaanvraag. In veel gevallen ontvangt u binnen enkele dagen een reactie, waardoor u snel weet of uw aanvraag is goedgekeurd.

Als uw aanvraag wordt goedgekeurd, kunt u doorgaans het geleende bedrag binnen korte tijd op uw bankrekening verwachten. Dit stelt u in staat om onmiddellijk gebruik te maken van de financiële middelen om bijvoorbeeld onverwachte rekeningen te betalen of dringende uitgaven te dekken.

Het snelle proces van het afsluiten van een lening van 1500 euro kan een groot voordeel zijn voor mensen die met spoed geld nodig hebben. Het biedt financiële flexibiliteit en gemoedsrust, wetende dat ze snel toegang hebben tot de benodigde fondsen.

Het is echter belangrijk om te onthouden dat hoewel de procedure relatief simpel is, u nog steeds verantwoordelijk bent voor het terugbetalen van de lening volgens de afgesproken voorwaarden. Zorg ervoor dat u de leningovereenkomst zorgvuldig leest en begrijpt voordat u akkoord gaat.

Al met al kan het lenen van 1500 euro een handige oplossing zijn voor mensen die snel financiële ondersteuning nodig hebben. Met een relatief eenvoudig aanvraagproces en snelle goedkeuringstijden, biedt deze lening optie gemak en efficiëntie wanneer het er echt toe doet.

U kunt deze lening gebruiken om uw schuld te consolideren, waardoor u minder rente betaalt op al uw schuld

Een van de voordelen van het lenen van 1500 euro is dat u deze lening kunt gebruiken om uw schulden te consolideren. Schulden kunnen zich opstapelen en verschillende rentetarieven hebben, wat kan leiden tot hoge maandelijkse betalingen en verwarring bij het beheren van uw financiën.

Door een lening van 1500 euro te gebruiken om uw schuld te consolideren, kunt u al uw bestaande schulden samenvoegen tot één enkele lening met een vast rentepercentage. Dit kan resulteren in lagere maandelijkse betalingen en minder stress bij het beheren van uw financiën.

Daarnaast kan het consolideren van uw schulden met een lening van 1500 euro u helpen om minder rente te betalen. Als u meerdere kredietkaarten of leningen heeft met hoge rentetarieven, kan het samenvoegen ervan in één lening met een lager rentepercentage resulteren in aanzienlijke besparingen op de lange termijn.

Het is echter belangrijk om op te merken dat het consolideren van schulden met een lening niet voor iedereen de beste optie is. Het is essentieel om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u zich comfortabel voelt bij het afsluiten van een nieuwe lening. Daarnaast moet u ervoor zorgen dat u verantwoordelijk blijft bij het beheren van uw financiën en de nieuwe lening tijdig terugbetaalt.

Als u geïnteresseerd bent in het consolideren van uw schulden met een lening van 1500 euro, is het raadzaam om verschillende kredietverstrekkers te vergelijken en de voorwaarden en tarieven zorgvuldig te onderzoeken. Zo kunt u de beste optie vinden die past bij uw financiële behoeften en doelen.

Het consolideren van uw schulden met een lening van 1500 euro kan een slimme financiële zet zijn om uw schuldenlast te verminderen en rentekosten te verlagen. Het kan u helpen om uw financiën beter te beheren en op weg te gaan naar een gezondere financiële toekomst.

Je moet hoge rentekosten betalen;

Een belangrijk nadeel van het lenen van 1500 euro is dat u te maken kunt krijgen met hoge rentekosten. Bij leningen zijn rentetarieven een manier voor kredietverstrekkers om winst te maken op de verstrekte lening. Het bedrag dat u uiteindelijk terugbetaalt, kan dus hoger zijn dan het oorspronkelijk geleende bedrag.

Bij het aangaan van een lening is het belangrijk om goed op de hoogte te zijn van de rentetarieven die worden gehanteerd. Hoe hoger de rente, hoe meer u uiteindelijk zult betalen voor uw lening. Dit kan vooral problematisch zijn bij kortlopende leningen, zoals minileningen, waarbij de rente vaak hoger is dan bij traditionele persoonlijke leningen.

Het betalen van hoge rentekosten kan een aanzienlijke impact hebben op uw financiële situatie. Het kan ervoor zorgen dat u maandelijks hogere aflossingen moet doen en daardoor minder geld overhoudt voor andere uitgaven. Bovendien kunnen hoge rentekosten ervoor zorgen dat het langer duurt voordat u de lening volledig heeft afbetaald.

Om dit nadeel te beperken, is het belangrijk om verschillende kredietverstrekkers te vergelijken en op zoek te gaan naar de meest gunstige rentetarieven. Daarnaast kunt u proberen uw kredietwaardigheid te verbeteren door uw financiële situatie op orde te brengen en eventuele bestaande schulden af te lossen. Dit kan helpen om in de toekomst betere leningsvoorwaarden te krijgen met lagere rentetarieven.

Het is ook belangrijk om bewust en verantwoordelijk met leningen om te gaan. Leen alleen wat u nodig heeft en zorg ervoor dat u zich bewust bent van de financiële verplichtingen die gepaard gaan met het afsluiten van een lening. Maak gebruik van leningen als tijdelijke oplossingen en probeer tegelijkertijd uw financiële situatie te verbeteren door middel van spaargeld en budgetbeheer.

Kortom, het betalen van hoge rentekosten is een con die gepaard kan gaan met het lenen van 1500 euro. Het is belangrijk om dit nadeel in overweging te nemen en zorgvuldig te evalueren of het de juiste keuze is voor uw financiële situatie.

De lening heeft een korte looptijd;

Een van de nadelen van het lenen van 1500 euro is dat de lening vaak een korte looptijd heeft. Hoewel dit voor sommige mensen misschien gunstig lijkt, kan het ook beperkingen met zich meebrengen.

Een korte looptijd betekent dat u de lening binnen een relatief korte periode moet terugbetalen, meestal variërend van enkele maanden tot een paar jaar. Dit kan leiden tot hogere maandelijkse aflossingen, omdat het geleende bedrag in een kortere tijd moet worden terugbetaald.

Voor sommige mensen kan dit een uitdaging zijn, vooral als ze al andere financiële verplichtingen hebben. Het kan moeilijk zijn om grote maandelijkse aflossingen te dragen naast andere uitgaven zoals huur, hypotheeklasten, nutsvoorzieningen en dagelijkse kosten voor levensonderhoud.

Bovendien kan een korte looptijd ook betekenen dat u minder flexibiliteit heeft bij het beheer van uw financiën. Als u bijvoorbeeld onverwachte uitgaven heeft of tijdelijk minder inkomen ontvangt, kan het moeilijk zijn om aan uw verplichtingen te voldoen zonder in financiële problemen te komen.

Het is daarom belangrijk om realistisch te zijn over uw financiële situatie voordat u besluit om 1500 euro te lenen met een korte looptijd. Zorg ervoor dat u voldoende ruimte heeft in uw budget om de maandelijkse aflossingen comfortabel te kunnen dragen en dat u zich bewust bent van eventuele onvoorziene omstandigheden die uw vermogen om de lening terug te betalen kunnen beïnvloeden.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een lening aangaat, zodat u een weloverwogen beslissing kunt nemen die past bij uw individuele financiële behoeften en mogelijkheden.

Je bent verplicht om de lening terug te betalen, ook als je geldproblemen hebt;

Een van de nadelen van het lenen van 1500 euro is dat je verplicht bent om de lening terug te betalen, zelfs als je geldproblemen hebt. Hoewel het aanvragen van een lening soms noodzakelijk kan zijn om financiële uitdagingen aan te pakken, moet je voorzichtig zijn bij het aangaan van schulden.

Het kan gebeuren dat je in de loop van de tijd geconfronteerd wordt met onverwachte omstandigheden zoals baanverlies, medische kosten of andere financiële tegenslagen. In dergelijke situaties kan het moeilijk zijn om aan je betalingsverplichtingen te voldoen en kan het aflossen van een lening extra stress veroorzaken.

Het niet kunnen voldoen aan de aflossingen kan ernstige gevolgen hebben voor je financiële situatie. Het kan leiden tot verhoogde rentekosten, boetes en zelfs negatieve invloed hebben op je kredietwaardigheid. Dit kan op zijn beurt weer gevolgen hebben voor toekomstige leningen of financiële mogelijkheden.

Daarom is het belangrijk om realistisch te zijn over je financiële mogelijkheden voordat je een lening aangaat. Zorg ervoor dat je een gedegen budgetplan hebt waarin je alle maandelijkse uitgaven en inkomsten opneemt. Op die manier kun je beoordelen of je in staat bent om de lening terug te betalen zonder grote problemen.

Als je al geldproblemen hebt voordat je een lening aangaat, is het raadzaam om eerst andere oplossingen te overwegen. Bijvoorbeeld door te kijken naar mogelijkheden om te besparen, extra inkomen te genereren of hulp te zoeken bij een financieel adviseur. Het is belangrijk om jezelf te beschermen tegen verdere financiële problemen en ervoor te zorgen dat je de lening zonder problemen kunt terugbetalen.

Kortom, het verplicht zijn om een lening van 1500 euro terug te betalen, zelfs als je geldproblemen hebt, kan een groot nadeel zijn. Het is essentieel om verantwoordelijkheid te nemen voor je financiële situatie en ervoor te zorgen dat je de lening kunt aflossen voordat je deze aangaat. Overweeg altijd andere opties en zoek professioneel advies indien nodig.

Het kan je schuldenberg vergroten;

Hoewel het lenen van 1500 euro in sommige situaties een handige oplossing kan zijn, is het belangrijk om bewust te zijn van de mogelijke nadelen. Een van die nadelen is dat het lenen van geld je schuldenberg kan vergroten.

Wanneer je geld leent, moet je dit uiteraard terugbetalen. Dit betekent dat je maandelijkse aflossingen moet doen, vaak inclusief rente. Als je al andere leningen of schulden hebt, kan het toevoegen van een nieuwe lening van 1500 euro aan je financiële lasten resulteren in een grotere schuld.

Dit kan problematisch worden als je moeite hebt om aan je financiële verplichtingen te voldoen. Het kan leiden tot stress en financiële druk, waardoor je mogelijk nog meer in de problemen raakt.

Voordat je besluit om 1500 euro te lenen, is het belangrijk om een realistische beoordeling te maken van je financiële situatie en vermogen om de lening terug te betalen. Overweeg of het aangaan van extra schuld echt noodzakelijk is en of er alternatieve oplossingen zijn die minder impact hebben op je financiën.

Als je merkt dat je al overbelast bent met schulden, is het verstandig om eerst naar manieren te zoeken om deze af te lossen voordat je nieuwe leningen aangaat. Het kan nuttig zijn om contact op te nemen met een financieel adviseur of schuldhulpverlener om je te helpen bij het beheren van je financiële situatie en het vinden van de beste oplossingen.

Onthoud dat verantwoord lenen essentieel is om jezelf te beschermen tegen een groeiende schuldenberg. Wees kritisch bij het nemen van financiële beslissingen en weeg de voor- en nadelen zorgvuldig af voordat je een lening aangaat.

Als je de lening niet op tijd terugbetaalt, kan dit negatieve gevolgen voor je kredietwaardigheid hebben;

Als je overweegt om 1500 euro te lenen, is het belangrijk om rekening te houden met mogelijke nadelen en risico’s. Een van de belangrijkste nadelen is dat als je de lening niet op tijd terugbetaalt, dit negatieve gevolgen kan hebben voor je kredietwaardigheid.

Kredietwaardigheid verwijst naar de mate waarin een persoon als betrouwbaar wordt beschouwd om leningen terug te betalen. Kredietverstrekkers gebruiken deze informatie om te bepalen of ze jou een lening willen verstrekken en tegen welke voorwaarden, zoals rentetarieven en terugbetalingsperiodes.

Als je een lening niet op tijd terugbetaalt, kan dit resulteren in negatieve meldingen op je kredietrapport. Dit kan je kredietwaardigheid aantasten en in de toekomst problemen veroorzaken bij het verkrijgen van andere leningen of financiële producten, zoals hypotheken of creditcards.

Daarom is het van cruciaal belang om ervoor te zorgen dat je de lening binnen de afgesproken termijn kunt terugbetalen. Maak een realistisch budget en overweeg of je voldoende financiële middelen hebt om aan de aflossingsverplichtingen te voldoen voordat je een lening aangaat.

Mocht je merken dat het moeilijk wordt om aan de aflossingsverplichtingen te voldoen, neem dan contact op met de kredietverstrekker voordat het probleem escaleert. Sommige kredietverstrekkers bieden mogelijk betalingsregelingen of andere oplossingen aan om je te helpen de lening terug te betalen zonder negatieve gevolgen voor je kredietwaardigheid.

Onthoud dat verantwoord lenen essentieel is om financiële stabiliteit te behouden en je kredietwaardigheid te beschermen. Wees altijd bewust van de mogelijke gevolgen en zorg ervoor dat je goed geïnformeerd bent voordat je een lening aangaat.

Je moet mogelijk extra kosten betalen voor bijkomende diensten zoals verzekering of advieskosten.

Wanneer je overweegt om een lening van 1500 euro af te sluiten, is het belangrijk om je bewust te zijn van de mogelijke nadelen die daarbij kunnen komen kijken. Een van deze nadelen is dat je mogelijk extra kosten moet betalen voor bijkomende diensten, zoals verzekeringen of advieskosten.

Kredietverstrekkers kunnen extra diensten aanbieden die bedoeld zijn om je financiële situatie te beschermen of om advies te geven tijdens het leningsproces. Hoewel deze diensten op zichzelf waardevol kunnen zijn, is het belangrijk om te begrijpen dat ze extra kosten met zich mee kunnen brengen.

Een voorbeeld hiervan is een verzekering die wordt aangeboden bij de lening. Deze verzekering kan bedoeld zijn om de lening af te dekken in geval van onvoorziene omstandigheden, zoals arbeidsongeschiktheid of overlijden. Hoewel dit een geruststellende gedachte kan zijn, moet je er rekening mee houden dat de premie voor deze verzekering bovenop de lening komt en dus de totale kosten van de lening kan verhogen.

Daarnaast kunnen kredietverstrekkers ook advieskosten in rekening brengen. Dit kan bijvoorbeeld het geval zijn als je gebruikmaakt van een financieel adviseur tijdens het aanvraagproces of gedurende de looptijd van de lening. Hoewel professioneel advies waardevol kan zijn, moet je er rekening mee houden dat deze kosten bovenop de rente en andere vergoedingen komen.

Om onaangename verrassingen te voorkomen, is het belangrijk om de voorwaarden van de lening zorgvuldig door te nemen voordat je akkoord gaat. Zorg ervoor dat je volledig op de hoogte bent van alle kosten die aan de lening verbonden zijn, inclusief eventuele bijkomende diensten. Vergelijk ook verschillende kredietverstrekkers om te zien welke aanbiedingen het beste bij jouw financiële behoeften passen.

Het is essentieel om bewust en verantwoordelijk met leningen om te gaan. Overweeg of de extra kosten voor bijkomende diensten echt noodzakelijk zijn en of ze passen binnen je budget. Neem de tijd om alle aspecten van de lening te begrijpen voordat je een definitieve beslissing neemt, zodat je niet voor verrassingen komt te staan tijdens het afbetalingsproces.