De Ethiek van Financieren: Alles wat u moet weten over Halal Lenen

In dit artikel gaan we het hebben over halal leningen. Wat zijn halal leningen precies en hoe verschillen ze van conventionele leningen? Laten we er dieper op ingaan.

Een halal lening is een financiële dienst die voldoet aan de principes van de islamitische wet, ook wel bekend als de sharia. Volgens deze principes moet geld op een eerlijke en ethische manier worden verdiend en geleend. Dit betekent dat het verdienen van rente (riba) verboden is in de islam.

In plaats van rente te rekenen, werken halal leningen volgens het concept van profit-sharing. Dit houdt in dat de kredietverstrekker een winstdelingsovereenkomst aangaat met de lener. In plaats van rente te betalen, deelt de lener een percentage van zijn winst met de kredietverstrekker gedurende een vooraf bepaalde periode.

Het doel van halal leningen is om financiële transacties op een eerlijke en rechtvaardige manier uit te voeren, waarbij beide partijen profiteren zonder rente te betalen of te ontvangen. Deze vorm van financiering wordt steeds populairder onder moslims die hun financiële activiteiten willen afstemmen op hun religieuze overtuigingen.

Een ander belangrijk aspect van halal leningen is dat ze investeringen in onethische sectoren vermijden, zoals alcohol, gokken of tabak. Halal leningaanbieders zorgen ervoor dat het geld alleen wordt gebruikt voor activiteiten die in overeenstemming zijn met de islamitische principes.

Het aanvragen van een halal lening kan vergelijkbaar zijn met het aanvragen van een conventionele lening. U moet nog steeds voldoen aan bepaalde criteria en uw kredietwaardigheid wordt geëvalueerd. Het verschil zit hem in de manier waarop de lening wordt gestructureerd en hoe de winstdelingsovereenkomst wordt opgesteld.

Het is belangrijk om te vermelden dat halal leningen niet alleen beschikbaar zijn voor moslims. Iedereen die geïnteresseerd is in ethische financiering kan profiteren van deze vorm van leningen.

In België zijn er verschillende financiële instellingen die halal leningen aanbieden. Het is raadzaam om grondig onderzoek te doen naar deze instellingen en hun voorwaarden voordat u een beslissing neemt.

Kortom, halal leningen bieden een ethisch alternatief voor conventionele leningen, waarbij rente wordt vermeden en winstdeling centraal staat. Deze vorm van financiering is in lijn met de principes van de islam en biedt een mogelijkheid om op een eerlijke manier financiële behoeften te vervullen.

7 Tips voor een Halal Lening: Zo maak je de juiste keuzes

- Kies een leningverstrekker die je vertrouwt en die de halal-normen respecteert.

- Stel een budget op voor het bedrag dat je wilt lenen en houd je daar aan.

- Vergelijk verschillende leningverstrekkers voordat je een beslissing neemt over welke te kiezen.

- Zorg er altijd voor dat je de rentetarieven begrijpt voordat je akkoord gaat met de leningovereenkomst.

- Controleer of er extra kosten zijn verbonden aan het afsluiten van de lening, zoals bemiddelingskosten of verzekeringspremies, etc..

- Lees alle documentatie grondig door om er zeker van te zijn dat u begrijpt wat u accepteert als onderdeel van de overeenkomst met betrekking tot terugbetalingstermijnen, rentetarieven en eventuele boetes bij niet-naleving van contractuele verplichtingen .

- Vraag advies aan een financieel deskundige als je twijfelt over welke soort lening het beste bij jou past of als je problemen ondervindt bij het terugbetalingsproces

Kies een leningverstrekker die je vertrouwt en die de halal-normen respecteert.

Als je op zoek bent naar een halal lening, is het van groot belang om een leningverstrekker te kiezen die je vertrouwt en die de halal-normen respecteert. Hier zijn een paar redenen waarom dit zo belangrijk is.

Ten eerste, door te kiezen voor een betrouwbare leningverstrekker, kun je er zeker van zijn dat de financiële transacties in overeenstemming zijn met de principes van de islam. Je wilt er zeker van zijn dat de leningverstrekker geen rente (riba) rekent en dat het geld wordt geïnvesteerd in ethische sectoren.

Ten tweede, het kiezen van een betrouwbare leningverstrekker biedt gemoedsrust. Je kunt erop vertrouwen dat ze eerlijke en transparante voorwaarden hanteren en dat ze zich houden aan hun beloften. Dit geeft je de zekerheid dat je financiële zaken worden afgehandeld op een manier die in overeenstemming is met jouw geloofsovertuigingen.

Ten derde, het kiezen van een leningverstrekker die de halal-normen respecteert, kan ook leiden tot langdurige relaties. Als je te maken hebt met een betrouwbare en ethische leningverstrekker, kunnen ze je helpen bij toekomstige financiële behoeften. Ze kunnen advies geven en oplossingen bieden die passen bij jouw situatie.

Om ervoor te zorgen dat je een betrouwbare leningverstrekker vindt die de halal-normen respecteert, is het belangrijk om grondig onderzoek te doen. Lees beoordelingen en getuigenissen van andere klanten, controleer de achtergrond van de leningverstrekker en vraag naar hun certificeringen of accreditaties.

Het is ook een goed idee om persoonlijk contact op te nemen met de leningverstrekker en vragen te stellen over hun werkwijze en hoe ze ervoor zorgen dat ze aan de halal-normen voldoen. Een betrouwbare leningverstrekker zal open en transparant zijn over hun processen en je graag van dienst zijn bij het beantwoorden van jouw vragen.

Kortom, het kiezen van een leningverstrekker die je vertrouwt en die de halal-normen respecteert, is essentieel bij het verkrijgen van een halal lening. Dit zorgt ervoor dat jouw financiële transacties in overeenstemming zijn met jouw religieuze overtuigingen en biedt gemoedsrust voor de toekomst.

Stel een budget op voor het bedrag dat je wilt lenen en houd je daar aan.

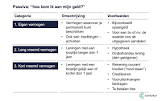

Een belangrijke tip bij het afsluiten van een halal lening is om een budget op te stellen voor het bedrag dat je wilt lenen en je hieraan te houden. Dit is essentieel om financiële stabiliteit te behouden en ervoor te zorgen dat je de lening op een verantwoorde manier kunt terugbetalen.

Het opstellen van een budget helpt je om inzicht te krijgen in je financiële situatie en om realistische doelen te stellen. Het stelt je in staat om nauwkeurig te bepalen hoeveel geld je nodig hebt en hoeveel je kunt lenen zonder in financiële problemen te komen.

Bij het opstellen van een budget is het belangrijk om al je inkomsten en uitgaven zorgvuldig in kaart te brengen. Denk aan vaste lasten zoals huur, hypotheek, nutsvoorzieningen, voedsel, transport en andere rekeningen. Vergeet ook niet om ruimte vrij te maken voor onverwachte uitgaven of noodgevallen.

Houd er rekening mee dat de lening die je afsluit binnen jouw budget past en dat je de maandelijkse aflossingen kunt betalen zonder financiële stress. Het is verstandig om alleen het bedrag te lenen dat nodig is voor jouw specifieke behoeften en vermijd overmatige schuldenlast.

Door een budget op te stellen en je eraan te houden, kun je ervoor zorgen dat jouw halal lening op een verantwoorde manier wordt gebruikt en terugbetaald. Dit zal helpen om financiële stabiliteit te behouden en je gemoedsrust te geven in termen van jouw financiële situatie.

Onthoud dat het opstellen van een budget niet alleen belangrijk is bij het afsluiten van een halal lening, maar ook bij het beheren van jouw financiën in het algemeen. Het is een waardevol hulpmiddel om je te helpen je doelen te bereiken en financiële vrijheid te bereiken.

Vergelijk verschillende leningverstrekkers voordat je een beslissing neemt over welke te kiezen.

Als je op zoek bent naar een halal lening, is het belangrijk om verschillende leningverstrekkers met elkaar te vergelijken voordat je een beslissing neemt over welke te kiezen. Het vergelijken van leningverstrekkers stelt je in staat om de beste optie te vinden die past bij jouw financiële behoeften en omstandigheden.

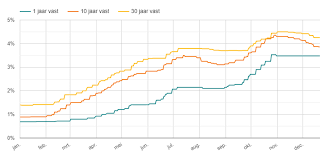

Het eerste waar je naar moet kijken bij het vergelijken van leningverstrekkers zijn de rentetarieven. Hoewel halal leningen geen rente in rekening brengen volgens de islamitische principes, kunnen er nog steeds kosten verbonden zijn aan deze leningen. Zorg ervoor dat je de kostenstructuur begrijpt en vergelijk de tarieven van verschillende aanbieders om te zien welke het meest gunstig zijn.

Daarnaast is het belangrijk om te kijken naar de voorwaarden en flexibiliteit van de lening. Sommige leningverstrekkers bieden mogelijkheden voor vervroegde aflossing zonder extra kosten, terwijl andere beperkingen kunnen hebben op het gebied van aflossingsmogelijkheden. Het is essentieel om deze voorwaarden te begrijpen en te vergelijken om ervoor te zorgen dat je een lening vindt die past bij jouw financiële doelen en mogelijkheden.

Een ander aspect om te overwegen bij het vergelijken van leningverstrekkers is de klantenservice. Het is belangrijk om een betrouwbare en toegankelijke geldschieter te kiezen die bereid is om jouw vragen te beantwoorden en je te begeleiden tijdens het leningsproces. Lees beoordelingen en feedback van andere klanten om inzicht te krijgen in de kwaliteit van de klantenservice van verschillende leningverstrekkers.

Tot slot is het verstandig om de reputatie en betrouwbaarheid van de leningverstrekker te onderzoeken. Controleer of ze geregistreerd zijn bij de relevante financiële autoriteiten en zoek naar eventuele negatieve berichten of klachten over hun diensten.

Door verschillende leningverstrekkers te vergelijken voordat je een beslissing neemt, kun je ervoor zorgen dat je een halal lening vindt die voldoet aan jouw behoeften op het gebied van rente, voorwaarden, klantenservice en betrouwbaarheid. Neem de tijd om grondig onderzoek te doen en maak een weloverwogen keuze die past bij jouw financiële situatie.

Zorg er altijd voor dat je de rentetarieven begrijpt voordat je akkoord gaat met de leningovereenkomst.

Bij het afsluiten van een halal lening is het van essentieel belang om de rentetarieven volledig te begrijpen voordat je akkoord gaat met de leningovereenkomst. Hoewel halal leningen rentevrij zijn, kunnen er andere kosten of vergoedingen verbonden zijn aan de lening.

Het is belangrijk om te weten welke kosten er in rekening worden gebracht en hoe deze kosten van invloed zijn op het totale bedrag dat je uiteindelijk moet terugbetalen. Deze informatie moet duidelijk worden vermeld in de leningovereenkomst.

Sommige halal leningen kunnen bijvoorbeeld administratiekosten, verwerkingskosten of servicekosten bevatten. Het is cruciaal om te begrijpen hoe deze kosten worden berekend en wat hun impact zal zijn op je financiële situatie.

Daarnaast is het ook belangrijk om te controleren of er eventuele boetes of extra kosten zijn als je de lening vervroegd wilt aflossen. Sommige kredietverstrekkers kunnen een vergoeding vragen als je ervoor kiest om de lening eerder terug te betalen dan overeengekomen.

Door volledig inzicht te hebben in alle rentetarieven en bijkomende kosten, kun je een weloverwogen beslissing nemen en ervoor zorgen dat je niet voor verrassingen komt te staan tijdens het afbetalingsproces.

Het is altijd aan te raden om vragen te stellen aan de kredietverstrekker als er iets niet duidelijk is in de leningovereenkomst. Zorg ervoor dat je volledig begrijpt welke financiële verplichtingen je aangaat voordat je akkoord gaat met de lening.

Het begrijpen van de rentetarieven en bijkomende kosten is een belangrijk onderdeel van verantwoord lenen. Door goed geïnformeerd te zijn, kun je ervoor zorgen dat je de juiste keuze maakt en een halal lening afsluit die bij jouw financiële behoeften past, zonder dat dit in strijd is met je religieuze overtuigingen.

Controleer of er extra kosten zijn verbonden aan het afsluiten van de lening, zoals bemiddelingskosten of verzekeringspremies, etc..

Bij het afsluiten van een halal lening is het belangrijk om niet alleen naar de rente te kijken, maar ook naar eventuele extra kosten die ermee gepaard kunnen gaan. Het controleren van deze kosten kan u helpen om een weloverwogen beslissing te nemen en onaangename verrassingen te voorkomen.

Een van de extra kosten die in rekening kunnen worden gebracht bij het afsluiten van een lening zijn bemiddelingskosten. Dit zijn kosten die worden gerekend voor de diensten van een tussenpersoon of bemiddelaar die u helpt bij het regelen van de lening. Het is belangrijk om duidelijkheid te krijgen over deze kosten en om te begrijpen wat u hiervoor krijgt.

Daarnaast kunnen er ook verzekeringspremies in rekening worden gebracht bij het afsluiten van een halal lening. Dit kan bijvoorbeeld het geval zijn als er sprake is van een verplichte levensverzekering of andere vormen van verzekeringen die aan de lening zijn gekoppeld. Het is essentieel om te begrijpen welke verzekeringen vereist zijn en wat de kosten hiervan zullen zijn.

Het is raadzaam om alle voorwaarden en kosten met betrekking tot de halal lening grondig door te nemen voordat u akkoord gaat. Zorg ervoor dat u alle informatie begrijpt en eventuele vragen stelt aan de kredietverstrekker voordat u zich vastlegt.

Het controleren van extra kosten verbonden aan het afsluiten van de lening is een belangrijke stap in het proces. Door dit te doen, kunt u een duidelijk beeld krijgen van de totale kosten van de lening en kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie en behoeften.

Onthoud dat het vergelijken van verschillende aanbieders en het grondig bestuderen van alle kosten en voorwaarden u kan helpen om de beste halal lening te vinden die past bij uw individuele behoeften.

Lees alle documentatie grondig door om er zeker van te zijn dat u begrijpt wat u accepteert als onderdeel van de overeenkomst met betrekking tot terugbetalingstermijnen, rentetarieven en eventuele boetes bij niet-naleving van contractuele verplichtingen .

Als u geïnteresseerd bent in het aanvragen van een halal lening, is het van cruciaal belang om alle documentatie grondig door te lezen voordat u akkoord gaat met de leningsovereenkomst. Door dit te doen, kunt u er zeker van zijn dat u volledig begrijpt wat u accepteert en welke verplichtingen u aangaat.

Een van de belangrijkste aspecten om op te letten bij het lezen van de documentatie zijn de terugbetalingstermijnen. Zorg ervoor dat u duidelijk inzicht heeft in de duur van de lening en hoeveel betalingen u moet doen gedurende deze periode. Het is belangrijk om te weten of er sprake is van vaste of variabele termijnen en of er mogelijkheden zijn voor vervroegde aflossing.

Een ander essentieel punt om op te letten zijn de rentetarieven. Hoewel halal leningen geen rente bevatten zoals conventionele leningen, kan er nog steeds sprake zijn van kosten of winstdelingsovereenkomsten. Zorg ervoor dat u begrijpt hoe deze kosten worden berekend en welke impact ze hebben op uw totale terugbetalingsbedrag.

Daarnaast is het belangrijk om eventuele boetes bij niet-naleving van contractuele verplichtingen te begrijpen. Dit kan onder meer betrekking hebben op vertragingen in betalingen of het niet nakomen van andere overeengekomen voorwaarden. Wees op de hoogte van deze boetes en zorg ervoor dat u zich bewust bent van de mogelijke consequenties.

Het lezen van alle documentatie grondig door voordat u een halal lening accepteert, is essentieel om ervoor te zorgen dat u volledig op de hoogte bent van uw verplichtingen en rechten. Als er iets onduidelijk is, aarzel dan niet om vragen te stellen aan de kredietverstrekker. Het is beter om alles van tevoren duidelijk te hebben, zodat u later geen verrassingen tegenkomt.

Door deze tip in gedachten te houden en de documentatie zorgvuldig door te nemen, kunt u met vertrouwen een halal lening aangaan en uw financiële behoeften vervullen op een manier die in overeenstemming is met uw ethische overtuigingen.

Vraag advies aan een financieel deskundige als je twijfelt over welke soort lening het beste bij jou past of als je problemen ondervindt bij het terugbetalingsproces

Als het gaat om het kiezen van de juiste lening die past bij jouw financiële situatie en behoeften, is het altijd verstandig om advies in te winnen bij een financieel deskundige. Dit geldt ook voor halal leningen, waarbij het belangrijk is om de regels en principes van de islamitische financiering te begrijpen.

Een financieel deskundige kan je helpen bij het identificeren van de verschillende opties die beschikbaar zijn en je adviseren over welke soort lening het beste bij jou past. Ze kunnen je ook begeleiden bij het begrijpen van de voorwaarden, kosten en risico’s die gepaard gaan met elke leningsoptie.

Daarnaast kan een financieel deskundige je helpen als je problemen ondervindt bij het terugbetalingsproces van een halal lening of als je vragen hebt over hoe je jouw financiële verplichtingen kunt nakomen volgens de sharia-principes. Ze kunnen strategieën en oplossingen aanreiken om ervoor te zorgen dat je op een verantwoorde manier aan jouw betalingsverplichtingen kunt voldoen.

Het raadplegen van een financieel deskundige biedt niet alleen waardevol advies, maar kan ook helpen om eventuele twijfels weg te nemen en gemoedsrust te bieden met betrekking tot jouw financiële beslissingen. Ze hebben de kennis en expertise om jou te begeleiden doorheen het proces en kunnen maatwerkadvies geven op basis van jouw specifieke situatie.

Kortom, als je twijfelt over welke soort lening het beste bij jou past of als je problemen ondervindt bij het terugbetalingsproces van een halal lening, is het altijd verstandig om advies in te winnen bij een financieel deskundige. Ze kunnen je helpen om weloverwogen beslissingen te nemen en jouw financiële doelen te bereiken op een manier die in overeenstemming is met de islamitische principes.