Alles wat u moet weten over het lenen van 70000 euro

70000 euro lenen: Wat u moet weten

Als u overweegt om een bedrag van 70000 euro te lenen, is het belangrijk om goed geïnformeerd te zijn over de verschillende aspecten van lenen en wat dit voor u betekent. Hier zijn enkele belangrijke zaken die u moet weten voordat u een dergelijke grote lening afsluit:

Kredietwaardigheid

Voordat een kredietverstrekker u een lening van 70000 euro zal verstrekken, zullen zij uw kredietwaardigheid evalueren. Dit houdt in dat zij zullen kijken naar uw inkomen, uitgaven, schulden en andere financiële verplichtingen om te bepalen of u in staat bent om de lening terug te betalen.

Rente en kosten

Bij het lenen van een groot bedrag zoals 70000 euro, is het belangrijk om rekening te houden met de rente die u zult moeten betalen. Hoe hoger de rente, hoe meer u in totaal zult moeten terugbetalen. Daarnaast kunnen er ook andere kosten verbonden zijn aan de lening, zoals administratiekosten of verzekeringspremies.

Aflossingstermijn

Bij het lenen van een aanzienlijk bedrag is het essentieel om goed na te denken over de aflossingstermijn. Een langere aflossingsperiode kan leiden tot lagere maandelijkse betalingen, maar ook tot meer rentekosten op lange termijn. Een kortere aflossingsperiode kan leiden tot hogere maandelijkse betalingen, maar minder rentekosten.

Zekerheid en risico’s

Het is belangrijk om de risico’s van het lenen van een groot bedrag te begrijpen. Als u bijvoorbeeld niet in staat bent om aan uw aflossingsverplichtingen te voldoen, kan dit leiden tot financiële problemen en zelfs tot verlies van bezittingen als er sprake is van onderpand.

Kortom, voordat u besluit om 70000 euro te lenen, is het verstandig om advies in te winnen bij een financieel adviseur en verschillende kredietverstrekkers te vergelijken om de beste voorwaarden voor uw situatie te vinden.

Veelgestelde Vragen over het Lenen van 70.000 Euro: Een Financiële Gids

- Hoeveel betaal je af voor 100.000 euro?

- Waar kan ik 70000 euro lenen?

- Hoeveel leent de gemiddelde Belg?

- Hoeveel procent van je inkomen mag je lenen?

- Wat kost een lening van 70000 euro?

- Wat kost 75000 euro lenen?

- Wat kost 50000 euro lenen per maand?

- Hoeveel kan ik lenen met 70000 euro?

Hoeveel betaal je af voor 100.000 euro?

Wanneer het gaat om het aflossen van een lening van 100.000 euro, is het belangrijk om rekening te houden met verschillende factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. De totale aflossing voor een lening van 100.000 euro zal afhangen van deze variabelen. Het is verstandig om een nauwkeurige berekening te laten maken door een financieel adviseur of kredietverstrekker om inzicht te krijgen in de maandelijkse aflossingen en het totaalbedrag dat u uiteindelijk zult terugbetalen. Het is altijd aan te raden om goed geïnformeerd te zijn over alle aspecten van lenen voordat u zich verbindt aan een dergelijke financiële verplichting.

Waar kan ik 70000 euro lenen?

Als u zich afvraagt waar u 70000 euro kunt lenen, zijn er verschillende opties beschikbaar om dit bedrag te lenen. U kunt terecht bij traditionele banken, online kredietverstrekkers, of financiële instellingen voor een lening van deze omvang. Het is belangrijk om verschillende aanbieders te vergelijken en de voorwaarden grondig te onderzoeken voordat u een beslissing neemt. Het is raadzaam om uw kredietwaardigheid te kennen en eventuele vereiste documentatie voor te bereiden om het proces van leningaanvraag soepel te laten verlopen.

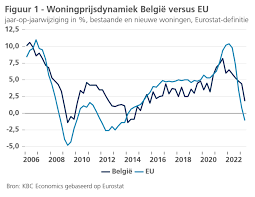

Hoeveel leent de gemiddelde Belg?

Het is een veelgestelde vraag hoeveel de gemiddelde Belg leent. Uit recente statistieken blijkt dat het geleende bedrag sterk kan variëren afhankelijk van de specifieke financiële behoeften en omstandigheden van elk individu. Over het algemeen kunnen leningen variëren van enkele duizenden euro’s tot tienduizenden euro’s, afhankelijk van factoren zoals het doel van de lening, de kredietwaardigheid van de persoon en de terugbetalingscapaciteit. Het is belangrijk om te onthouden dat lenen een persoonlijke beslissing is die zorgvuldig moet worden overwogen om financiële stabiliteit te waarborgen.

Hoeveel procent van je inkomen mag je lenen?

Het bepalen van het percentage van je inkomen dat je mag lenen bij het lenen van een bedrag zoals 70000 euro, is afhankelijk van verschillende factoren. Over het algemeen wordt aanbevolen om niet meer dan 30% tot 40% van je netto inkomen te besteden aan leningaflossingen. Dit om ervoor te zorgen dat je voldoende financiële ruimte overhoudt voor andere kosten en onvoorziene uitgaven. Het is verstandig om je eigen financiële situatie zorgvuldig te evalueren en advies in te winnen bij een financieel adviseur om te bepalen welk percentage van je inkomen comfortabel en verantwoord is om te lenen.

Wat kost een lening van 70000 euro?

Een lening van 70000 euro brengt verschillende kosten met zich mee, waaronder rente en eventuele bijkomende kosten zoals administratiekosten en verzekeringspremies. De totale kosten van de lening zijn afhankelijk van de rentevoet die wordt gehanteerd door de kredietverstrekker, de gekozen aflossingsperiode en eventuele andere voorwaarden die van toepassing zijn. Het is belangrijk om deze kosten zorgvuldig te evalueren voordat u een lening van 70000 euro afsluit, zodat u een goed inzicht krijgt in wat de lening uiteindelijk zal kosten en hoeveel u in totaal zult moeten terugbetalen.

Wat kost 75000 euro lenen?

Het antwoord op de veelgestelde vraag “Wat kost 75000 euro lenen?” hangt af van verschillende factoren, zoals de rentevoet, de aflossingstermijn en eventuele bijkomende kosten. Bij het lenen van een bedrag van 75000 euro moet u rekening houden met de totale kosten die voortkomen uit de rente die u betaalt over de looptijd van de lening. Het is belangrijk om verschillende kredietverstrekkers te vergelijken en goed te letten op eventuele extra kosten, zoals administratiekosten of verzekeringen, om een duidelijk beeld te krijgen van wat het lenen van 75000 euro in totaal zal kosten. Het is verstandig om advies in te winnen bij een financieel adviseur om een weloverwogen beslissing te nemen over het afsluiten van een lening van dit bedrag.

Wat kost 50000 euro lenen per maand?

Wanneer mensen zich afvragen wat het kost om 50000 euro te lenen per maand, is het belangrijk om rekening te houden met verschillende factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. De maandelijkse kosten van een lening van 50000 euro kunnen variëren afhankelijk van deze factoren. Over het algemeen geldt dat hoe hoger de rentevoet en hoe langer de looptijd, hoe hoger de maandelijkse aflossingen zullen zijn. Het is daarom aan te raden om verschillende kredietverstrekkers te vergelijken en een duidelijk beeld te hebben van alle kosten voordat u een beslissing neemt over het lenen van 50000 euro.

Hoeveel kan ik lenen met 70000 euro?

Wanneer u overweegt om 70000 euro te lenen, is een veelgestelde vraag: “Hoeveel kan ik lenen met 70000 euro?” Het bedrag dat u kunt lenen met een lening van 70000 euro is afhankelijk van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de specifieke voorwaarden van de kredietverstrekker. Over het algemeen geldt dat hoe hoger uw inkomen en hoe gunstiger uw kredietgeschiedenis is, des te groter de kans dat u een hoger bedrag kunt lenen in combinatie met de 70000 euro. Het is echter raadzaam om advies in te winnen bij een financieel adviseur of kredietverstrekker om een nauwkeurige inschatting te krijgen van het bedrag dat u kunt lenen in uw specifieke situatie.