Alles wat u moet weten over continu krediet: flexibel lenen op maat

Continu krediet: Wat is het en hoe werkt het?

Continu krediet, ook wel bekend als een doorlopend krediet, is een flexibele vorm van lenen waarbij u een bepaald bedrag kunt lenen tot aan een vooraf vastgestelde limiet. Het verschil met een traditionele lening is dat u bij continu krediet op elk moment geld kunt opnemen tot aan de afgesproken grens, en dat u alleen rente betaalt over het bedrag dat u daadwerkelijk heeft opgenomen.

Hoe werkt continu krediet in de praktijk? Stel dat u een doorlopend krediet heeft van €5.000 en u neemt €2.000 op om onverwachte kosten te dekken. U betaalt dan alleen rente over die €2.000 die u heeft opgenomen, niet over het volledige bedrag van €5.000. Zodra u het opgenomen bedrag terugbetaalt, staat dit weer tot uw beschikking om opnieuw te gebruiken binnen de afgesproken limiet.

Een van de voordelen van continu krediet is de flexibiliteit die het biedt. U kunt geld opnemen wanneer u het nodig heeft, zonder telkens een nieuwe lening te moeten afsluiten. Bovendien betaalt u alleen rente over het daadwerkelijk opgenomen bedrag, wat kan resulteren in lagere kosten in vergelijking met andere leenvormen.

Het is echter belangrijk om bewust om te gaan met continu krediet en ervoor te zorgen dat u verantwoord leent. Aanbieders van doorlopende kredieten hanteren vaak variabele rentetarieven, wat betekent dat uw maandelijkse kosten kunnen fluctueren afhankelijk van de marktomstandigheden.

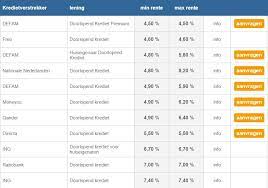

Voordat u besluit om een continu krediet af te sluiten, is het verstandig om verschillende aanbieders te vergelijken en goed na te denken over uw financiële situatie en behoeften. Zorg ervoor dat u begrijpt hoe het doorlopende krediet werkt en wat de voorwaarden zijn voordat u zich verbindt.

Kortom, continu krediet kan een handige optie zijn voor wie behoefte heeft aan flexibele financiering met de mogelijkheid om snel geld op te nemen wanneer dat nodig is. Door verantwoordelijk gebruik te maken van deze leenvorm kunt u profiteren van de voordelen die het biedt.

12 Veelgestelde Vragen over Continu Krediet in België

- Hoe werkt flexibel krediet?

- Wat is het verschil tussen een lening en een krediet?

- Wat kost een doorlopend krediet?

- Wat is een continu krediet?

- Wat is continu limiet?

- Is een doorlopend krediet een schuld?

- Hoe hoog is de rente van doorlopend krediet?

- Is krediet en lening hetzelfde?

- Wat zijn de nadelen van doorlopend krediet?

- Wat is beter een persoonlijke lening of doorlopend krediet?

- Wat is de betekenis van revolving krediet?

- Wat is een continu kredietlimiet?

Hoe werkt flexibel krediet?

Flexibel krediet, ook wel bekend als doorlopend krediet, werkt op basis van een vooraf vastgestelde limiet waarbinnen u geld kunt lenen. Met flexibel krediet heeft u de vrijheid om op elk moment geld op te nemen tot aan deze limiet, en betaalt u alleen rente over het daadwerkelijk opgenomen bedrag. Dit biedt flexibiliteit en gemak, omdat u niet telkens een nieuwe lening hoeft af te sluiten voor extra financiële ruimte. Door bewust om te gaan met uw financiën en verantwoordelijk te lenen, kunt u profiteren van de voordelen van flexibel krediet als een handige financiële tool voor onverwachte uitgaven of investeringen.

Wat is het verschil tussen een lening en een krediet?

Het verschil tussen een lening en een krediet ligt voornamelijk in de manier waarop het geld wordt verstrekt en terugbetaald. Bij een lening ontvangt u een vast bedrag in één keer, dat u vervolgens in termijnen terugbetaalt volgens een vooraf bepaalde aflossingsschema. Een krediet daarentegen is een flexibele vorm van lenen waarbij u tot aan een bepaalde limiet geld kunt opnemen wanneer u het nodig heeft, en waarbij u alleen rente betaalt over het bedrag dat daadwerkelijk is opgenomen. Kortom, bij een lening ontvangt u het volledige bedrag upfront, terwijl bij een krediet de beschikbare middelen kunnen variëren afhankelijk van uw behoeften en de afgesproken limiet.

Wat kost een doorlopend krediet?

Een doorlopend krediet brengt verschillende kosten met zich mee, waaronder de rente die u betaalt over het opgenomen bedrag en eventuele kosten voor het afsluiten en beheren van de lening. De rente bij een doorlopend krediet is vaak variabel en kan dus fluctueren gedurende de looptijd van de lening. Het is belangrijk om goed te letten op de rentetarieven en eventuele bijkomende kosten bij verschillende aanbieders, zodat u een weloverwogen keuze kunt maken. Door transparantie in tarieven en voorwaarden te waarborgen, kunt u een duidelijk beeld krijgen van wat een doorlopend krediet uiteindelijk zal kosten.

Wat is een continu krediet?

Een continu krediet, ook wel bekend als een doorlopend krediet, is een flexibele vorm van lenen waarbij u de mogelijkheid heeft om tot aan een vooraf bepaalde limiet geld op te nemen. In tegenstelling tot een traditionele lening, kunt u bij een continu krediet op elk moment geld opnemen binnen de vastgestelde grens en betaalt u alleen rente over het daadwerkelijk opgenomen bedrag. Dit maakt het een handige optie voor wie behoefte heeft aan financiële flexibiliteit en snel toegang tot extra geld wanneer dat nodig is.

Wat is continu limiet?

Een continu limiet, ook wel bekend als een doorlopend kredietlimiet, verwijst naar het maximale bedrag dat u kunt lenen binnen een doorlopend kredietovereenkomst. Dit limiet wordt vooraf vastgesteld door de kredietverstrekker en geeft aan tot welk bedrag u op elk moment geld kunt opnemen. Het continu limiet biedt flexibiliteit doordat u binnen deze grens geld kunt lenen en terugbetalen, waarbij u alleen rente betaalt over het daadwerkelijk opgenomen bedrag. Het is belangrijk om bewust te zijn van uw continu limiet en om verantwoordelijk met deze financiële mogelijkheid om te gaan om onnodige schulden te voorkomen.

Is een doorlopend krediet een schuld?

Een doorlopend krediet wordt beschouwd als een vorm van lenen waarbij u geld kunt opnemen tot aan een vooraf bepaalde limiet. In die zin kan het worden gezien als een financiële verplichting of schuld die u aangaat met de kredietverstrekker. Het belangrijkste aspect om te onthouden is dat u verantwoordelijk bent voor het terugbetalen van het opgenomen bedrag, samen met eventuele rente en kosten die van toepassing zijn. Het is essentieel om bewust om te gaan met uw doorlopend krediet en ervoor te zorgen dat u de aflossingen tijdig en volgens de voorwaarden nakomt om financiële problemen te voorkomen.

Hoe hoog is de rente van doorlopend krediet?

De rente van een doorlopend krediet kan variëren afhankelijk van verschillende factoren, zoals de geldende marktomstandigheden, het geleende bedrag en uw kredietwaardigheid. Over het algemeen hanteren aanbieders van doorlopende kredieten variabele rentetarieven, wat betekent dat de rente kan fluctueren gedurende de looptijd van de lening. Het is daarom raadzaam om goed te informeren bij verschillende aanbieders en de voorwaarden zorgvuldig te vergelijken voordat u een doorlopend krediet afsluit. Zo kunt u een weloverwogen beslissing nemen en inzicht krijgen in de specifieke rentetarieven die op dat moment van toepassing zijn.

Is krediet en lening hetzelfde?

Veel mensen vragen zich af of krediet en lening hetzelfde zijn. Hoewel beide termen vaak door elkaar worden gebruikt, zijn er subtiele verschillen tussen de twee. Krediet is een algemene term die verwijst naar de mogelijkheid om geld te lenen, terwijl een lening specifiek verwijst naar het daadwerkelijk geleende bedrag dat moet worden terugbetaald volgens afgesproken voorwaarden. Met andere woorden, krediet is de beschikbare financiële ruimte die u heeft om geld te lenen, terwijl een lening het concrete bedrag is dat u daadwerkelijk heeft geleend. Het is belangrijk om dit onderscheid te begrijpen bij het overwegen van uw financiële opties en bij het kiezen van de juiste leenvorm voor uw behoeften.

Wat zijn de nadelen van doorlopend krediet?

Het doorlopend krediet biedt flexibiliteit en gemak, maar het heeft ook enkele nadelen waar u zich bewust van moet zijn. Een van de belangrijkste nadelen is dat door de flexibiliteit van het doorlopend krediet het risico bestaat dat u meer leent dan nodig is of dan u zich kunt veroorloven terug te betalen. Dit kan leiden tot oplopende schulden en financiële problemen als de aflossingen niet tijdig worden gedaan. Daarnaast kunnen variabele rentetarieven ervoor zorgen dat uw maandelijkse kosten onvoorspelbaar worden en kunnen stijgen als de rente omhoog gaat. Het is daarom essentieel om verantwoordelijk om te gaan met een doorlopend krediet en uw financiële situatie goed in de gaten te houden om ongewenste gevolgen te voorkomen.

Wat is beter een persoonlijke lening of doorlopend krediet?

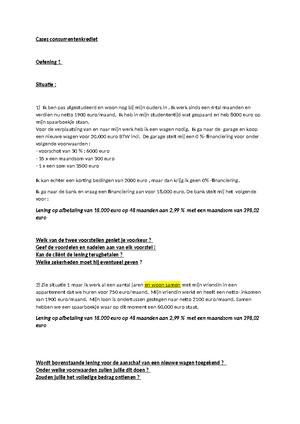

Een veelgestelde vraag is: wat is beter, een persoonlijke lening of doorlopend krediet? Het antwoord hangt af van uw persoonlijke financiële behoeften en situatie. Een persoonlijke lening is geschikt voor eenmalige grote uitgaven, zoals de aankoop van een auto of het financieren van een verbouwing. Hierbij leent u een vast bedrag tegen een vaste rente en lost u dit in termijnen af. Een doorlopend krediet daarentegen biedt meer flexibiliteit voor kleinere uitgaven of onverwachte kosten, waarbij u tot aan een bepaalde limiet geld kunt opnemen en terugbetalen. Het is belangrijk om de voor- en nadelen van beide opties te overwegen en te kiezen welke het beste aansluit bij uw financiële doelen op lange termijn.

Wat is de betekenis van revolving krediet?

Revolving krediet, ook bekend als doorlopend krediet, verwijst naar een vorm van lenen waarbij een kredietlimiet wordt vastgesteld en de lener op elk moment geld kan opnemen tot aan dat limiet. Het onderscheidende kenmerk van revolving krediet is dat het opgenomen bedrag kan worden terugbetaald en opnieuw kan worden gebruikt, waardoor het een flexibele financiële optie is voor mensen die regelmatig behoefte hebben aan extra geld. Doordat rente alleen wordt berekend over het daadwerkelijk opgenomen bedrag, biedt revolving krediet de mogelijkheid om kosten te beheersen en tegelijkertijd snel toegang te hebben tot financiële middelen wanneer dat nodig is.

Wat is een continu kredietlimiet?

Een continu kredietlimiet is het maximale bedrag dat u kunt lenen binnen de doorlopende kredietovereenkomst. Het vormt de grens van het beschikbare kredietbedrag dat u op elk moment kunt opnemen. De kredietlimiet wordt vooraf bepaald door de kredietverstrekker en is gebaseerd op verschillende factoren, zoals uw inkomen, uitgaven en kredietgeschiedenis. Het is belangrijk om binnen deze limiet te blijven bij het opnemen van geld om ervoor te zorgen dat u verantwoordelijk leent en geen financiële problemen veroorzaakt.