Vergelijk de ING Persoonlijke Lening Rente en Vind de Beste Optie voor Jou

Als u op zoek bent naar een persoonlijke lening, is het belangrijk om de rentetarieven van verschillende aanbieders te vergelijken. Een van de bekende financiële instellingen die persoonlijke leningen aanbiedt, is ING. ING staat bekend om zijn betrouwbare en transparante financiële diensten en heeft ook aantrekkelijke opties als het gaat om persoonlijke leningen.

De rente op een persoonlijke lening bij ING kan variëren, afhankelijk van verschillende factoren zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. Over het algemeen hanteert ING concurrerende rentetarieven voor persoonlijke leningen, waardoor het een aantrekkelijke keuze kan zijn voor mensen die op zoek zijn naar financiële ondersteuning.

Het is raadzaam om contact op te nemen met ING of hun website te bezoeken voor meer informatie over de actuele rentetarieven voor persoonlijke leningen. Door verschillende aanbieders te vergelijken en goed geïnformeerd beslissingen te nemen, kunt u ervoor zorgen dat u de beste deal krijgt die past bij uw financiële behoeften.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en alleen geld te lenen dat u kunt terugbetalen. Zorg ervoor dat u alle voorwaarden en kosten van een persoonlijke lening begrijpt voordat u zich verbindt, zodat u geen onverwachte verrassingen tegenkomt tijdens de looptijd van de lening.

Door goed geïnformeerd te zijn over rentetarieven en andere aspecten van persoonlijke leningen, kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie en doelen.

11 Veelgestelde Vragen over de Rente van een ING Persoonlijke Lening in België

- Wat is een normale rente bij een lening?

- Wat is de huidige rente voor een persoonlijke lening?

- Hoeveel rente betaald ING?

- Wat is de rentevoet van een persoonlijke lening?

- Wat is de rente op een persoonlijk krediet bij ING?

- Hoeveel is de rente van ING?

- Wat kost een persoonlijke lening?

- Wie heeft de laagste rente persoonlijke lening?

- Wat is de actuele rente op een persoonlijke lening?

- Wat is de huidige rente voor persoonlijke lening?

- Wat is de rente op een persoonlijke lening?

Wat is een normale rente bij een lening?

De rente op een lening kan variëren afhankelijk van verschillende factoren, zoals het type lening, de looptijd, het geleende bedrag en uw kredietwaardigheid. Over het algemeen wordt een ‘normale’ rente bepaald door marktomstandigheden en kan deze fluctueren. Bij persoonlijke leningen wordt de rente vaak uitgedrukt als een jaarlijks kostenpercentage (JKP), dat alle kosten van de lening omvat. Het is verstandig om rentetarieven te vergelijken bij verschillende aanbieders en te letten op eventuele bijkomende kosten om een goed beeld te krijgen van wat als redelijk en passend wordt beschouwd voor uw specifieke situatie.

Wat is de huidige rente voor een persoonlijke lening?

Een veelgestelde vraag over ING persoonlijke leningen is: Wat is de huidige rente voor een persoonlijke lening? De rente voor een persoonlijke lening bij ING kan variëren en is afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. Om de meest actuele rentetarieven te kennen, is het raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen. Door deze informatie te verkrijgen, kunt u een goed geïnformeerde beslissing nemen over het afsluiten van een persoonlijke lening die past bij uw financiële behoeften.

Hoeveel rente betaald ING?

Een veelgestelde vraag over ING persoonlijke leningen is: “Hoeveel rente betaalt ING?” De rente die u betaalt bij ING voor een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. ING hanteert over het algemeen concurrerende rentetarieven voor persoonlijke leningen, maar het exacte tarief dat u betaalt, kan pas definitief worden vastgesteld nadat uw aanvraag is beoordeeld. Het is daarom raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen voor actuele informatie over rentetarieven en om een persoonlijke offerte aan te vragen op basis van uw specifieke situatie.

Wat is de rentevoet van een persoonlijke lening?

Een veelgestelde vraag over ING persoonlijke leningen is: “Wat is de rentevoet van een persoonlijke lening?” De rentevoet van een persoonlijke lening bij ING kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. ING hanteert over het algemeen concurrerende rentetarieven voor persoonlijke leningen, maar het exacte percentage kan verschillen per individuele situatie. Het is raadzaam om contact op te nemen met ING of hun website te raadplegen voor specifieke informatie over de actuele rentetarieven voor persoonlijke leningen en om een nauwkeurige berekening te maken op basis van uw persoonlijke omstandigheden.

Wat is de rente op een persoonlijk krediet bij ING?

Veel mensen vragen zich af wat de rente is op een persoonlijk krediet bij ING. De rente op een persoonlijke lening bij ING kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw individuele kredietwaardigheid. ING staat bekend om zijn transparantie en klantgerichtheid, dus het is raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen voor up-to-date informatie over de actuele rentetarieven voor persoonlijke leningen. Door deze informatie te verkrijgen, kunt u een weloverwogen beslissing nemen over het afsluiten van een persoonlijke lening die past bij uw financiële behoeften.

Hoeveel is de rente van ING?

Een veelgestelde vraag over ING persoonlijke leningen is: “Hoeveel is de rente van ING?” De rente op een persoonlijke lening bij ING kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de kredietwaardigheid van de aanvrager. ING staat bekend om zijn competitieve rentetarieven voor persoonlijke leningen, maar het exacte tarief dat u zult ontvangen, kan pas definitief worden vastgesteld nadat u een aanvraag heeft ingediend en uw financiële situatie is beoordeeld. Het is daarom raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen voor de meest actuele informatie over rentetarieven voor persoonlijke leningen.

Wat kost een persoonlijke lening?

Een veelgestelde vraag over ING persoonlijke leningen is: “Wat kost een persoonlijke lening?” De kosten van een persoonlijke lening kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de rentevoet die van toepassing is. Bij ING worden de kosten van een persoonlijke lening bepaald op basis van deze factoren en kunnen zij u voorzien van een duidelijk overzicht van de totale kosten voordat u besluit om de lening aan te gaan. Het is belangrijk om alle kosten, inclusief rente en eventuele bijkomende kosten, grondig te begrijpen voordat u zich verbindt aan een persoonlijke lening, zodat u goed voorbereid bent op de financiële verplichtingen die hiermee gepaard gaan.

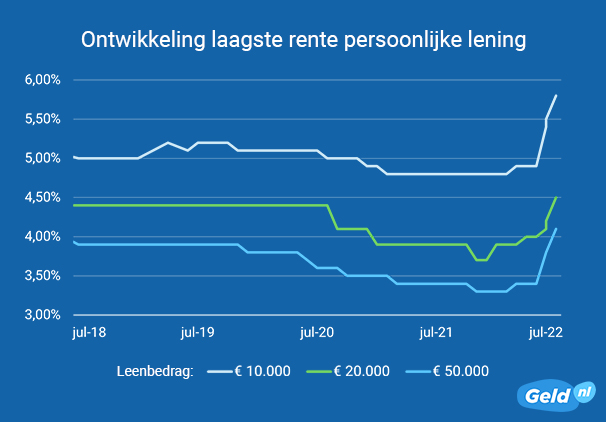

Wie heeft de laagste rente persoonlijke lening?

Veel mensen vragen zich af wie de laagste rente biedt voor een persoonlijke lening. Hoewel het moeilijk is om een eenduidig antwoord te geven, is het verstandig om verschillende aanbieders te vergelijken om de beste deal te vinden die past bij uw financiële situatie. ING is een bekende financiële instelling die concurrerende rentetarieven hanteert voor persoonlijke leningen, maar er zijn ook andere banken en kredietverstrekkers die aantrekkelijke tarieven kunnen aanbieden. Door offertes op te vragen en goed onderzoek te doen naar de voorwaarden en kosten, kunt u de aanbieder vinden die de laagste rente biedt voor uw persoonlijke lening.

Wat is de actuele rente op een persoonlijke lening?

Veel mensen vragen zich af: wat is de actuele rente op een persoonlijke lening bij ING? De rente op een persoonlijke lening kan variëren en is afhankelijk van verschillende factoren, zoals het geleende bedrag en de looptijd van de lening. Om de meest nauwkeurige informatie te verkrijgen over de actuele rentetarieven voor een persoonlijke lening bij ING, is het raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen. Op die manier kunt u up-to-date informatie krijgen over de rentetarieven en andere voorwaarden die van toepassing zijn op persoonlijke leningen bij ING.

Wat is de huidige rente voor persoonlijke lening?

Een veelgestelde vraag met betrekking tot ING persoonlijke leningen is: “Wat is de huidige rente voor een persoonlijke lening?” De rentetarieven voor persoonlijke leningen kunnen variëren en zijn afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de kredietwaardigheid van de aanvrager. Het is raadzaam om rechtstreeks contact op te nemen met ING of hun website te raadplegen voor actuele informatie over rentetarieven voor persoonlijke leningen. Door deze informatie te verkrijgen, kunt u een beter inzicht krijgen in de kosten en voorwaarden die gepaard gaan met het afsluiten van een persoonlijke lening bij ING.

Wat is de rente op een persoonlijke lening?

Een veelgestelde vraag over een persoonlijke lening is: wat is de rente op een persoonlijke lening? De rente op een persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. Bij ING worden rentetarieven voor persoonlijke leningen doorgaans bepaald op basis van deze factoren. Het is belangrijk om te begrijpen dat de rente een invloed heeft op de totale kosten van de lening en dus cruciaal is bij het kiezen van een lening die past bij uw financiële behoeften. Door vooraf goed geïnformeerd te zijn over de rentetarieven en andere voorwaarden, kunt u een weloverwogen beslissing nemen en de juiste keuze maken voor uw persoonlijke financiële situatie.