Een persoonlijke lening kan een handige financiële oplossing zijn wanneer u extra geld nodig heeft voor grote aankopen, zoals het renoveren van uw huis, het kopen van een nieuwe auto of het financieren van een droomvakantie. Cetelem is een bekende naam in de wereld van persoonlijke leningen en biedt betrouwbare en flexibele opties aan.

Cetelem is al meer dan 60 jaar actief in België en heeft een uitstekende reputatie opgebouwd als betrouwbare kredietverstrekker. Het bedrijf staat bekend om zijn klantgerichtheid, transparantie en flexibiliteit bij het verstrekken van leningen.

Een van de grootste voordelen van het afsluiten van een persoonlijke lening bij Cetelem is de flexibiliteit in terugbetalingsopties. U kunt kiezen uit verschillende looptijden en maandelijkse aflossingsbedragen die passen bij uw financiële situatie. Dit stelt u in staat om de lening af te stemmen op uw budget en comfortabel terug te betalen.

Daarnaast biedt Cetelem ook de mogelijkheid om uw lening online aan te vragen. Dit maakt het proces snel, eenvoudig en gemakkelijk, zonder dat u naar een fysiek kantoor hoeft te gaan. U kunt gewoon thuis achter uw computer zitten en binnen enkele minuten een aanvraag indienen.

Bij Cetelem wordt er veel belang gehecht aan transparantie. Voordat u besluit om een persoonlijke lening af te sluiten, krijgt u een duidelijk overzicht van de kosten en voorwaarden. Hierdoor weet u precies waar u aan toe bent en komt u niet voor verrassingen te staan.

Bovendien hanteert Cetelem een snelle en efficiënte goedkeuringsprocedure. Na het indienen van uw aanvraag ontvangt u binnen korte tijd een antwoord, zodat u snel kunt beschikken over het geld dat u nodig heeft.

Het is belangrijk om te vermelden dat het afsluiten van een lening altijd gepaard gaat met verantwoordelijkheid. Het is essentieel om uw financiële situatie grondig te evalueren voordat u een lening afsluit en ervoor te zorgen dat u in staat bent om de lening tijdig terug te betalen.

Als u op zoek bent naar een betrouwbare partner voor uw persoonlijke lening, dan is Cetelem zeker het overwegen waard. Met hun jarenlange ervaring, flexibele opties en klantgerichte benadering kunnen zij u helpen bij het realiseren van uw financiële doelen. Neem contact met hen op of bezoek hun website voor meer informatie over hun persoonlijke leningen en hoe zij u kunnen ondersteunen bij uw financiële behoeften.

9 voordelen van een persoonlijke lening bij Cetelem: flexibele looptijd, gemakkelijke maandelijkse aflossingen, geen onderpand vereist, concurrerende rentetarieven

- U kunt een lening aangaan met een flexibele looptijd die aangepast kan worden aan uw behoeften.

- U kunt de lening afbetalen in maandelijkse termijnen, waardoor het voor u gemakkelijker is om de financiële verplichting te voldoen.

- U bent niet verplicht om een onderpand te stellen bij Cetelem, wat betekent dat u geen waardevolle bezitting hoeft te riskeren als er iets misgaat met het terugbetalingsplan.

- De rentetarieven zijn concurrerend en variëren afhankelijk van verschillende factoren zoals leeftijd, inkomen en credit score.

- Er zijn geen verborgen kosten of verrassingselementen in de rentetarieven of andere tarieven die door Cetelem worden gebruikt voor persoonlijke leningen.

- Cetelem biedt verschillende opties om betalingstermijnen te wijzigen of extra betalingstermijnen toe te voegen om het terugbetalingsplan aan uw budgetaanpassingen aan te passen .

- Er is online toegang tot informatie over de status van uw lening en alle transacties die daarmee gepaard gaan, waardoor het gemakkelijk is om op de hoogte te blijven van alle aspecten van uw persoonlijke lening bij Cetelem .

- Als u problemen ondervindt met betalingsverplichting, kan Cetelem samenzitten met je om eerlijkheidshalve oplossingen voor je situatie te vinde .

- Cetelem biedt 24/7 klantenservice dus als je hulp nodig hebt , ze zullene altid bereikbaar voor

4 nadelen van een persoonlijke lening bij Cetelem die je moet weten

- Het is moeilijk om de exacte kosten van een lening te berekenen, omdat de rentevoet variabel is.

- De voorwaarden en kosten van een persoonlijke lening bij Cetelem zijn vaak duurder dan bij andere kredietverstrekkers.

- Er kan veel tijd verloren gaan met het invullen en afhandelen van documentatie voor een lening bij Cetelem.

- Als je niet op tijd betaalt, kan dit leiden tot hoge boetes of extra rentekosten die je moet betalen aan Cetelem.

U kunt een lening aangaan met een flexibele looptijd die aangepast kan worden aan uw behoeften.

Een van de voordelen van het afsluiten van een persoonlijke lening bij Cetelem is de flexibiliteit in looptijden. Bij Cetelem begrijpen ze dat iedereen unieke financiële behoeften heeft en daarom bieden ze leningen aan met verschillende looptijden.

Of u nu op zoek bent naar een lening voor een korte periode of juist een langere looptijd wenst, Cetelem kan hieraan voldoen. U kunt de looptijd van uw lening aanpassen aan uw persoonlijke behoeften en financiële situatie.

De flexibele looptijd stelt u in staat om de maandelijkse aflossingen af te stemmen op uw budget. Als u bijvoorbeeld liever lagere maandelijkse betalingen heeft, kunt u kiezen voor een langere looptijd. Aan de andere kant, als u graag zo snel mogelijk van uw lening af wilt zijn, kunt u kiezen voor een kortere looptijd.

Het aanpassen van de looptijd kan ook handig zijn als uw financiële situatie verandert gedurende de looptijd van de lening. Als u bijvoorbeeld meer financiële ruimte krijgt, kunt u ervoor kiezen om extra aflossingen te doen en daarmee de looptijd verkorten.

Kortom, met Cetelem kunt u genieten van flexibiliteit in het bepalen van de looptijd van uw persoonlijke lening. Dit stelt u in staat om uw lening volledig af te stemmen op uw behoeften en financiële mogelijkheden. Neem contact op met Cetelem of bezoek hun website voor meer informatie over de flexibele looptijdopties die zij bieden.

U kunt de lening afbetalen in maandelijkse termijnen, waardoor het voor u gemakkelijker is om de financiële verplichting te voldoen.

Een persoonlijke lening bij Cetelem biedt het voordeel dat u de lening kunt afbetalen in maandelijkse termijnen. Dit maakt het gemakkelijker voor u om aan uw financiële verplichtingen te voldoen.

Het aflossen van een lening in maandelijkse termijnen stelt u in staat om het geleende bedrag op te splitsen in kleinere, haalbare betalingen. Hierdoor kunt u uw budget beter beheren en zorgt het voor minder druk op uw financiën.

Door de lening af te betalen in termijnen, kunt u ook uw andere uitgaven en rekeningen beter plannen. U weet precies welk bedrag er elke maand van uw rekening zal worden afgeschreven, waardoor u uw financiën beter kunt organiseren.

Bovendien biedt Cetelem flexibiliteit bij het kiezen van de looptijd en de hoogte van de maandelijkse termijnen. U kunt een looptijd selecteren die past bij uw financiële situatie en comfortabel is voor uw budget. Dit stelt u in staat om de lening aan te passen aan uw persoonlijke behoeften en mogelijkheden.

Het afbetalen van een persoonlijke lening in maandelijkse termijnen kan ook helpen bij het opbouwen van een positieve kredietgeschiedenis. Door tijdig en regelmatig te betalen, toont u verantwoordelijkheid en betrouwbaarheid aan andere kredietverstrekkers. Dit kan gunstig zijn als u in de toekomst mogelijk nog meer financiering nodig heeft.

Kortom, het afbetalen van uw persoonlijke lening bij Cetelem in maandelijkse termijnen biedt u gemak en flexibiliteit. Het helpt u om uw financiële verplichtingen op een georganiseerde en beheersbare manier na te komen. Neem contact op met Cetelem voor meer informatie over hun persoonlijke leningen en ontdek hoe zij u kunnen ondersteunen bij het realiseren van uw financiële doelen.

U bent niet verplicht om een onderpand te stellen bij Cetelem, wat betekent dat u geen waardevolle bezitting hoeft te riskeren als er iets misgaat met het terugbetalingsplan.

Een van de voordelen van het afsluiten van een persoonlijke lening bij Cetelem is dat u niet verplicht bent om een onderpand te stellen. Dit betekent dat u geen waardevolle bezittingen, zoals uw huis of auto, hoeft te riskeren als er iets misgaat met het terugbetalingsplan.

Het niet hoeven stellen van een onderpand biedt gemoedsrust en geeft u de vrijheid om een persoonlijke lening aan te gaan zonder het risico te lopen uw eigendommen te verliezen. Dit kan vooral belangrijk zijn als u geen geschikte onderpanden heeft of als u liever geen risico wilt nemen met uw waardevolle bezittingen.

Bij Cetelem kunt u dus genieten van de voordelen van een persoonlijke lening zonder dat u zich zorgen hoeft te maken over het inzetten van uw eigendommen als garantie. Dit geeft u de flexibiliteit en gemoedsrust die nodig is bij het aangaan van financiële verplichtingen.

Het is echter belangrijk om te benadrukken dat hoewel het niet stellen van een onderpand gunstig kan zijn, dit niet betekent dat er geen verantwoordelijkheid komt kijken bij het afsluiten van een persoonlijke lening. Het blijft essentieel om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u in staat bent om de lening tijdig terug te betalen.

Als u op zoek bent naar een persoonlijke lening zonder onderpand, dan is Cetelem een betrouwbare partner die aan uw behoeften kan voldoen. Neem contact met hen op of bezoek hun website voor meer informatie over hun persoonlijke leningen en hoe zij u kunnen ondersteunen bij uw financiële doelen, zonder dat u waardevolle bezittingen hoeft te riskeren.

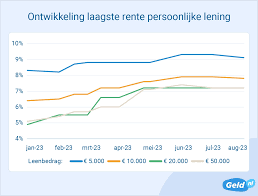

De rentetarieven zijn concurrerend en variëren afhankelijk van verschillende factoren zoals leeftijd, inkomen en credit score.

Een van de voordelen van het afsluiten van een persoonlijke lening bij Cetelem is dat ze concurrerende rentetarieven bieden. Deze tarieven variëren afhankelijk van verschillende factoren, zoals leeftijd, inkomen en credit score.

Cetelem begrijpt dat elke klant uniek is en heeft daarom flexibele rentetarieven die zijn afgestemd op individuele omstandigheden. Dit betekent dat uw rentepercentage kan variëren op basis van uw persoonlijke financiële situatie.

Deze benadering stelt klanten in staat om een lening af te sluiten tegen een tarief dat past bij hun specifieke behoeften en mogelijkheden. Het biedt ook de mogelijkheid om te profiteren van lagere rentetarieven als uw kredietwaardigheid goed is.

Het hebben van concurrerende rentetarieven kan u helpen geld te besparen op de totale kosten van uw lening. Door te kiezen voor Cetelem, kunt u genieten van gunstige tarieven die passen bij uw financiële situatie, waardoor u meer flexibiliteit en controle heeft over uw terugbetalingsplan.

Het is belangrijk om te onthouden dat het rentepercentage slechts een aspect is om rekening mee te houden bij het afsluiten van een persoonlijke lening. Het is ook essentieel om andere factoren, zoals de looptijd en eventuele bijkomende kosten, in overweging te nemen bij het bepalen welke lening het beste bij u past.

Als u op zoek bent naar een persoonlijke lening met concurrerende rentetarieven, dan is Cetelem een betrouwbare optie om te overwegen. Neem contact met hen op of bezoek hun website voor meer informatie over hun leningaanbod en om te zien hoe zij u kunnen helpen bij het realiseren van uw financiële doelen.

Er zijn geen verborgen kosten of verrassingselementen in de rentetarieven of andere tarieven die door Cetelem worden gebruikt voor persoonlijke leningen.

Een groot voordeel van het afsluiten van een persoonlijke lening bij Cetelem is de transparantie in de rentetarieven en andere kosten. Bij Cetelem zijn er geen verborgen kosten of verrassingselementen, wat betekent dat u precies weet waar u aan toe bent.

Het is essentieel om volledig op de hoogte te zijn van alle kosten die gepaard gaan met het afsluiten van een lening. Bij sommige kredietverstrekkers kunnen er verborgen kosten zijn die pas later aan het licht komen, waardoor u voor onaangename verrassingen komt te staan. Dit kan leiden tot financiële stress en ongemak.

Bij Cetelem hoeft u zich hier geen zorgen over te maken. Zij hanteren een transparante benadering en geven u een duidelijk overzicht van alle rentetarieven en andere kosten die verbonden zijn aan uw persoonlijke lening. Dit stelt u in staat om weloverwogen beslissingen te nemen en uw financiën nauwkeurig te plannen.

Door de afwezigheid van verborgen kosten kunt u erop vertrouwen dat de rentetarieven die door Cetelem worden gebruikt eerlijk en transparant zijn. Dit geeft u gemoedsrust, wetende dat er geen onverwachte financiële lasten op uw pad zullen komen gedurende de looptijd van uw lening.

Of het nu gaat om het financieren van een grote aankoop of het consolideren van bestaande schulden, Cetelem biedt duidelijkheid en transparantie in hun tarieven voor persoonlijke leningen. Dit maakt het plannen van uw financiën gemakkelijker en geeft u de zekerheid dat u de juiste beslissing neemt voor uw persoonlijke situatie.

Kortom, als u op zoek bent naar een kredietverstrekker die eerlijke en transparante tarieven hanteert, dan is Cetelem de juiste keuze. Met hun duidelijke benadering en focus op klanttevredenheid kunt u met vertrouwen een persoonlijke lening afsluiten bij Cetelem, wetende dat er geen verborgen kosten of verrassingen op uw pad zullen komen.

Een van de grote voordelen van het kiezen voor een persoonlijke lening bij Cetelem is de flexibiliteit die zij bieden als het gaat om betalingstermijnen. Cetelem begrijpt dat uw financiële situatie kan veranderen en dat u mogelijk behoefte heeft aan aanpassingen in uw terugbetalingsplan.

Bij Cetelem heeft u de mogelijkheid om betalingstermijnen te wijzigen of extra betalingstermijnen toe te voegen, zodat u het terugbetalingsplan kunt aanpassen aan uw budgetaanpassingen. Dit kan bijvoorbeeld handig zijn als u tijdelijk minder inkomen heeft of als u juist wat extra ruimte wilt creëren in uw maandelijkse budget.

Deze flexibiliteit stelt u in staat om de lening af te stemmen op uw persoonlijke behoeften en omstandigheden. U kunt contact opnemen met Cetelem en samen met hun deskundige team bespreken welke aanpassingen mogelijk zijn en welke opties het beste bij uw situatie passen.

Het feit dat Cetelem verschillende opties biedt om betalingstermijnen te wijzigen of extra betalingstermijnen toe te voegen, toont hun klantgerichtheid en hun bereidheid om mee te denken met hun klanten. Ze begrijpen dat financiële situaties kunnen veranderen en ze willen ervoor zorgen dat u comfortabel kunt blijven voldoen aan uw leningsverplichtingen.

Als u op zoek bent naar een persoonlijke lening met flexibele betalingsvoorwaarden, dan is Cetelem zeker een goede keuze. Neem contact met hen op of bezoek hun website voor meer informatie over de verschillende opties die zij bieden om betalingstermijnen aan te passen en hoe zij u kunnen helpen bij het realiseren van uw financiële doelen.

Een van de voordelen van het afsluiten van een persoonlijke lening bij Cetelem is de online toegang tot informatie over de status van uw lening en alle transacties die daarmee gepaard gaan. Dit zorgt ervoor dat u gemakkelijk op de hoogte kunt blijven van alle aspecten van uw persoonlijke lening.

Met de online toegang kunt u eenvoudig inloggen op uw account en direct informatie krijgen over de huidige status van uw lening. U kunt zien hoeveel u nog moet aflossen, welke betalingen er zijn gedaan en wanneer de volgende betalingen verschuldigd zijn. Dit geeft u een duidelijk overzicht en helpt u om uw financiën goed te beheren.

Daarnaast kunt u ook alle transacties die verband houden met uw persoonlijke lening bekijken. Dit omvat niet alleen de betalingen die u heeft gedaan, maar ook eventuele extra kosten of rentebetalingen. Hierdoor heeft u volledige controle over uw lening en kunt u gemakkelijk nagaan of alles correct wordt verwerkt.

Het hebben van deze online toegang tot informatie biedt gemak en gemoedsrust. U hoeft niet te wachten op papieren afschriften of telefonisch contact met de klantenservice om updates te krijgen over uw lening. Met slechts een paar klikken heeft u alle benodigde informatie binnen handbereik.

Cetelem hecht veel waarde aan transparantie en klantgerichtheid, en het bieden van deze online toegang tot informatie is daar een voorbeeld van. Het stelt klanten in staat om op een eenvoudige en efficiënte manier hun lening te beheren en op de hoogte te blijven van alle financiële aspecten.

Dus als u op zoek bent naar een persoonlijke lening waarbij u gemakkelijk toegang heeft tot informatie over uw lening, dan is Cetelem zeker het overwegen waard. Met hun online platform kunt u altijd en overal de status van uw lening controleren en ervoor zorgen dat uw financiën goed onder controle zijn.

Als u problemen ondervindt met betalingsverplichting, kan Cetelem samenzitten met je om eerlijkheidshalve oplossingen voor je situatie te vinde .

Een van de grote voordelen van het afsluiten van een persoonlijke lening bij Cetelem is hun bereidheid om samen met u oplossingen te vinden als u problemen ondervindt met uw betalingsverplichtingen. Cetelem begrijpt dat het leven soms onverwachte wendingen kan nemen en dat financiële moeilijkheden kunnen ontstaan.

Als u merkt dat u moeite heeft om aan uw betalingsverplichtingen te voldoen, kunt u rekenen op de ondersteuning van Cetelem. Zij zullen graag met u samenzitten om eerlijkheidshalve naar uw situatie te kijken en mogelijke oplossingen te vinden. Dit kan variëren van het herstructureren van uw lening tot het aanpassen van de aflossingsvoorwaarden, zodat deze beter passen bij uw huidige financiële mogelijkheden.

Het feit dat Cetelem bereid is om proactief met klanten samen te werken in tijden van financiële moeilijkheden, getuigt van hun klantgerichtheid en betrokkenheid. Ze begrijpen dat iedere situatie uniek is en streven ernaar om op maat gemaakte oplossingen te bieden die helpen bij het overwinnen van financiële uitdagingen.

Het is belangrijk om te benadrukken dat dit aspect van Cetelem’s dienstverlening niet aangemoedigd moet worden als een vrijbrief om onverantwoordelijk met leningen om te gaan. Het blijft essentieel om verantwoordelijkheid te nemen bij het aangaan van financiële verplichtingen en ervoor te zorgen dat u de lening kunt terugbetalen volgens de overeengekomen voorwaarden.

Als u op zoek bent naar een kredietverstrekker die niet alleen persoonlijke leningen aanbiedt, maar ook bereid is om met u samen te werken in geval van financiële moeilijkheden, is Cetelem zeker het overwegen waard. Hun toewijding aan klanttevredenheid en flexibiliteit in het vinden van oplossingen maken hen een betrouwbare partner voor uw financiële behoeften. Neem contact met hen op of bezoek hun website voor meer informatie over hoe zij u kunnen ondersteunen bij uw persoonlijke lening en eventuele uitdagingen die zich kunnen voordoen.

Cetelem biedt 24/7 klantenservice dus als je hulp nodig hebt , ze zullene altid bereikbaar voor

Een van de grote voordelen van het kiezen voor een persoonlijke lening bij Cetelem is de uitstekende klantenservice die zij bieden. Cetelem begrijpt dat het afsluiten van een lening een belangrijke beslissing is en dat er mogelijk vragen of problemen kunnen ontstaan tijdens het proces.

Daarom heeft Cetelem ervoor gezorgd dat hun klantenservice altijd beschikbaar is, 24 uur per dag, 7 dagen per week. Dit betekent dat als u hulp nodig heeft of vragen heeft over uw lening, u altijd contact kunt opnemen met hun deskundige team.

Of het nu gaat om het aanvragen van een lening, het bespreken van de voorwaarden of het oplossen van eventuele problemen, de klantenservicemedewerkers van Cetelem staan klaar om u te helpen. U kunt hen bereiken via telefoon, e-mail of zelfs via online chat.

Deze continue beschikbaarheid van klantenservice zorgt ervoor dat u altijd de ondersteuning krijgt die u nodig heeft, ongeacht het tijdstip waarop u deze nodig heeft. Dit geeft u gemoedsrust en vertrouwen in uw keuze voor Cetelem als uw kredietverstrekker.

Dus als u op zoek bent naar een persoonlijke lening en waarde hecht aan goede klantenservice, dan is Cetelem zeker een goede keuze. Met hun 24/7 beschikbaarheid kunt u erop vertrouwen dat zij klaar staan om uw vragen te beantwoorden en u te helpen gedurende het hele proces. Neem contact met hen op of bezoek hun website voor meer informatie over hun persoonlijke leningen en de uitstekende klantenservice die zij bieden.

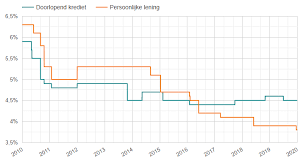

Het is moeilijk om de exacte kosten van een lening te berekenen, omdat de rentevoet variabel is.

Bij het overwegen van een persoonlijke lening bij Cetelem is het belangrijk om op de hoogte te zijn van zowel de voordelen als de mogelijke nadelen. Een van de nadelen die sommige mensen ervaren bij het afsluiten van een persoonlijke lening bij Cetelem is dat het moeilijk kan zijn om de exacte kosten van de lening te berekenen, omdat de rentevoet variabel is.

Een variabele rentevoet betekent dat de rente gedurende de looptijd van de lening kan veranderen. Dit kan invloed hebben op uw maandelijkse aflossingsbedrag en uiteindelijk ook op het totale bedrag dat u terugbetaalt.

Het probleem met een variabele rentevoet is dat het moeilijk is om precies te voorspellen hoeveel uw lening uiteindelijk zal kosten. Dit kan voor sommige mensen stressvol zijn, vooral als ze behoefte hebben aan duidelijkheid en stabiliteit in hun financiële planning.

Het is belangrijk om te begrijpen dat een variabele rentevoet ook voordelen kan hebben, zoals lagere kosten als de rente daalt. Het kan echter ook leiden tot hogere kosten als de rente stijgt. Het hangt allemaal af van hoe de markt zich ontwikkelt.

Als u zich zorgen maakt over het feit dat uw maandelijkse aflossingsbedrag kan veranderen, kunt u overwegen om te kiezen voor een lening met een vaste rentevoet. Dit geeft u meer zekerheid en voorspelbaarheid in termen van uw maandelijkse uitgaven.

Het is altijd verstandig om de voor- en nadelen van een persoonlijke lening zorgvuldig af te wegen voordat u een beslissing neemt. Zorg ervoor dat u alle informatie heeft die u nodig heeft, inclusief de voorwaarden en kosten, voordat u zich verbindt aan een lening bij Cetelem of een andere kredietverstrekker.

Het is ook raadzaam om professioneel advies in te winnen bij een financieel adviseur voordat u een lening afsluit. Zij kunnen u helpen bij het begrijpen van de mogelijke risico’s en gevolgen van een variabele rentevoet, evenals alternatieven die beter passen bij uw financiële situatie en doelen.

Onthoud dat het belangrijk is om goed geïnformeerd te zijn en weloverwogen beslissingen te nemen als het gaat om het afsluiten van leningen.

De voorwaarden en kosten van een persoonlijke lening bij Cetelem zijn vaak duurder dan bij andere kredietverstrekkers.

Bij het overwegen van een persoonlijke lening is het belangrijk om alle aspecten zorgvuldig te onderzoeken, inclusief de voorwaarden en kosten. In het geval van Cetelem kan een mogelijke keerzijde zijn dat de voorwaarden en kosten van hun persoonlijke leningen vaak duurder zijn dan bij andere kredietverstrekkers.

Hoewel Cetelem bekend staat om zijn betrouwbaarheid en flexibiliteit, kan het zijn dat de rentetarieven en andere kosten hoger liggen in vergelijking met concurrenten op de markt. Dit kan resulteren in hogere maandelijkse aflossingen en uiteindelijk meer geld dat u moet terugbetalen.

Het is daarom aan te raden om verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt. Door verschillende offertes aan te vragen en de voorwaarden grondig te bestuderen, kunt u een weloverwogen keuze maken die past bij uw financiële situatie.

Het is ook belangrijk om uw eigen financiële draagkracht te evalueren voordat u een lening aangaat. Zorg ervoor dat u realistisch bent over uw terugbetalingsmogelijkheden en dat u zich comfortabel voelt bij de maandelijkse aflossingen, ongeacht welke kredietverstrekker u kiest.

Het is altijd verstandig om advies in te winnen bij een financieel expert voordat u zich verbindt aan een persoonlijke lening. Zij kunnen u helpen bij het begrijpen van de voorwaarden, kosten en risico’s die gepaard gaan met het aangaan van een lening, en u begeleiden bij het nemen van een weloverwogen beslissing.

Houd er rekening mee dat de voorwaarden en kosten van persoonlijke leningen kunnen variëren afhankelijk van uw individuele situatie en kredietgeschiedenis. Het is daarom essentieel om grondig onderzoek te doen en alle beschikbare opties te vergelijken voordat u zich verbindt aan een lening bij Cetelem of een andere kredietverstrekker.

Er kan veel tijd verloren gaan met het invullen en afhandelen van documentatie voor een lening bij Cetelem.

Hoewel Cetelem bekend staat om zijn betrouwbaarheid en flexibele opties voor persoonlijke leningen, is er een con die het vermelden waard is. Het invullen en afhandelen van de benodigde documentatie voor een lening bij Cetelem kan namelijk veel tijd in beslag nemen.

Het aanvraagproces voor een persoonlijke lening bij Cetelem vereist het verzamelen en invullen van verschillende documenten, zoals identiteitsbewijzen, loonstrookjes en bankafschriften. Deze documentatie is nodig om uw financiële situatie te beoordelen en om te bepalen of u in aanmerking komt voor een lening.

Hoewel het begrijpelijk is dat deze documenten nodig zijn om de kredietwaardigheid van de aanvrager te beoordelen, kan het invullen en organiseren ervan tijdrovend zijn. Dit kan leiden tot vertragingen in het goedkeuringsproces en het verkrijgen van de gewenste lening.

Daarom is het belangrijk om voldoende tijd en geduld te hebben bij het verzamelen van alle benodigde documenten voordat u een lening aanvraagt bij Cetelem. Door dit proces grondig voor te bereiden, kunt u mogelijke vertragingen minimaliseren en ervoor zorgen dat uw leningsaanvraag soepel verloopt.

Het is ook raadzaam om contact op te nemen met Cetelem of hun website te raadplegen voor specifieke informatie over welke documenten vereist zijn bij het aanvragen van een persoonlijke lening. Op die manier kunt u zich goed voorbereiden en eventuele onnodige vertragingen voorkomen.

Hoewel het invullen en afhandelen van documentatie voor een lening bij Cetelem wat tijd kan kosten, is het belangrijk om in gedachten te houden dat dit proces bijdraagt aan de betrouwbaarheid en verantwoordelijkheid van het bedrijf. Door zorgvuldig uw financiële situatie te beoordelen, kan Cetelem ervoor zorgen dat u een lening krijgt die past bij uw financiële mogelijkheden.

Het is altijd verstandig om verschillende opties te overwegen voordat u een persoonlijke lening afsluit. Door de voor- en nadelen van verschillende kredietverstrekkers af te wegen, kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en doelen.

Een persoonlijke lening bij Cetelem kan een handige manier zijn om extra financiële ruimte te creëren voor grote uitgaven. Echter, het is belangrijk om op de hoogte te zijn van eventuele nadelen voordat u een beslissing neemt. Een van de nadelen van een persoonlijke lening bij Cetelem is dat als u niet op tijd betaalt, dit kan leiden tot hoge boetes of extra rentekosten die u aan Cetelem moet betalen.

Net als bij elke vorm van lenen, is het essentieel om uw financiële verplichtingen serieus te nemen en ervoor te zorgen dat u in staat bent om de maandelijkse aflossingen tijdig te voldoen. Als u niet op tijd betaalt, kan dit resulteren in boetes en extra rentekosten die uw totale schuld verhogen.

Het is belangrijk om de voorwaarden en het beleid van Cetelem met betrekking tot betalingsachterstanden goed door te nemen voordat u een lening afsluit. Zorg ervoor dat u begrijpt wat er gebeurt als u niet aan uw betalingsverplichtingen voldoet en welke kosten hieraan verbonden zijn.

Om mogelijke problemen te voorkomen, is het raadzaam om uw financiële situatie grondig te evalueren voordat u een persoonlijke lening aangaat. Zorg ervoor dat u realistisch bent over uw terugbetalingscapaciteit en alleen leningen afsluit die binnen uw budget passen.

Als u merkt dat u moeite heeft met het tijdig voldoen van uw betalingen, is het belangrijk om zo snel mogelijk contact op te nemen met Cetelem. Zij kunnen u mogelijk helpen bij het vinden van een oplossing, zoals het herstructureren van uw lening of het treffen van een betalingsregeling.

Het is altijd verstandig om bewust te zijn van de mogelijke nadelen en risico’s die gepaard gaan met lenen. Het is essentieel om verantwoordelijkheid te nemen voor uw financiële verplichtingen en ervoor te zorgen dat u tijdig en volgens de overeengekomen voorwaarden betaalt.

Als u overweegt om een persoonlijke lening bij Cetelem af te sluiten, wees dan goed geïnformeerd over de mogelijke gevolgen van late betalingen. Zorg ervoor dat u zich bewust bent van uw financiële situatie en neem contact op met Cetelem als u vragen heeft of hulp nodig heeft bij het beheren van uw lening.