Vergelijk Persoonlijke Leningen: Vind de Beste Deal voor Jou

Als u op zoek bent naar een manier om uw financiële doelen te bereiken of onverwachte uitgaven te dekken, kan een persoonlijke lening een handige optie zijn. Met een persoonlijke lening kunt u een bepaald bedrag lenen en dit terugbetalen in vaste maandelijkse termijnen over een vooraf bepaalde periode. Voordat u echter een persoonlijke lening afsluit, is het verstandig om verschillende aanbieders te vergelijken om de beste deal te vinden die past bij uw behoeften en financiële situatie.

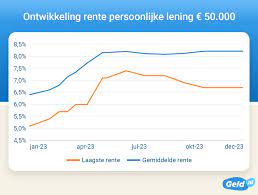

Er zijn verschillende factoren waarmee u rekening moet houden bij het vergelijken van persoonlijke leningen. Allereerst is het belangrijk om de rentevoeten van verschillende aanbieders te vergelijken. De rentevoet bepaalt hoeveel u uiteindelijk zult betalen voor de lening, dus het is essentieel om op zoek te gaan naar de laagste rente die beschikbaar is.

Daarnaast moet u ook letten op eventuele bijkomende kosten, zoals administratiekosten of kosten voor vervroegde aflossing. Deze kosten kunnen variëren tussen verschillende aanbieders en kunnen uw totale kosten voor de lening beïnvloeden.

Het is ook belangrijk om de voorwaarden van de lening goed te begrijpen voordat u akkoord gaat. Zorg ervoor dat u weet wat de looptijd van de lening is, wat de maandelijkse aflossingen zullen zijn en of er eventuele boetes zijn voor late betalingen.

Naast traditionele banken bieden ook online kredietverstrekkers persoonlijke leningen aan. Deze online aanbieders kunnen vaak concurrerende tarieven en flexibele voorwaarden bieden, maar het is nog steeds belangrijk om grondig onderzoek te doen voordat u met een online kredietverstrekker in zee gaat.

Door verschillende aanbieders van persoonlijke leningen te vergelijken en aandacht te besteden aan rentevoeten, bijkomende kosten en voorwaarden, kunt u ervoor zorgen dat u de beste deal krijgt die past bij uw financiële behoeften. Neem dus de tijd om uw opties te onderzoeken en kies verstandig wanneer het gaat om het afsluiten van een persoonlijke lening.

Veelgestelde Vragen over het Vergelijken van Persoonlijke Leningen

- Wat is een persoonlijke lening en hoe werkt het?

- Waarom zou ik een persoonlijke lening overwegen in plaats van andere vormen van leningen?

- Hoe kan ik verschillende aanbieders van persoonlijke leningen vergelijken?

- Wat zijn de belangrijkste factoren om op te letten bij het vergelijken van persoonlijke leningen?

- Welke kosten zijn verbonden aan het afsluiten van een persoonlijke lening?

- Kan ik extra kosten vermijden bij het afsluiten van een persoonlijke lening?

- Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan betalen bij een persoonlijke lening?

Wat is een persoonlijke lening en hoe werkt het?

Een persoonlijke lening is een vorm van lening waarbij u een vast bedrag leent dat u over een vooraf bepaalde periode terugbetaalt in vaste maandelijkse termijnen. Het geleende bedrag kan variëren en kan worden gebruikt voor uiteenlopende doeleinden, zoals het consolideren van schulden, het financieren van een grote aankoop of het dekken van onverwachte kosten. Bij een persoonlijke lening wordt de rentevoet vastgesteld op het moment van afsluiten, wat betekent dat uw maandelijkse aflossingen gedurende de looptijd van de lening gelijk blijven. Het is belangrijk om verschillende aanbieders te vergelijken om de beste voorwaarden en tarieven te vinden die aansluiten bij uw financiële situatie.

Waarom zou ik een persoonlijke lening overwegen in plaats van andere vormen van leningen?

Er zijn verschillende redenen waarom u zou kunnen overwegen om een persoonlijke lening af te sluiten in plaats van andere vormen van leningen. Een persoonlijke lening biedt bijvoorbeeld de flexibiliteit om het geleende bedrag te gebruiken voor diverse doeleinden, zoals het consolideren van schulden, het financieren van grote aankopen of het bekostigen van onverwachte uitgaven. Daarnaast heeft een persoonlijke lening vaak een vaste rentevoet en vaste maandelijkse aflossingen, waardoor u meer controle heeft over uw budget en financiële planning. Bovendien kan een persoonlijke lening een goede optie zijn als u geen onderpand heeft om een lening tegen te verzekeren, aangezien persoonlijke leningen meestal niet gedekt zijn door activa zoals uw huis of auto.

Hoe kan ik verschillende aanbieders van persoonlijke leningen vergelijken?

Om verschillende aanbieders van persoonlijke leningen te vergelijken, is het belangrijk om enkele stappen te volgen. Allereerst kunt u beginnen met het verzamelen van informatie over de rentevoeten die elke aanbieder hanteert. Vergelijk deze rentetarieven om te zien welke aanbieder de meest gunstige voorwaarden biedt. Daarnaast is het essentieel om ook te letten op eventuele bijkomende kosten, zoals administratiekosten of kosten voor vervroegde aflossing. Vergeet niet om de voorwaarden van elke lening zorgvuldig door te nemen, inclusief de looptijd en eventuele boetes voor laattijdige betalingen. Door deze gegevens grondig te analyseren en verschillende aanbieders objectief te vergelijken, kunt u een weloverwogen beslissing nemen bij het kiezen van de beste persoonlijke lening die aansluit bij uw financiële behoeften.

Wat zijn de belangrijkste factoren om op te letten bij het vergelijken van persoonlijke leningen?

Er zijn verschillende belangrijke factoren om op te letten bij het vergelijken van persoonlijke leningen. Allereerst is de rentevoet een cruciale factor, aangezien deze bepaalt hoeveel u uiteindelijk zult betalen voor de lening. Het is raadzaam om op zoek te gaan naar een lage rentevoet om de kosten van de lening te minimaliseren. Daarnaast is het essentieel om ook rekening te houden met eventuele bijkomende kosten, zoals administratiekosten of kosten voor vervroegde aflossing, aangezien deze de totale kosten van de lening kunnen beïnvloeden. Verder is het belangrijk om de voorwaarden van de lening grondig te begrijpen, inclusief de looptijd, maandelijkse aflossingen en eventuele boetes voor late betalingen. Door aandacht te besteden aan deze factoren kunt u een weloverwogen beslissing nemen bij het vergelijken van persoonlijke leningen.

Welke kosten zijn verbonden aan het afsluiten van een persoonlijke lening?

Er zijn verschillende kosten verbonden aan het afsluiten van een persoonlijke lening. Allereerst is er de rentevoet, die bepaalt hoeveel u betaalt voor het lenen van geld. Daarnaast kunnen er ook administratiekosten in rekening worden gebracht door de kredietverstrekker. Het is belangrijk om te controleren of er eventuele kosten zijn voor vervroegde aflossing en of er boetes zijn voor late betalingen. Door deze kosten zorgvuldig te vergelijken tussen verschillende aanbieders, kunt u een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening.

Kan ik extra kosten vermijden bij het afsluiten van een persoonlijke lening?

Ja, u kunt extra kosten vermijden bij het afsluiten van een persoonlijke lening door zorgvuldig te vergelijken en de voorwaarden van verschillende aanbieders te onderzoeken. Een van de belangrijkste manieren om extra kosten te vermijden, is door te letten op verborgen kosten zoals administratiekosten, dossierkosten of kosten voor vervroegde aflossing. Door een grondige analyse te maken van deze bijkomende kosten en deze mee te nemen in uw vergelijking, kunt u ervoor zorgen dat u de meest voordelige leningsoptie kiest. Het is ook belangrijk om de looptijd en de rentevoet van de lening goed te begrijpen, aangezien deze factoren ook van invloed zijn op de totale kosten die u zult betalen. Door goed geïnformeerd te zijn en kritisch te kijken naar alle aspecten van een persoonlijke lening, kunt u extra kosten vermijden en een weloverwogen beslissing nemen.

Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan betalen bij een persoonlijke lening?

Wanneer u uw maandelijkse aflossingen niet kunt betalen bij een persoonlijke lening, is het belangrijk om zo snel mogelijk contact op te nemen met de kredietverstrekker. In dergelijke situaties kunnen er verschillende opties beschikbaar zijn, afhankelijk van de specifieke voorwaarden van uw lening en de flexibiliteit van de kredietverstrekker. Sommige kredietverstrekkers bieden bijvoorbeeld de mogelijkheid om een betalingsregeling te treffen of de termijnen aan te passen, terwijl andere kunnen voorstellen om tijdelijk uitstel van betaling te verlenen. Het is echter belangrijk om te onthouden dat het missen van aflossingen gevolgen kan hebben, zoals extra kosten of een negatieve invloed op uw kredietgeschiedenis. Daarom is het verstandig om proactief te handelen en openlijk met uw kredietverstrekker te communiceren over eventuele financiële moeilijkheden die u ondervindt.