Direct Geld Lenen Zonder BKR: Mogelijkheden en Risico’s

Direct Geld Lenen Zonder BKR: Is Het Mogelijk?

Veel mensen die op zoek zijn naar een snelle manier om geld te lenen, vragen zich af of het mogelijk is om dit te doen zonder dat er een toetsing bij het Bureau Krediet Registratie (BKR) plaatsvindt. Het antwoord is ja, het is mogelijk om direct geld te lenen zonder BKR-toetsing. Er zijn verschillende aanbieders die deze optie aanbieden, maar het is belangrijk om de voorwaarden en risico’s goed te begrijpen voordat u een dergelijke lening afsluit.

Waarom Lenen Zonder BKR-Toetsing?

Voor sommige mensen kan het noodzakelijk zijn om geld te lenen zonder dat er een BKR-toetsing wordt uitgevoerd. Dit kan bijvoorbeeld het geval zijn als u in het verleden betalingsproblemen heeft gehad en daardoor geregistreerd staat bij het BKR. In dergelijke situaties kan het lastig zijn om een lening af te sluiten bij reguliere banken of kredietverstrekkers.

De Risico’s

Hoewel direct geld lenen zonder BKR-toetsing aantrekkelijk kan lijken vanwege de snelheid en eenvoud, brengt dit ook risico’s met zich mee. Aanbieders die deze service aanbieden, hanteren vaak hogere rentetarieven en kosten dan reguliere kredietverstrekkers. Daarnaast is er vaak minder controle op uw financiële situatie, waardoor u mogelijk meer leent dan u daadwerkelijk kunt terugbetalen.

Voorzichtigheid Geboden

Als u overweegt om direct geld te lenen zonder BKR-toetsing, is het belangrijk om voorzichtig te zijn en goed onderzoek te doen naar de aanbieder. Controleer de betrouwbaarheid van het bedrijf, lees de voorwaarden van de lening zorgvuldig door en zorg ervoor dat u alle kosten en risico’s begrijpt voordat u akkoord gaat.

Conclusie

Hoewel direct geld lenen zonder BKR-toetsing in sommige gevallen een uitkomst kan bieden, is het belangrijk om bewust te zijn van de mogelijke risico’s en kosten die hieraan verbonden zijn. Zorg ervoor dat u goed geïnformeerd bent voordat u een beslissing neemt en overweeg ook alternatieve financieringsmogelijkheden.

Voordelen van Direct Geld Lenen Zonder BKR in België

- Snelle goedkeuring van de lening zonder BKR-toetsing.

- Toegankelijk voor mensen met een negatieve BKR-registratie.

- Geen langdurige administratieve rompslomp bij het aanvragen van de lening.

- Flexibele opties voor het lenen van kleinere bedragen.

- Mogelijkheid om direct geld te lenen in noodsituaties.

- Privacy en discretie worden vaak gewaarborgd bij aanbieders zonder BKR-toetsing.

- Geschikt voor mensen die snel financiële ondersteuning nodig hebben en niet bij reguliere banken terechtkunnen.

- Kan een oplossing bieden voor onverwachte uitgaven of dringende financiële behoeften.

Nadelen van Direct Geld Lenen Zonder BKR: Hogere Kosten, Minder Controle en Risico op Onbetrouwbare Aanbieders

- Hogere rentetarieven en kosten in vergelijking met reguliere leningen.

- Minder controle op financiële situatie, waardoor overmatig lenen mogelijk is.

- Risico op onbetrouwbare aanbieders die misbruik kunnen maken van de kwetsbare positie van de lener.

Snelle goedkeuring van de lening zonder BKR-toetsing.

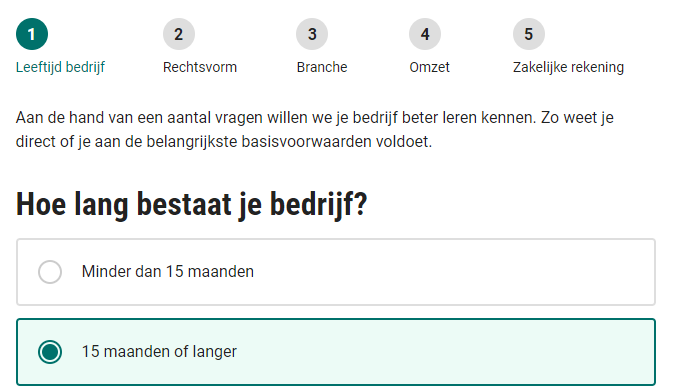

Een groot voordeel van direct geld lenen zonder BKR-toetsing is de snelle goedkeuring van de lening. Doordat er geen uitgebreide toetsing bij het Bureau Krediet Registratie nodig is, kan het proces van leningaanvraag en goedkeuring aanzienlijk versneld worden. Dit betekent dat mensen die dringend financiële hulp nodig hebben, snel toegang kunnen krijgen tot het benodigde geld zonder langdurige wachttijden of ingewikkelde procedures. Het biedt een efficiënte oplossing voor noodsituaties waarbij snel handelen vereist is.

Toegankelijk voor mensen met een negatieve BKR-registratie.

Een belangrijk voordeel van direct geld lenen zonder BKR-toetsing is dat het toegankelijk is voor mensen met een negatieve BKR-registratie. Voor personen die in het verleden betalingsproblemen hebben gehad en daardoor een negatieve registratie bij het Bureau Krediet Registratie hebben, kan het lastig zijn om elders een lening te verkrijgen. Door de mogelijkheid van direct geld lenen zonder BKR-toetsing worden deze mensen toch de kans geboden om financiële ondersteuning te krijgen in tijden van nood.

Geen langdurige administratieve rompslomp bij het aanvragen van de lening.

Een groot voordeel van direct geld lenen zonder BKR-toetsing is dat er geen langdurige administratieve rompslomp is bij het aanvragen van de lening. Doordat er geen uitgebreide kredietcontroles en BKR-toetsingen nodig zijn, verloopt het aanvraagproces vaak snel en eenvoudig. Dit betekent dat u in noodgevallen snel toegang kunt krijgen tot het benodigde geld zonder dat u zich hoeft bezig te houden met ingewikkelde papierwerk of lange wachttijden.

Flexibele opties voor het lenen van kleinere bedragen.

Een van de voordelen van direct geld lenen zonder BKR-toetsing is de flexibiliteit die het biedt bij het lenen van kleinere bedragen. Voor mensen die slechts een klein bedrag nodig hebben en niet in aanmerking komen voor een lening bij reguliere kredietverstrekkers vanwege hun BKR-registratie, kan deze optie een uitkomst zijn. Het stelt hen in staat om snel en eenvoudig toegang te krijgen tot het benodigde geld zonder dat zij aan strikte voorwaarden hoeven te voldoen. Dit maakt het lenen van kleinere bedragen op korte termijn haalbaar en praktisch voor diegenen die dit nodig hebben.

Mogelijkheid om direct geld te lenen in noodsituaties.

Een van de voordelen van direct geld lenen zonder BKR-toetsing is de mogelijkheid om snel geld te lenen in noodsituaties. In situaties waarin u dringend financiële steun nodig heeft, kan deze optie van pas komen. Het omzeilen van de BKR-toetsing maakt het proces sneller en eenvoudiger, waardoor u snel toegang kunt krijgen tot het benodigde geld om onvoorziene uitgaven of noodsituaties aan te pakken.

Privacy en discretie worden vaak gewaarborgd bij aanbieders zonder BKR-toetsing.

Privacy en discretie worden vaak gewaarborgd bij aanbieders zonder BKR-toetsing. Omdat er geen toetsing bij het Bureau Krediet Registratie (BKR) plaatsvindt, hoeven aanbieders geen inzage te hebben in uw financiële geschiedenis. Dit kan voor sommige mensen een geruststellende gedachte zijn, aangezien zij hun financiële situatie privé willen houden en niet willen dat deze informatie wordt gedeeld met derden. Hierdoor kunnen leners een gevoel van vertrouwelijkheid ervaren bij het afsluiten van een lening zonder BKR-toetsing.

Geschikt voor mensen die snel financiële ondersteuning nodig hebben en niet bij reguliere banken terechtkunnen.

Voor mensen die dringend financiële ondersteuning nodig hebben en niet in aanmerking komen voor leningen bij reguliere banken vanwege bijvoorbeeld eerdere betalingsproblemen, kan direct geld lenen zonder BKR-toetsing een geschikte oplossing bieden. Deze optie stelt hen in staat om snel toegang te krijgen tot de benodigde financiële middelen, zonder dat zij worden belemmerd door hun BKR-registratie. Dit kan een uitkomst zijn in noodsituaties waarin snelle actie vereist is en waarbij andere leningsopties niet beschikbaar zijn.

Kan een oplossing bieden voor onverwachte uitgaven of dringende financiële behoeften.

Direct geld lenen zonder BKR-toetsing kan een oplossing bieden voor onverwachte uitgaven of dringende financiële behoeften. In situaties waarin er snel financiële ondersteuning nodig is en traditionele kredietverstrekkers moeilijkheden kunnen veroorzaken vanwege een negatieve BKR-registratie, kan deze optie mensen helpen om snel toegang te krijgen tot de benodigde middelen. Het stelt individuen in staat om onvoorziene kosten te dekken of om urgente financiële verplichtingen na te komen zonder langdurige procedures of afwijzingen op basis van eerdere kredietgeschiedenis.

Hogere rentetarieven en kosten in vergelijking met reguliere leningen.

Een belangrijk nadeel van direct geld lenen zonder BKR-toetsing is het feit dat dergelijke leningen vaak gepaard gaan met hogere rentetarieven en kosten in vergelijking met reguliere leningen. Doordat aanbieders van deze leningen een groter risico lopen vanwege het ontbreken van een BKR-check, rekenen zij vaak hogere kosten om dit risico te compenseren. Hierdoor kan het totale bedrag dat u uiteindelijk terugbetaalt aanzienlijk hoger uitvallen dan bij een traditionele lening, wat kan leiden tot financiële problemen op de lange termijn. Het is daarom essentieel om deze extra kosten zorgvuldig te overwegen voordat u besluit om direct geld te lenen zonder BKR-toetsing.

Minder controle op financiële situatie, waardoor overmatig lenen mogelijk is.

Een belangrijk nadeel van direct geld lenen zonder BKR-toetsing is dat er vaak minder controle is op de financiële situatie van de lener. Hierdoor bestaat het risico dat mensen meer lenen dan ze daadwerkelijk kunnen terugbetalen. Het ontbreken van een grondige beoordeling van de financiële draagkracht kan leiden tot overmatig lenen, wat op lange termijn kan resulteren in financiële problemen en schuldenlast. Het is daarom essentieel voor leners om zich bewust te zijn van dit risico en verantwoordelijkheid te nemen bij het afsluiten van leningen zonder BKR-toetsing.

Risico op onbetrouwbare aanbieders die misbruik kunnen maken van de kwetsbare positie van de lener.

Het direct lenen van geld zonder BKR-toetsing brengt het risico met zich mee dat onbetrouwbare aanbieders kunnen profiteren van de kwetsbare positie van de lener. Deze aanbieders kunnen misleidende voorwaarden hanteren, hoge rentetarieven opleggen en verborgen kosten in rekening brengen, waardoor de lener uiteindelijk in een nog moeilijkere financiële situatie terecht kan komen. Het is daarom essentieel voor leners om waakzaam te zijn en grondig onderzoek te doen naar de betrouwbaarheid van de kredietverstrekker voordat zij besluiten om geld te lenen zonder BKR-toetsing.