Wanneer u overweegt om een huis te kopen, kan het afsluiten van een lening een essentieel onderdeel zijn van het financiële plaatje. Een lening voor een huis, ook wel een hypotheek genoemd, stelt u in staat om de aankoop van uw droomwoning te realiseren zonder dat u het volledige aankoopbedrag contant hoeft te betalen.

Er zijn verschillende soorten leningen die beschikbaar zijn voor het financieren van een huis. De meest voorkomende vorm is de hypothecaire lening, waarbij het huis zelf als onderpand dient voor de lening. Dit betekent dat als u niet aan uw betalingsverplichtingen voldoet, de geldverstrekker het recht heeft om uw huis te verkopen om de lening terug te krijgen.

Het bedrag dat u kunt lenen voor uw huis hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen. Het is belangrijk om realistisch te zijn over wat u zich kunt veroorloven en om goed na te denken over de financiële verplichtingen die gepaard gaan met het bezitten van een huis.

Bij het afsluiten van een lening voor een huis is het verstandig om verschillende geldverstrekkers te vergelijken en offertes aan te vragen. Op die manier kunt u de beste deal vinden die past bij uw financiële situatie en behoeften. Het is ook belangrijk om goed op de hoogte te zijn van alle kosten en voorwaarden die verbonden zijn aan de lening, zodat u niet voor verrassingen komt te staan.

Een lening voor een huis kan een grote stap zijn in uw leven, maar met de juiste planning en advies kunt u ervoor zorgen dat het proces soepel verloopt en dat u kunt genieten van uw nieuwe thuis zonder financiële zorgen.

Veelgestelde Vragen over Huisleningen: Alles wat je moet weten in 2023

- Hoeveel betaal je af voor een hypotheek van 150.000 euro?

- Waar kan je nog 100% lenen?

- Wat kost een huis van 250.000 per maand?

- Hoeveel kan ik lenen voor een huis zonder eigen inbreng?

- Hoeveel eigen inbreng moet je hebben voor een sociale lening?

- Wat kost een hypotheek van 150.000 euro?

- Kan ik 300.000 euro lenen?

- Kan je nog op 30 jaar lenen?

- Hoeveel mag je lenen van je loon?

- Hoeveel eigen inbreng huis 400000 euro?

- Wat kost 200.000 euro lenen?

- Wat kost een lening van 150000 euro?

- Hoeveel heb je nodig voor een lening van een huis?

- Kan ik met 100.000 euro een huis kopen?

- Hoeveel kost 150000 euro lenen?

- Hoeveel kan je lenen met 100.000 eigen inbreng?

- Hoeveel kost het om 150.000 te lenen?

- Hoeveel eigen inbreng voor lening?

- Wat is de rentevoet vandaag 2023?

- Hoeveel afbetalen voor 250000 euro?

- Hoeveel kan ik lenen voor een huis?

- Kan ik 300000 euro lenen?

- Welke banken lenen aan 100%?

- Hoeveel geld moet je hebben voor een lening voor een huis?

- Wat kost het om 100.000 euro te lenen?

- Waar kan ik nog 100 procent lenen?

- Welke bank geeft makkelijk een lening?

- Kan je nog 100% lenen voor een huis?

- Hoeveel kan ik lenen voor 1500 euro per maand?

- Kan ik aan 100% lenen?

- Waar kan ik 100% lenen voor een huis?

- Kan ik een lening krijgen voor een huis?

- Kan je volledig bedrag lenen voor een huis?

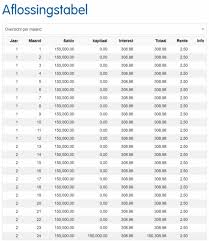

Hoeveel betaal je af voor een hypotheek van 150.000 euro?

Wanneer je een hypotheek van 150.000 euro afsluit, betaal je maandelijks een bedrag dat bestaat uit zowel de aflossing van de lening als de rente. Het exacte bedrag dat je maandelijks afbetaalt, hangt af van factoren zoals de looptijd van de hypotheek, het rentepercentage en het type hypotheek dat je kiest. Over het algemeen kun je met behulp van een hypotheekcalculator een schatting maken van je maandelijkse aflossingen op basis van deze gegevens. Het is belangrijk om te onthouden dat naast de maandelijkse aflossingen er ook andere kosten verbonden zijn aan het hebben van een hypotheek, zoals verzekeringen en belastingen. Het is verstandig om goed geïnformeerd te zijn over alle aspecten van een hypotheek voordat je een beslissing neemt.

Waar kan je nog 100% lenen?

Het is tegenwoordig steeds moeilijker om een lening te krijgen waarbij u 100% van het aankoopbedrag van een huis kunt lenen. De meeste geldverstrekkers vereisen doorgaans dat u een bepaald percentage van het aankoopbedrag zelf financiert, bijvoorbeeld met eigen spaargeld. Het is echter nog steeds mogelijk om in sommige gevallen een lening te vinden waarbij u tot 100% van de aankoopprijs kunt lenen, maar dit kan afhankelijk zijn van uw financiële situatie, kredietgeschiedenis en andere factoren. Het is verstandig om verschillende geldverstrekkers te raadplegen en advies in te winnen bij een financieel adviseur om de mogelijkheden voor het verkrijgen van een lening voor uw huis te verkennen.

Wat kost een huis van 250.000 per maand?

Het maandelijkse bedrag dat u voor een huis van 250.000 euro betaalt, hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals verzekeringen en belastingen. Om een nauwkeurige schatting te maken van uw maandelijkse kosten, is het raadzaam om contact op te nemen met een financiële adviseur of geldverstrekker. Zij kunnen u helpen om een realistisch beeld te krijgen van wat u kunt verwachten en welke leningsopties het beste bij uw financiële situatie passen. Het is belangrijk om goed geïnformeerd te zijn over alle aspecten van het leningsproces voordat u een beslissing neemt over het kopen van een huis.

Hoeveel kan ik lenen voor een huis zonder eigen inbreng?

Een veelgestelde vraag is: “Hoeveel kan ik lenen voor een huis zonder eigen inbreng?” Het bedrag dat u kunt lenen voor een huis zonder eigen inbreng hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen. Geldverstrekkers zullen uw financiële situatie zorgvuldig evalueren om te bepalen hoeveel risico ze bereid zijn te nemen bij het verstrekken van de lening. In sommige gevallen kan het mogelijk zijn om een volledige financiering te krijgen voor de aankoop van uw huis, maar het is belangrijk om realistisch te blijven over wat u zich kunt veroorloven en om goed geïnformeerd te zijn over alle kosten en voorwaarden die verbonden zijn aan de lening.

Hoeveel eigen inbreng moet je hebben voor een sociale lening?

Veel mensen vragen zich af hoeveel eigen inbreng ze moeten hebben voor een sociale lening. Bij het aanvragen van een sociale lening voor een huis is de vereiste eigen inbreng meestal lager dan bij traditionele hypothecaire leningen. Het exacte bedrag kan variëren afhankelijk van verschillende factoren, zoals het type lening, uw inkomen en de waarde van de woning. In sommige gevallen kan het zelfs mogelijk zijn om zonder eigen inbreng een sociale lening af te sluiten, maar het is altijd verstandig om advies in te winnen bij een financieel adviseur of geldverstrekker om de specifieke eisen en mogelijkheden te bespreken.

Wat kost een hypotheek van 150.000 euro?

Een hypotheek van 150.000 euro brengt verschillende kosten met zich mee, naast het geleende bedrag zelf. De totale kosten van een hypotheek worden beïnvloed door factoren zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten zoals notariskosten en dossierkosten. Het is belangrijk om rekening te houden met deze extra kosten bij het berekenen van de totale kostprijs van de hypotheek. Door verschillende geldverstrekkers te vergelijken en offertes aan te vragen, kunt u een beter inzicht krijgen in de totale kosten die gepaard gaan met het afsluiten van een hypotheek van 150.000 euro.

Kan ik 300.000 euro lenen?

Ja, het is mogelijk om een lening van 300.000 euro af te sluiten voor de aankoop van een huis, maar het bedrag dat u kunt lenen hangt af van verschillende factoren. Geldverstrekkers zullen uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen evalueren voordat ze beslissen hoeveel ze bereid zijn te lenen. Het is belangrijk om realistisch te zijn over wat u zich kunt veroorloven en om goed geïnformeerd te zijn over de financiële verplichtingen die gepaard gaan met het lenen van een groot bedrag zoals 300.000 euro voor een huis. Het is verstandig om advies in te winnen bij financiële experts en om verschillende geldverstrekkers te vergelijken om de beste optie te vinden die past bij uw financiële situatie.

Kan je nog op 30 jaar lenen?

Ja, het is nog steeds mogelijk om een lening voor een huis af te sluiten met een looptijd van 30 jaar. Veel geldverstrekkers bieden hypothecaire leningen aan met verschillende looptijden, waaronder 30 jaar. Een langere looptijd kan helpen om de maandelijkse aflossingen te verlagen en meer flexibiliteit te bieden bij het terugbetalen van de lening. Het is echter belangrijk om te onthouden dat een langere looptijd ook kan betekenen dat u uiteindelijk meer rente betaalt over de hele looptijd van de lening. Het is daarom verstandig om goed na te denken over de voor- en nadelen van een langere looptijd en om advies in te winnen bij een financieel expert voordat u een beslissing neemt over de duur van uw hypotheeklening.

Hoeveel mag je lenen van je loon?

Een veelgestelde vraag bij het afsluiten van een lening voor een huis is: hoeveel mag je lenen van je loon? Het bedrag dat je kunt lenen van je loon voor een hypotheek hangt af van verschillende factoren, waaronder je inkomen, vaste lasten, eventuele andere leningen en de rentestanden. Over het algemeen wordt aangeraden om niet meer dan 30% tot 40% van je maandelijkse inkomen te besteden aan hypotheeklasten. Geldverstrekkers zullen ook rekening houden met je kredietgeschiedenis en financiële stabiliteit bij het bepalen van het maximale leenbedrag. Het is verstandig om realistisch te zijn over wat je kunt veroorloven en om een goed beeld te hebben van je financiële situatie voordat je een lening voor een huis afsluit.

Hoeveel eigen inbreng huis 400000 euro?

Wanneer u een huis van 400.000 euro wilt kopen, is de vraag over de benodigde eigen inbreng vaak een belangrijk punt van overweging. In België wordt doorgaans aangeraden om minimaal 20% eigen inbreng te hebben bij het kopen van een huis, wat in dit geval neerkomt op 80.000 euro. Deze eigen inbreng kan afkomstig zijn van spaargeld, schenkingen of eventuele andere financiële bronnen. Het hebben van voldoende eigen inbreng kan niet alleen helpen bij het verkrijgen van een lening met gunstige voorwaarden, maar kan ook uw financiële stabiliteit vergroten en u beschermen tegen onverwachte situaties in de toekomst. Het is daarom verstandig om goed te plannen en te berekenen hoeveel eigen middelen u kunt investeren bij de aankoop van een huis van 400.000 euro.

Wat kost 200.000 euro lenen?

Het bedrag dat u betaalt bij het lenen van 200.000 euro voor een huis kan variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals notaris- en dossierkosten. Het is belangrijk om te berekenen hoeveel u maandelijks zult moeten aflossen en hoeveel rente u over de gehele looptijd van de lening zult betalen. Door verschillende geldverstrekkers te vergelijken, kunt u een beter inzicht krijgen in de totale kosten van het lenen van 200.000 euro en kunt u de beste optie kiezen die past bij uw financiële situatie en behoeften.

Wat kost een lening van 150000 euro?

Een lening van 150.000 euro kan verschillende kosten met zich meebrengen, afhankelijk van factoren zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om te begrijpen dat het totale bedrag dat u uiteindelijk terugbetaalt meer zal zijn dan alleen de geleende 150.000 euro, vanwege de rente die wordt berekend over de looptijd van de lening. Het is verstandig om verschillende geldverstrekkers te vergelijken en offertes aan te vragen om een goed beeld te krijgen van de totale kosten en voorwaarden die verbonden zijn aan een lening van 150.000 euro voor een huis.

Hoeveel heb je nodig voor een lening van een huis?

De benodigde hoeveelheid voor een lening voor een huis is afhankelijk van verschillende factoren, waaronder de aankoopprijs van het huis, uw eigen financiële situatie en de specifieke leningsvoorwaarden. Over het algemeen wordt aanbevolen om minimaal 20% van de aankoopprijs als eigen inbreng te hebben om in aanmerking te komen voor een hypotheek. Dit betekent dat u 80% van de aankoopprijs kunt financieren met een lening. Het exacte bedrag dat u nodig heeft voor een huislening kan variëren op basis van uw persoonlijke omstandigheden en de geldverstrekker waarmee u samenwerkt.

Kan ik met 100.000 euro een huis kopen?

Ja, het is mogelijk om met 100.000 euro een huis te kopen, maar het hangt af van verschillende factoren zoals de locatie, de staat van het huis en uw financiële situatie. Met een budget van 100.000 euro kunt u bijvoorbeeld in landelijke gebieden of kleinere steden in België waarschijnlijk een bescheiden woning vinden. Het is echter belangrijk om rekening te houden met bijkomende kosten zoals notariskosten, registratierechten en eventuele renovaties die nodig kunnen zijn. Het is verstandig om advies in te winnen bij een financieel adviseur of hypotheekverstrekker om te bepalen of u met 100.000 euro een geschikt huis kunt kopen dat past bij uw wensen en financiële mogelijkheden.

Hoeveel kost 150000 euro lenen?

Het bedrag dat u betaalt voor het lenen van 150.000 euro hangt af van verschillende factoren, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om verschillende geldverstrekkers te vergelijken om de beste deal te vinden die past bij uw financiële situatie. Door offertes aan te vragen en de totale kosten van de lening te berekenen, kunt u een duidelijk beeld krijgen van wat het lenen van 150.000 euro voor u zal kosten.

Hoeveel kan je lenen met 100.000 eigen inbreng?

Het bedrag dat u kunt lenen voor een huis met een eigen inbreng van 100.000 euro hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen. Met een eigen inbreng van 100.000 euro heeft u al een aanzienlijk deel van de aankoopprijs beschikbaar, wat gunstig kan zijn bij het verkrijgen van een lening. Het kan helpen om het totale leenbedrag te verlagen en mogelijk gunstigere voorwaarden te krijgen bij geldverstrekkers. Het is echter raadzaam om advies in te winnen bij financiële experts en geldverstrekkers om een duidelijk beeld te krijgen van hoeveel u kunt lenen met uw eigen inbreng en welke leningsopties het beste bij uw situatie passen.

Hoeveel kost het om 150.000 te lenen?

Wanneer u overweegt om 150.000 euro te lenen voor de aankoop van een huis, zijn er verschillende factoren die de uiteindelijke kosten van de lening zullen bepalen. Het totale bedrag dat u zult moeten terugbetalen, inclusief rente en eventuele bijkomende kosten, hangt af van de looptijd van de lening, het rentepercentage dat wordt toegepast en de specifieke voorwaarden van de geldverstrekker. Het is daarom verstandig om verschillende aanbieders te vergelijken en offertes aan te vragen om een goed beeld te krijgen van de totale kosten en om een weloverwogen beslissing te kunnen nemen bij het afsluiten van een lening van 150.000 euro voor uw huis.

Hoeveel eigen inbreng voor lening?

Een veelgestelde vraag bij het afsluiten van een lening voor een huis is: “Hoeveel eigen inbreng is er nodig?” De eigen inbreng verwijst naar het bedrag dat u zelf moet investeren bij de aankoop van een huis, bovenop het geleende bedrag. Het exacte bedrag aan eigen inbreng kan variëren afhankelijk van verschillende factoren, zoals de waarde van het huis, uw financiële situatie en de eisen van de geldverstrekker. Over het algemeen wordt geadviseerd om minimaal 20% van de aankoopprijs als eigen inbreng te hebben, maar dit kan variëren. Een hogere eigen inbreng kan gunstig zijn omdat het kan resulteren in een lagere rente en maandelijkse aflossingen. Het is daarom verstandig om uw eigen financiële situatie te evalueren en advies in te winnen bij een financieel adviseur om te bepalen hoeveel eigen inbreng voor uw lening ideaal zou zijn.

Wat is de rentevoet vandaag 2023?

De rentevoet voor hypothecaire leningen in 2023 kan variëren afhankelijk van verschillende factoren, zoals de economische situatie, de beleidsrentes van de centrale bank en de concurrentie tussen geldverstrekkers. Het is belangrijk om te beseffen dat de rentevoeten regelmatig kunnen veranderen en dat het raadzaam is om contact op te nemen met verschillende geldverstrekkers om actuele informatie te verkrijgen over de rentevoeten die op dat moment van toepassing zijn. Het vergelijken van rentevoeten en het onderhandelen over gunstige voorwaarden kunnen u helpen om de beste deal te vinden bij het afsluiten van een lening voor uw huis in 2023.

Hoeveel afbetalen voor 250000 euro?

Wanneer u een lening van 250.000 euro afsluit voor de aankoop van een huis, is het belangrijk om te begrijpen hoeveel u maandelijks zult moeten afbetalen. De maandelijkse aflossingen voor een lening van 250.000 euro kunnen variëren afhankelijk van factoren zoals de looptijd van de lening, het rentepercentage en het type lening dat u kiest. Het is raadzaam om een hypotheekcalculator te gebruiken om een schatting te maken van uw maandelijkse aflossingen op basis van deze variabelen, zodat u een goed beeld krijgt van wat u kunt verwachten en uw budget hierop kunt afstemmen. Het is ook verstandig om advies in te winnen bij financiële experts om ervoor te zorgen dat u een weloverwogen beslissing neemt bij het aangaan van een lening voor uw huis.

Hoeveel kan ik lenen voor een huis?

Een veelgestelde vraag bij het overwegen van het kopen van een huis is: “Hoeveel kan ik lenen voor een huis?” Het bedrag dat u kunt lenen voor een huis hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen. Geldverstrekkers zullen uw financiële situatie evalueren om te bepalen hoeveel risico zij bereid zijn te nemen bij het verstrekken van de lening. Het is verstandig om realistisch te zijn over wat u zich kunt veroorloven en om advies in te winnen bij financiële experts om een goed beeld te krijgen van uw leencapaciteit.

Kan ik 300000 euro lenen?

Ja, het is mogelijk om een lening van 300.000 euro af te sluiten voor de aankoop van een huis, maar het bedrag dat u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en de waarde van het huis dat u wilt kopen. Het is belangrijk om realistisch te zijn over wat u zich kunt veroorloven en om goed na te denken over de financiële verplichtingen die gepaard gaan met het bezitten van een huis. Het is raadzaam om contact op te nemen met verschillende geldverstrekkers en advies in te winnen om te bepalen of een lening van 300.000 euro haalbaar is in uw specifieke situatie.

Welke banken lenen aan 100%?

Een veelgestelde vraag over leningen voor een huis is: “Welke banken lenen aan 100%?” Het concept van een lening van 100% houdt in dat de bank het volledige aankoopbedrag van het huis financiert, zonder dat u zelf een eigen inbreng hoeft te doen. Hoewel sommige banken dergelijke leningen aanbieden, is het belangrijk op te merken dat het verkrijgen van een lening van 100% afhankelijk is van verschillende factoren, zoals uw kredietwaardigheid, inkomen en de waarde van het huis. Niet alle banken bieden deze optie aan en in sommige gevallen kunnen extra garanties of verzekeringen vereist zijn om het risico voor de geldverstrekker te beperken.

Hoeveel geld moet je hebben voor een lening voor een huis?

De hoeveelheid geld die u nodig heeft voor een lening voor een huis kan variëren afhankelijk van verschillende factoren, zoals de prijs van het huis, uw eigen financiële situatie en de eisen van de geldverstrekker. Over het algemeen wordt aanbevolen om minimaal 10% tot 20% van de aankoopprijs van het huis als eigen inbreng te hebben. Dit betekent dat u dit bedrag zelf moet kunnen financieren en niet leent. Hoe meer eigen inbreng u heeft, hoe gunstiger uw leningsvoorwaarden meestal zullen zijn. Naast de eigen inbreng moet u ook rekening houden met bijkomende kosten zoals notaris- en registratiekosten, makelaarskosten en eventuele kosten voor verbouwingen of renovaties. Het is verstandig om goed te plannen en alle kosten in overweging te nemen voordat u een lening voor een huis afsluit.

Wat kost het om 100.000 euro te lenen?

Het kost meer dan alleen het geleende bedrag van 100.000 euro om een lening voor een huis af te sluiten. Bij het lenen van geld voor een huis komen verschillende kosten kijken, zoals de rente die u betaalt over de lening, administratiekosten, notariskosten en eventuele kosten voor advies of bemiddeling. Deze bijkomende kosten kunnen variëren afhankelijk van de geldverstrekker en het type lening dat u afsluit. Het is daarom belangrijk om goed geïnformeerd te zijn over alle kosten die gepaard gaan met het lenen van 100.000 euro voor een huis, zodat u een realistisch beeld krijgt van wat de totale financiële verplichtingen zullen zijn.

Waar kan ik nog 100 procent lenen?

Als u zich afvraagt waar u nog 100 procent van het aankoopbedrag van een huis kunt lenen, is het belangrijk om te weten dat het verkrijgen van een lening voor de volledige aankoopprijs steeds minder gebruikelijk wordt in de huidige financiële markt. Geldverstrekkers en banken zijn over het algemeen terughoudend geworden met het verstrekken van leningen die de volledige waarde van een huis dekken, vanwege risicobeperking en veranderingen in regelgeving. Het is daarom verstandig om realistische verwachtingen te hebben en te kijken naar opties waarbij u zelf een deel van de aankoopprijs kunt financieren. Het kan nuttig zijn om advies in te winnen bij een financieel adviseur om te bepalen welke leningsopties het beste bij uw situatie passen.

Welke bank geeft makkelijk een lening?

Het verkrijgen van een lening voor een huis kan afhankelijk zijn van verschillende factoren, waaronder uw financiële situatie, kredietgeschiedenis en het specifieke beleid van elke bank. Er is geen eenduidig antwoord op de vraag welke bank gemakkelijk een lening verstrekt, omdat dit per individu kan verschillen. Het is raadzaam om verschillende banken te vergelijken en advies in te winnen bij financiële experts om de bank te vinden die het beste aansluit bij uw behoeften en mogelijkheden. Het is belangrijk om realistisch te blijven over uw financiële situatie en om goed geïnformeerd beslissingen te nemen bij het aanvragen van een lening voor een huis.

Kan je nog 100% lenen voor een huis?

Ja, het is nog steeds mogelijk om 100% van de aankoopprijs van een huis te lenen, maar dit is afhankelijk van verschillende factoren en vereisten. Geldverstrekkers zijn over het algemeen voorzichtiger geworden en vragen vaak om een eigen inbreng van minstens 20% tot 30% van de aankoopprijs. Dit betekent dat u in de meeste gevallen zelf een deel van het benodigde bedrag moet kunnen financieren. Het is verstandig om advies in te winnen bij een financieel adviseur of hypotheekverstrekker om te bepalen wat voor u de beste optie is en hoeveel u kunt lenen voor de aankoop van een huis.

Hoeveel kan ik lenen voor 1500 euro per maand?

Het bedrag dat u kunt lenen voor de aankoop van een huis hangt af van verschillende factoren, waaronder uw maandelijkse inkomsten en uitgaven. Als u bijvoorbeeld 1500 euro per maand beschikbaar heeft voor de aflossing van een lening, zullen geldverstrekkers kijken naar uw totale financiële situatie om te bepalen hoeveel u kunt lenen. Naast uw inkomen spelen ook andere factoren zoals uw kredietgeschiedenis, eventuele andere leningen of verplichtingen en de rentevoet een rol bij het bepalen van het maximale leenbedrag. Het is raadzaam om advies in te winnen bij een financieel adviseur of geldverstrekker om een nauwkeurige berekening te laten maken op basis van uw specifieke situatie.

Kan ik aan 100% lenen?

Ja, het is mogelijk om 100% van de aankoopprijs van een huis te lenen, maar dit is afhankelijk van verschillende factoren zoals uw financiële situatie, kredietgeschiedenis en de voorwaarden van de geldverstrekker. Sommige geldverstrekkers bieden leningen aan waarbij u het volledige bedrag van het huis kunt lenen zonder eigen inbreng, maar dit kan leiden tot hogere rentetarieven en strengere voorwaarden. Het is verstandig om goed advies in te winnen en verschillende opties te overwegen voordat u besluit om 100% te lenen voor de aankoop van een huis. Het is belangrijk om realistisch te blijven over wat u zich kunt veroorloven en om rekening te houden met eventuele risico’s die gepaard gaan met het lenen van het volledige bedrag.

Waar kan ik 100% lenen voor een huis?

Veel mensen vragen zich af waar ze 100% van het aankoopbedrag van een huis kunnen lenen. Het is belangrijk om te weten dat het in België niet gebruikelijk is om 100% van de aankoopprijs van een huis te lenen. De meeste geldverstrekkers vereisen dat u een deel van de aankoopprijs zelf financiert, meestal minimaal 10% tot 20%. Dit eigen vermogen dient als garantie voor de geldverstrekker en laat zien dat u financieel stabiel genoeg bent om de lening terug te betalen. Het is dus raadzaam om spaargeld opzij te zetten voor uw huisaankoop, zodat u een deel van het bedrag zelf kunt financieren en meer kans maakt op een gunstige leningsovereenkomst.

Kan ik een lening krijgen voor een huis?

Ja, het is mogelijk om een lening te krijgen voor een huis. Een lening voor een huis, ook wel een hypotheek genoemd, stelt mensen in staat om een woning te kopen zonder het volledige aankoopbedrag in één keer te betalen. Verschillende geldverstrekkers bieden hypothecaire leningen aan en het bedrag dat u kunt lenen hangt af van factoren zoals uw inkomen, uitgaven, kredietgeschiedenis en de waarde van de woning die u wilt kopen. Het is belangrijk om goed geïnformeerd te zijn over de verschillende opties en voorwaarden voordat u besluit om een lening voor een huis aan te vragen.

Kan je volledig bedrag lenen voor een huis?

Veel mensen vragen zich af of ze het volledige bedrag kunnen lenen voor een huis. Het antwoord hierop is meestal nee. Geldverstrekkers zullen doorgaans niet het volledige aankoopbedrag van een huis lenen, omdat dit een te groot financieel risico met zich meebrengt. In plaats daarvan zult u meestal een deel van het aankoopbedrag zelf moeten financieren, vaak in de vorm van een eigen inbreng of spaargeld. Het exacte bedrag dat u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, kredietgeschiedenis en de waarde van het huis dat u wilt kopen.