Hoeveel Geld Kan Ik Lenen voor een Hypotheek? Ontdek Hier de Mogelijkheden

Hoeveel Geld Kan Ik Lenen voor Hypotheek

Een van de eerste vragen die mensen hebben wanneer ze een huis willen kopen, is hoeveel geld ze kunnen lenen voor een hypotheek. Het bedrag dat u kunt lenen hangt af van verschillende factoren en het is belangrijk om hier goed geïnformeerd over te zijn voordat u stappen onderneemt.

Factoren die de hoogte van uw hypotheek bepalen

De hoogte van het bedrag dat u kunt lenen voor een hypotheek wordt bepaald door verschillende factoren, waaronder:

- Inkomen: Uw inkomen speelt een belangrijke rol bij het bepalen van hoeveel geld u kunt lenen. Over het algemeen geldt dat hoe hoger uw inkomen is, hoe meer u kunt lenen.

- Schulden: Eventuele andere schulden die u heeft, zoals leningen of creditcardschulden, kunnen invloed hebben op het bedrag dat u kunt lenen voor een hypotheek.

- Woonlasten: De maandelijkse kosten van uw huidige huur of hypotheek kunnen ook meespelen bij de berekening van uw maximale leenbedrag.

- Kredietgeschiedenis: Uw kredietgeschiedenis en kredietscore zijn ook belangrijke factoren die geldverstrekkers in overweging nemen bij het bepalen van uw leencapaciteit.

Bereken uw maximale hypotheekbedrag

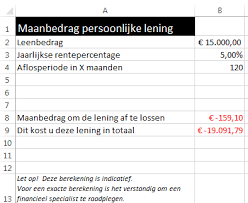

Om een idee te krijgen van hoeveel geld u kunt lenen voor een hypotheek, kunt u gebruikmaken van online tools en rekenmodules die beschikbaar zijn op de websites van banken en financiële instellingen. Door informatie te verstrekken over uw inkomen, schulden en andere financiële verplichtingen, kunt u een schatting krijgen van wat haalbaar is in uw situatie.

Advies inwinnen bij een financieel adviseur

Het is altijd verstandig om advies in te winnen bij een professionele financieel adviseur voordat u beslissingen neemt over het afsluiten van een hypotheek. Een adviseur kan u helpen bij het begrijpen van alle aspecten rondom het lenen van geld voor een huis en kan samen met u kijken naar de mogelijkheden die passend zijn bij uw financiële situatie.

Vergeet niet dat het belangrijk is om realistisch te blijven over wat u zich kunt veroorloven en om niet meer te lenen dan verantwoord is. Zo zorgt u ervoor dat u comfortabel kunt wonen in uw nieuwe huis zonder financiële zorgen.

Zes Essentiële Tips voor het Bepalen van je Maximale Hypotheekbedrag in België

- Bepaal je maximale leenbedrag op basis van je inkomen en vaste lasten.

- Houd rekening met bijkomende kosten zoals notariskosten en registratierechten.

- Vergelijk verschillende hypotheekaanbieders om de beste voorwaarden te vinden.

- Let op de looptijd en rentevoet van de hypotheek om tot een goede afweging te komen.

- Zorg voor een degelijke spaarbuffer voor onverwachte kosten of tegenvallers.

- Overweeg professioneel advies in te winnen bij een financieel expert.

Bepaal je maximale leenbedrag op basis van je inkomen en vaste lasten.

Bepaal je maximale leenbedrag voor een hypotheek door zorgvuldig te kijken naar je inkomen en vaste lasten. Het is essentieel om een realistisch beeld te hebben van wat je maandelijks kunt besteden aan een hypotheek, rekening houdend met je inkomsten en lopende financiële verplichtingen. Door deze factoren zorgvuldig te evalueren, kun je een goed beeld krijgen van het bedrag dat je verantwoord kunt lenen om comfortabel te kunnen wonen zonder financiële stress.

Houd rekening met bijkomende kosten zoals notariskosten en registratierechten.

Bij het bepalen van hoeveel geld u kunt lenen voor een hypotheek is het essentieel om rekening te houden met bijkomende kosten, zoals notariskosten en registratierechten. Deze extra kosten kunnen aanzienlijk zijn en dienen te worden opgenomen in uw totale budgettaire planning bij de aankoop van een huis. Door vooraf rekening te houden met deze bijkomende kosten, voorkomt u verrassingen en kunt u realistisch inschatten hoeveel u daadwerkelijk kunt lenen voor uw hypotheek. Het is verstandig om deze aspecten mee te nemen in uw financiële overwegingen om een weloverwogen beslissing te kunnen nemen bij het kopen van een woning.

Vergelijk verschillende hypotheekaanbieders om de beste voorwaarden te vinden.

Het is verstandig om verschillende hypotheekaanbieders te vergelijken om de beste voorwaarden te vinden wanneer u wilt weten hoeveel geld u kunt lenen voor een hypotheek. Door verschillende aanbieders te onderzoeken en offertes op te vragen, kunt u inzicht krijgen in de rentetarieven, aflossingsopties en andere voorwaarden die elke aanbieder biedt. Op deze manier kunt u een weloverwogen beslissing nemen en de hypotheek kiezen die het beste aansluit bij uw financiële behoeften en mogelijkheden. Het vergelijken van hypotheekaanbieders kan u helpen om geld te besparen en ervoor te zorgen dat u een hypotheek afsluit die gunstig is op lange termijn.

Let op de looptijd en rentevoet van de hypotheek om tot een goede afweging te komen.

Het is essentieel om aandacht te besteden aan zowel de looptijd als de rentevoet van de hypotheek bij het bepalen van hoeveel geld u kunt lenen voor een hypotheek. De looptijd bepaalt hoe lang u bezig zult zijn met het aflossen van de lening, terwijl de rentevoet invloed heeft op de totale kosten die u zult betalen. Door deze twee factoren zorgvuldig te overwegen en te vergelijken, kunt u tot een weloverwogen beslissing komen die past bij uw financiële situatie en doelen op lange termijn.

Zorg voor een degelijke spaarbuffer voor onverwachte kosten of tegenvallers.

Het is verstandig om te zorgen voor een degelijke spaarbuffer wanneer u nadenkt over hoeveel geld u kunt lenen voor een hypotheek. Deze spaarbuffer biedt bescherming tegen onverwachte kosten of tegenvallers die zich kunnen voordoen, zoals een kapotte boiler of plotselinge medische uitgaven. Door een financiële reserve aan te leggen, kunt u zichzelf beter wapenen tegen onvoorziene omstandigheden en voorkomt u dat u in de toekomst in financiële problemen komt. Het hebben van een buffer stelt u ook in staat om met meer gemoedsrust uw hypotheek af te lossen en te genieten van uw nieuwe woning.

Overweeg professioneel advies in te winnen bij een financieel expert.

Overweeg professioneel advies in te winnen bij een financieel expert voordat u beslissingen neemt over hoeveel geld u kunt lenen voor een hypotheek. Een financieel expert kan u helpen bij het analyseren van uw financiële situatie, het beoordelen van uw leencapaciteit en het vinden van de beste hypotheekopties die aansluiten bij uw behoeften en mogelijkheden. Door advies in te winnen bij een professional kunt u ervoor zorgen dat u goed geïnformeerd bent en weloverwogen beslissingen kunt nemen die passend zijn voor uw persoonlijke situatie.