Een persoonlijke lening kan een handige financiële oplossing zijn voor mensen die extra geld nodig hebben voor grote uitgaven, zoals het kopen van een auto, het renoveren van hun huis of het betalen van een bruiloft. Maar wat is een persoonlijke lening precies en hoe werkt het?

Een persoonlijke lening is een lening waarbij u een vast bedrag leent dat u over een bepaalde periode terugbetaalt met rente. Het bedrag dat u leent, de looptijd en de rente worden vooraf afgesproken en vastgelegd in een contract. Dit betekent dat u gedurende de looptijd van de lening maandelijkse aflossingen doet totdat het geleende bedrag volledig is terugbetaald.

Het grote voordeel van een persoonlijke lening is dat u zekerheid heeft over de kosten. Omdat de rente vaststaat, weet u precies hoeveel u elke maand moet betalen en hoe lang de looptijd is. Dit geeft veel mensen gemoedsrust omdat ze weten wat er verwacht wordt en geen verrassingen tegenkomen.

Een ander voordeel van een persoonlijke lening is dat deze vaak lagere rentetarieven heeft dan andere soorten leningen, zoals creditcards of doorlopende kredieten. Dit komt omdat bij deze vormen van krediet de rente variabel kan zijn en dus hoger kan worden naarmate de tijd verstrijkt.

Maar voordat u besluit om een persoonlijke lening af te sluiten, moet u wel rekening houden met bepaalde factoren. Ten eerste moet u zich afvragen of u de lening echt nodig heeft. Een persoonlijke lening is een verplichting die u aangaat voor een bepaalde periode en kan uw financiële situatie beïnvloeden. Het is belangrijk om te overwegen of u de maandelijkse aflossingen kunt betalen en hoe dit uw andere financiële verplichtingen zal beïnvloeden.

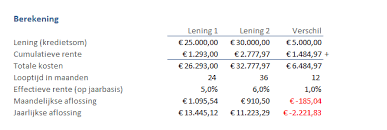

Daarnaast moet u zich bewust zijn van de rente die u betaalt op de lening. Hoewel persoonlijke leningen vaak lagere rentetarieven hebben dan andere soorten kredieten, kan de rente variëren tussen verschillende geldverstrekkers. Het is daarom belangrijk om verschillende aanbieders te vergelijken voordat u een beslissing neemt.

Tot slot moet u er rekening mee houden dat het niet altijd mogelijk is om extra geld te lenen bovenop uw persoonlijke lening. Als u bijvoorbeeld een onverwachte uitgave heeft, zoals een reparatie aan uw auto, kan het zijn dat u geen extra krediet kunt krijgen omdat uw persoonlijke lening al loopt.

Kortom, een persoonlijke lening kan een handige manier zijn om extra geld te krijgen voor grote uitgaven. Maar voordat u deze stap neemt, is het belangrijk om goed na te denken over uw financiële situatie en de voorwaarden van de lening zorgvuldig te overwegen.

8 voordelen van een persoonlijke lening op maat

- U kunt uw lening aanpassen aan uw persoonlijke financiële situatie.

- U heeft een flexibele looptijd en rentevoet voor de lening.

- Er zijn geen extra kosten verbonden aan de lening zoals boeterentes of advieskosten.

- U kunt gebruik maken van een rentevoordeel als u op tijd terugbetaalt.

- Hogere bedragen zijn mogelijk, afhankelijk van uw inkomen en financiële verplichtingen.

- De acceptatiecriteria zijn minder streng dan bij bankleningen en hypotheken, waardoor meer mensen in staat zijn om te lenen met eenvoudige documentatievereisten en snellere toewijzingstijden .

- Er is geld beschikbaar voor verschillende doeleinden, zoals consolideren schuld of financiering van eigen project .

- De betalingstermijnen kunnen worden verdeeld in maandelijkse termijnen die gemakkelijk te beheren zijn

Nadelen van een persoonlijke lening: hoge rente, tijdsdruk en risico op lage kredietwaardigheid

- De rente is vaak hoog, waardoor de maandelijkse aflossingen duur kunnen worden.

- Je bent verplicht om het geleende bedrag binnen een bepaalde tijd terug te betalen, wat kan leiden tot financiële druk.

- Als je niet op tijd aflost, loop je het risico dat je een lage kredietwaardigheid krijgt en daarmee moeilijker toegang tot andere leningen of creditcards krijgt.

U kunt uw lening aanpassen aan uw persoonlijke financiële situatie.

Een van de voordelen van een persoonlijke lening is dat u deze kunt aanpassen aan uw persoonlijke financiële situatie. Dit betekent dat u het geleende bedrag, de looptijd en de maandelijkse aflossingen kunt afstemmen op wat voor u het beste werkt.

Als u bijvoorbeeld verwacht dat uw inkomen in de toekomst zal stijgen, kunt u ervoor kiezen om een hoger bedrag te lenen met een langere looptijd en lagere maandelijkse aflossingen. Aan de andere kant, als u liever sneller wilt terugbetalen en minder rente wilt betalen, kunt u kiezen voor een kortere looptijd en hogere maandelijkse aflossingen.

Het aanpassen van uw persoonlijke lening aan uw financiële situatie kan ook helpen om onnodige stress te voorkomen. Als u bijvoorbeeld weet dat er in de toekomst bepaalde uitgaven aankomen, zoals schoolgeld of medische kosten, kunt u hier rekening mee houden bij het bepalen van uw leningbedrag en looptijd. Dit geeft gemoedsrust omdat u weet dat uw financiële verplichtingen haalbaar zijn.

Het is belangrijk om te onthouden dat hoewel het aanpassen van uw persoonlijke lening aan uw financiële situatie gunstig kan zijn, dit niet betekent dat u meer moet lenen dan nodig is. Het is altijd verstandig om alleen te lenen wat nodig is en om ervoor te zorgen dat u de maandelijkse aflossingen kunt betalen.

Kortom, het aanpassen van uw persoonlijke lening aan uw persoonlijke financiële situatie kan u helpen om de lening af te stemmen op wat voor u het beste werkt. Dit kan stress verminderen en ervoor zorgen dat u de lening zonder problemen kunt terugbetalen.

U heeft een flexibele looptijd en rentevoet voor de lening.

Een persoonlijke lening kan een handige financiële oplossing zijn voor mensen die extra geld nodig hebben voor grote uitgaven, zoals het kopen van een auto of het renoveren van hun huis. Een groot voordeel van een persoonlijke lening is dat u een flexibele looptijd en rentevoet heeft voor de lening.

Bij het afsluiten van een persoonlijke lening kunt u meestal kiezen uit verschillende looptijden, variërend van enkele maanden tot enkele jaren. Dit betekent dat u de looptijd kunt aanpassen aan uw financiële situatie en uw maandelijkse aflossingen kunt afstemmen op wat u zich kunt veroorloven.

Daarnaast biedt een persoonlijke lening vaak ook de mogelijkheid om te kiezen tussen een vaste of variabele rentevoet. Een vaste rentevoet betekent dat de rente gedurende de hele looptijd van de lening gelijk blijft, terwijl een variabele rentevoet kan veranderen afhankelijk van economische factoren. Het voordeel van een vaste rentevoet is dat u zekerheid heeft over uw maandelijkse aflossingen en geen verrassingen tegenkomt als de rente stijgt.

Kortom, als u op zoek bent naar extra financiële flexibiliteit bij het afsluiten van een lening, dan kan een persoonlijke lening met flexibele looptijd en rentevoet de juiste keuze zijn. Het is echter belangrijk om zorgvuldig te overwegen welke opties het beste bij uw financiële situatie passen voordat u een beslissing neemt.

Een persoonlijke lening kan een handige manier zijn om extra geld te krijgen voor grote uitgaven, zoals het kopen van een auto of het renoveren van uw huis. Eén groot voordeel van een persoonlijke lening is dat er geen extra kosten verbonden zijn aan de lening, zoals boeterentes of advieskosten.

Dit betekent dat u precies weet wat u moet betalen en wanneer, zonder dat u zich zorgen hoeft te maken over extra kosten die kunnen oplopen. Bij sommige andere soorten leningen, zoals creditcards of doorlopende kredieten, kunnen er boeterentes worden opgelegd als u niet op tijd betaalt. Dit kan leiden tot hogere kosten en financiële stress.

Bovendien zijn er bij persoonlijke leningen geen advieskosten verbonden. Dit betekent dat u geen extra geld hoeft te betalen voor professioneel advies over de lening. Dit maakt het proces van het afsluiten van een persoonlijke lening eenvoudiger en transparanter.

Het ontbreken van extra kosten maakt een persoonlijke lening dus een aantrekkelijke optie voor mensen die behoefte hebben aan extra financiële steun zonder zich zorgen te hoeven maken over onverwachte kosten. Het is echter belangrijk om de rente en andere voorwaarden van de lening zorgvuldig te overwegen voordat u besluit om een persoonlijke lening af te sluiten.

U kunt gebruik maken van een rentevoordeel als u op tijd terugbetaalt.

Een persoonlijke lening kan een slimme keuze zijn als u extra geld nodig heeft voor grote uitgaven. Naast de voordelen van vaste maandelijkse aflossingen en een lagere rente dan bij andere soorten kredieten, biedt een persoonlijke lening nog een ander belangrijk voordeel: u kunt gebruik maken van een rentevoordeel als u op tijd terugbetaalt.

Als u uw persoonlijke lening op tijd en volgens de afgesproken voorwaarden terugbetaalt, kan dit resulteren in een lager rentepercentage. Dit komt omdat geldverstrekkers vaak bereid zijn om hun klanten te belonen voor goed financieel gedrag en verantwoordelijk lenen. Door op tijd terug te betalen, laat u zien dat u betrouwbaar bent en dat u uw financiële verplichtingen serieus neemt.

Het rentevoordeel kan variëren tussen verschillende geldverstrekkers en hangt af van de specifieke voorwaarden van uw lening. Het is daarom belangrijk om goed te kijken naar de rentepercentages die worden aangeboden en om verschillende aanbieders met elkaar te vergelijken voordat u een beslissing neemt.

Het is echter belangrijk om erop te wijzen dat het missen van betalingen of het niet op tijd terugbetalen van uw lening kan leiden tot extra kosten en hogere rentetarieven. Het is daarom essentieel om ervoor te zorgen dat u zich bewust bent van de voorwaarden van uw persoonlijke lening en dat u zich houdt aan de afgesproken betalingstermijnen.

Kortom, een persoonlijke lening kan niet alleen een handige manier zijn om extra geld te krijgen voor grote uitgaven, maar ook een manier om te profiteren van rentevoordelen als u op tijd terugbetaalt. Door verantwoordelijk te lenen en uw financiële verplichtingen serieus te nemen, kunt u niet alleen uw financiële situatie verbeteren, maar ook profiteren van de voordelen die een persoonlijke lening kan bieden.

Hogere bedragen zijn mogelijk, afhankelijk van uw inkomen en financiële verplichtingen.

Een persoonlijke lening kan een goede oplossing zijn als u extra geld nodig heeft voor grote uitgaven, zoals het kopen van een auto of het renoveren van uw huis. Een groot voordeel van een persoonlijke lening is dat hogere bedragen mogelijk zijn, afhankelijk van uw inkomen en financiële verplichtingen.

Bij het aanvragen van een persoonlijke lening wordt er gekeken naar uw inkomen en uitgaven. Op basis hiervan wordt bepaald hoeveel geld u kunt lenen. Als u bijvoorbeeld een hoger inkomen heeft en weinig andere financiële verplichtingen, kan het mogelijk zijn om een hoger bedrag te lenen dan iemand met een lager inkomen en meer financiële verplichtingen.

Dit biedt de mogelijkheid om grotere uitgaven te doen, zoals het kopen van een nieuwe auto of het financieren van een grote renovatie aan uw huis. Het kan ook helpen om meerdere kleinere schulden af te lossen en deze samen te voegen in één persoonlijke lening met lagere rentevoeten.

Het is wel belangrijk om er rekening mee te houden dat u alleen moet lenen wat u nodig heeft en wat u kunt terugbetalen. Een persoonlijke lening is immers nog steeds een verplichting die u aangaat voor een bepaalde periode. Zorg er dus voor dat u de maandelijkse aflossingen kunt betalen zonder in financiële problemen te komen.

Kortom, als u extra geld nodig heeft voor grotere uitgaven, kan een persoonlijke lening de oplossing zijn. Het biedt de mogelijkheid om hogere bedragen te lenen, afhankelijk van uw inkomen en financiële verplichtingen. Maar wees altijd voorzichtig en leen alleen wat u nodig heeft en kunt terugbetalen.

De acceptatiecriteria zijn minder streng dan bij bankleningen en hypotheken, waardoor meer mensen in staat zijn om te lenen met eenvoudige documentatievereisten en snellere toewijzingstijden .

Een persoonlijke lening kan een handige financiële oplossing zijn voor mensen die extra geld nodig hebben voor grote uitgaven. Een groot voordeel van persoonlijke leningen is dat de acceptatiecriteria vaak minder streng zijn dan bij bankleningen en hypotheken. Dit betekent dat meer mensen in staat zijn om te lenen met eenvoudige documentatievereisten en snellere toewijzingstijden.

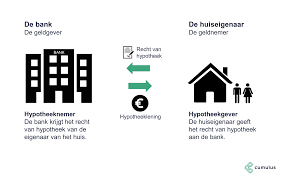

Bij bankleningen en hypotheken moeten aanvragers vaak aan strenge criteria voldoen, zoals een hoge credit score, stabiel inkomen en een aanzienlijk eigen vermogen. Dit kan voor sommige mensen een obstakel vormen om financiering te krijgen voor hun project of aankoop.

Met persoonlijke leningen zijn de criteria vaak minder streng, waardoor meer mensen in aanmerking komen om te lenen. Dit betekent dat u mogelijk financiering kunt krijgen, zelfs als u geen perfecte kredietgeschiedenis heeft of als uw inkomen niet zo hoog is als vereist bij bankleningen of hypotheken.

Daarnaast hebben persoonlijke leningen vaak snellere toewijzingstijden dan andere soorten kredieten. Dit betekent dat u het geld sneller kunt krijgen en uw project of aankoop sneller kunt voltooien.

Kortom, persoonlijke leningen kunnen een handige manier zijn om extra geld te krijgen voor grote uitgaven. En het feit dat de acceptatiecriteria minder streng zijn dan bij bankleningen en hypotheken maakt het mogelijk voor meer mensen om te lenen en hun financiële doelen te bereiken.

Er is geld beschikbaar voor verschillende doeleinden, zoals consolideren schuld of financiering van eigen project .

Een van de voordelen van een persoonlijke lening is dat het geld beschikbaar is voor verschillende doeleinden. Dit betekent dat u het kunt gebruiken om uw schulden te consolideren of om uw eigen project te financieren.

Als u meerdere schuldeisers heeft, kan het consolideren van uw schulden in één persoonlijke lening handig zijn. Op deze manier heeft u slechts één maandelijkse aflossing en een vast rentetarief, wat kan helpen bij het budgetteren en bijhouden van uw financiën. Bovendien kan het hebben van slechts één lening in plaats van meerdere leningen ervoor zorgen dat u minder rente betaalt in totaal.

Een ander voordeel is dat u een persoonlijke lening kunt gebruiken om uw eigen project te financieren. Dit kan variëren van het opzetten van een eigen bedrijf tot het maken van renovaties aan uw huis. Een persoonlijke lening geeft u de flexibiliteit om te investeren in wat voor u belangrijk is, zonder dat u zich zorgen hoeft te maken over waar het geld vandaan komt.

Het is echter belangrijk om rekening te houden met de rente die u betaalt op de lening en hoe dit uw financiën zal beïnvloeden op lange termijn. Zorg ervoor dat u de voorwaarden en kosten goed begrijpt voordat u besluit om een persoonlijke lening aan te vragen.

In conclusie, een persoonlijke lening kan een handige manier zijn om geld vrij te maken voor verschillende doeleinden, zoals consolidatie van schuld of financiering van uw eigen project. Het is echter belangrijk om de voorwaarden en kosten goed te begrijpen voordat u besluit om een lening af te sluiten.

De betalingstermijnen kunnen worden verdeeld in maandelijkse termijnen die gemakkelijk te beheren zijn

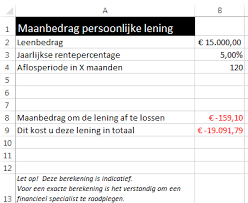

Een van de voordelen van een persoonlijke lening is dat de betalingstermijnen kunnen worden verdeeld in maandelijkse termijnen die gemakkelijk te beheren zijn. Dit betekent dat u elke maand een vast bedrag betaalt, waardoor het gemakkelijker wordt om uw financiën te beheren en uw budget te plannen.

Door de betalingstermijnen in maandelijkse termijnen op te splitsen, kunt u ook beter anticiperen op eventuele onvoorziene uitgaven. U weet immers precies hoeveel geld u maandelijks moet aflossen en hoeveel geld u dus overhoudt voor andere zaken.

Bovendien biedt het verdelen van de betalingstermijnen in maandelijkse termijnen u meer flexibiliteit bij het aflossen van de lening. Als u bijvoorbeeld extra geld heeft, kunt u dit gebruiken om extra aflossingen te doen en zo de looptijd van de lening verkorten. Aan de andere kant, als u tijdelijk minder inkomen heeft, kunt u mogelijk een tijdelijke pauze nemen in uw aflossingen of een lagere aflossing afspreken met uw kredietverstrekker.

Kortom, het verdelen van de betalingstermijnen in maandelijkse termijnen is een groot voordeel van persoonlijke leningen. Het geeft u meer controle over uw financiële situatie en biedt meer flexibiliteit bij het aflossen van uw lening.

De rente is vaak hoog, waardoor de maandelijkse aflossingen duur kunnen worden.

Hoewel een persoonlijke lening veel voordelen kan bieden, is het belangrijk om ook de mogelijke nadelen te overwegen. Eén van deze nadelen is dat de rente vaak hoog kan zijn, waardoor de maandelijkse aflossingen duur kunnen worden.

Bij het afsluiten van een persoonlijke lening moet u zich bewust zijn van de rente die u betaalt. Hoewel deze rente vaak lager is dan bij andere soorten krediet, zoals creditcards of doorlopende kredieten, kan deze nog steeds hoog zijn. Dit betekent dat u elke maand meer geld moet betalen om de lening af te lossen.

Als gevolg hiervan kan een persoonlijke lening duurder worden dan verwacht en uw financiële situatie beïnvloeden. Het is daarom belangrijk om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te overwegen voordat u besluit om een persoonlijke lening af te sluiten.

Kortom, hoewel een persoonlijke lening handig kan zijn voor grote uitgaven, moet u zich bewust zijn van de mogelijke nadelen, zoals hoge rentetarieven. Het is belangrijk om uw financiële situatie zorgvuldig te overwegen voordat u besluit om een lening af te sluiten en ervoor te zorgen dat u in staat bent om de maandelijkse aflossingen te betalen zonder in financiële problemen te komen.

Je bent verplicht om het geleende bedrag binnen een bepaalde tijd terug te betalen, wat kan leiden tot financiële druk.

Hoewel een persoonlijke lening veel voordelen heeft, zijn er ook enkele nadelen die u moet overwegen voordat u besluit om er een af te sluiten. Een van deze nadelen is dat u verplicht bent om het geleende bedrag binnen een bepaalde tijd terug te betalen. Dit kan leiden tot financiële druk en stress.

Wanneer u een persoonlijke lening afsluit, gaat u een contract aan waarin staat hoeveel u leent en hoe lang de looptijd is. U bent verplicht om het geleende bedrag terug te betalen binnen deze looptijd, meestal tussen de 12 en 60 maanden. Dit betekent dat u maandelijkse aflossingen moet doen totdat het geleende bedrag volledig is terugbetaald.

Hoewel dit op zichzelf geen probleem hoeft te zijn, kan het voor sommige mensen moeilijk zijn om aan deze verplichtingen te voldoen. Als uw financiële situatie verandert of als er onverwachte uitgaven zijn, kan het moeilijk zijn om de maandelijkse aflossingen te blijven doen. Dit kan leiden tot financiële druk en stress, omdat u zich zorgen maakt over hoe u de lening kunt blijven afbetalen.

Daarnaast kan het feit dat u verplicht bent om het geleende bedrag binnen een bepaalde tijd terug te betalen, betekenen dat u minder geld heeft voor andere uitgaven. Als uw maandelijkse aflossingen hoog zijn, kan dit betekenen dat u minder geld heeft voor huur, boodschappen of andere essentiële uitgaven.

Kortom, hoewel een persoonlijke lening een handige manier kan zijn om extra geld te krijgen, moet u zich bewust zijn van de verplichtingen die hiermee gepaard gaan. Het is belangrijk om zorgvuldig na te denken over uw financiële situatie voordat u besluit om een persoonlijke lening af te sluiten en ervoor te zorgen dat u in staat bent om aan de maandelijkse aflossingen te voldoen zonder financiële druk of stress.

Als je niet op tijd aflost, loop je het risico dat je een lage kredietwaardigheid krijgt en daarmee moeilijker toegang tot andere leningen of creditcards krijgt.

Een persoonlijke lening kan een handige manier zijn om extra geld te krijgen voor grote uitgaven. Het is echter belangrijk om te onthouden dat er ook risico’s aan verbonden zijn. Een van de nadelen van een persoonlijke lening is bijvoorbeeld dat als u niet op tijd aflost, dit uw kredietwaardigheid kan schaden.

Als u een persoonlijke lening afsluit, gaat u een verplichting aan om het geleende bedrag plus rente terug te betalen binnen een bepaalde termijn. Als u deze termijn niet haalt en niet op tijd aflost, kan dit leiden tot problemen met uw kredietwaardigheid. Dit betekent dat u in de toekomst mogelijk moeilijker toegang krijgt tot andere leningen of creditcards.

Een lage kredietwaardigheid kan ook invloed hebben op de rente die u betaalt op toekomstige leningen. Als banken of andere kredietverstrekkers zien dat u in het verleden moeite heeft gehad met het aflossen van uw schulden, kunnen zij hogere rentetarieven in rekening brengen om hun risico te verminderen.

Het is daarom belangrijk om zorgvuldig na te denken over uw financiële situatie voordat u een persoonlijke lening afsluit. Zorg ervoor dat u zich bewust bent van de voorwaarden en maandelijkse aflossingen die bij de lening horen en dat u deze kunt betalen binnen de gestelde termijn. Door verantwoordelijk te lenen en op tijd af te lossen, kunt u ervoor zorgen dat uw kredietwaardigheid intact blijft en dat u in de toekomst gemakkelijker toegang krijgt tot andere leningen of creditcards.