Financieel voordeel: Onderhandse lening zonder rente biedt voordelen voor beide partijen

Een onderhandse lening zonder rente: een financieel voordeel voor beide partijen

Een onderhandse lening zonder rente kan een aantrekkelijke optie zijn voor zowel de geldlener als de geldverstrekker. In dit artikel zullen we bespreken wat een onderhandse lening precies inhoudt en waarom het aangaan van een lening zonder rente voordelig kan zijn.

Een onderhandse lening is een overeenkomst tussen twee partijen, meestal tussen familieleden, vrienden of bekenden. In tegenstelling tot traditionele leningen bij banken of andere financiële instellingen, wordt een onderhandse lening rechtstreeks tussen de betrokken partijen afgesloten. Dit biedt flexibiliteit en vrijheid in het bepalen van de voorwaarden van de lening.

Eén van de voordelen van een onderhandse lening zonder rente is dat het zowel de geldlener als de geldverstrekker ten goede komt. Voor de geldlener kan het betekenen dat hij of zij geen rentekosten hoeft te betalen, wat resulteert in lagere totale kosten van de lening. Dit kan vooral gunstig zijn wanneer er sprake is van financiële moeilijkheden of wanneer men geen toegang heeft tot traditionele kredietverstrekkers.

Voor de geldverstrekker kan het verstrekken van een onderhandse lening zonder rente ook voordelig zijn. Het kan bijvoorbeeld dienen als een manier om financiële steun te bieden aan iemand die dichtbij staat, zoals een familielid of vriend, zonder dat er winst wordt gemaakt op de lening. Dit kan een gevoel van voldoening en solidariteit creëren binnen de persoonlijke relaties.

Het is echter belangrijk om te vermelden dat het aangaan van een onderhandse lening zonder rente niet zonder risico’s is. Het is essentieel om duidelijke en schriftelijke afspraken te maken over de terugbetalingstermijnen, het bedrag en andere relevante voorwaarden. Het kan ook verstandig zijn om juridisch advies in te winnen om ervoor te zorgen dat beide partijen beschermd zijn en hun rechten worden gewaarborgd.

Bovendien moet men zich bewust zijn van de fiscale implicaties van een onderhandse lening zonder rente. In sommige gevallen kan de belastingdienst de lening beschouwen als een schenking, wat gevolgen kan hebben voor zowel de geldlener als de geldverstrekker.

Kortom, het aangaan van een onderhandse lening zonder rente kan voordelen bieden aan zowel de geldlener als de geldverstrekker. Het kan financiële steun bieden aan mensen die het nodig hebben, terwijl het ook een gevoel van solidariteit en verbondenheid binnen persoonlijke relaties bevordert. Het is echter belangrijk om alle voorwaarden zorgvuldig vast te leggen en eventueel juridisch advies in te winnen om risico’s te minimaliseren en ervoor te zorgen dat beide partijen op lange termijn profiteren van deze overeenkomst.

7 Tips voor een Onderhandse Lening Zonder Rente: Wees Duidelijk, Vertrouw, Houd Rekening met Belastingen, Maak Realistische Terugbetalingsafspraken, Z

- Wees duidelijk over de voorwaarden

- Vertrouwen is essentieel

- Houd rekening met belastingimplicaties

- Maak realistische terugbetalingsafspraken

- Zet alles op papier

- Overweeg alternatieven

- Wees eerlijk en open

Wees duidelijk over de voorwaarden

Een onderhandse lening zonder rente kan een aantrekkelijke optie zijn voor zowel de geldlener als de geldverstrekker. Maar om mogelijke misverstanden en conflicten te voorkomen, is het van essentieel belang om duidelijk te zijn over de voorwaarden van de lening.

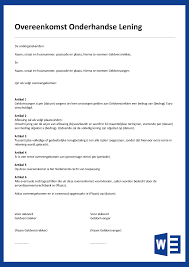

Wanneer je een onderhandse lening zonder rente aangaat, is het belangrijk om schriftelijke afspraken te maken over zaken zoals de terugbetalingstermijnen, het geleende bedrag en eventuele andere relevante voorwaarden. Door deze afspraken op papier te zetten, creëer je helderheid en voorkom je mogelijke misinterpretaties in de toekomst.

Het is verstandig om samen met de geldverstrekker alle details van de lening te bespreken en deze vast te leggen in een leenovereenkomst. Hierin kunnen zaken zoals de looptijd van de lening, eventuele aflossingsregelingen en eventuele boetes bij niet-naleving worden opgenomen. Het is ook belangrijk om eventuele speciale voorwaarden of clausules duidelijk te vermelden, zodat beide partijen volledig op de hoogte zijn van hun rechten en verplichtingen.

Door duidelijkheid te scheppen over de voorwaarden van de onderhandse lening zonder rente, verminder je niet alleen het risico op misverstanden, maar bevorder je ook een gezonde en transparante financiële relatie tussen beide partijen. Dit draagt bij aan wederzijds vertrouwen en kan onnodige spanningen of conflicten voorkomen.

Het is ook raadzaam om juridisch advies in te winnen bij het opstellen van de leenovereenkomst. Een juridisch expert kan helpen om ervoor te zorgen dat de voorwaarden rechtsgeldig en afdwingbaar zijn, en kan eventuele vragen of onduidelijkheden beantwoorden.

Kortom, wees duidelijk over de voorwaarden van een onderhandse lening zonder rente. Door schriftelijke afspraken te maken en eventueel juridisch advies in te winnen, creëer je helderheid en voorkom je mogelijke conflicten. Op deze manier kun je beide partijen een gemoedsrust bieden en een succesvolle financiële overeenkomst tot stand brengen.

Vertrouwen is essentieel

Wanneer het gaat om een onderhandse lening zonder rente, is vertrouwen een essentieel element in de relatie tussen de geldlener en de geldverstrekker. Het is belangrijk dat beide partijen een solide basis van vertrouwen hebben voordat ze besluiten om deze financiële overeenkomst aan te gaan.

Een onderhandse lening zonder rente impliceert vaak dat er geen formele contracten of juridische documenten worden opgesteld. Dit betekent dat het vertrouwen tussen beide partijen de basis vormt voor het naleven van de afgesproken voorwaarden en het tijdig terugbetalen van het geleende bedrag.

Het opbouwen van dit vertrouwen begint met open communicatie en transparantie. Beide partijen moeten hun financiële situatie, behoeften en verwachtingen duidelijk bespreken voordat ze akkoord gaan met de lening. Het is belangrijk om eerlijk te zijn over de mogelijkheden en beperkingen bij het terugbetalen van het geleende bedrag.

Daarnaast is het raadzaam om eventuele afspraken schriftelijk vast te leggen, zelfs als er geen officieel contract wordt opgesteld. Dit kan helpen om misverstanden te voorkomen en ervoor te zorgen dat beide partijen dezelfde verwachtingen hebben met betrekking tot de lening.

Vertrouwen moet echter niet alleen gebaseerd zijn op woorden, maar ook op daden. Het naleven van de afgesproken terugbetalingsvoorwaarden en het tijdig voldoen aan de verplichtingen zijn cruciaal om het vertrouwen in stand te houden. Dit geldt voor zowel de geldlener als de geldverstrekker.

Het is ook belangrijk om te beseffen dat vertrouwen kan worden geschaad als er onvoorziene omstandigheden optreden. In dergelijke situaties is het essentieel om open en eerlijk met elkaar te communiceren en naar oplossingen te zoeken die voor beide partijen aanvaardbaar zijn.

Kortom, bij een onderhandse lening zonder rente is vertrouwen van vitaal belang. Het opbouwen van een solide basis van vertrouwen begint met open communicatie, transparantie en eerlijkheid tussen de geldlener en de geldverstrekker. Het naleven van de afgesproken voorwaarden en het tijdig terugbetalen van het geleende bedrag zijn cruciale elementen om dit vertrouwen in stand te houden.

Houd rekening met belastingimplicaties

Wanneer u overweegt om een onderhandse lening zonder rente aan te gaan, is het belangrijk om rekening te houden met de belastingimplicaties. Hoewel het aantrekkelijk kan zijn om rentevrij geld te lenen of uit te lenen aan iemand die dichtbij staat, kan dit van invloed zijn op uw fiscale situatie.

In sommige gevallen beschouwt de belastingdienst een onderhandse lening zonder rente als een schenking. Dit betekent dat zowel de geldlener als de geldverstrekker mogelijk belastingplichtig kunnen worden. Het is daarom verstandig om de geldende belastingwetten en -regels in uw land te raadplegen en indien nodig professioneel advies in te winnen.

Als geldlener moet u zich bewust zijn van eventuele schenkingsbelasting die van toepassing kan zijn op het bedrag dat u ontvangt. Het kan zijn dat u dit bedrag moet opgeven bij uw belastingaangifte en mogelijk belasting verschuldigd bent over het ontvangen bedrag.

Voor de geldverstrekker kan het verstrekken van een onderhandse lening zonder rente ook fiscale gevolgen hebben. In sommige gevallen kan het bedrag dat wordt uitgeleend worden beschouwd als een schenking waarover schenkingsbelasting moet worden betaald. Het is belangrijk om na te gaan welke regels er in uw specifieke situatie van toepassing zijn en hoe dit uw fiscale verplichtingen kan beïnvloeden.

Om onaangename verrassingen te voorkomen, is het raadzaam om duidelijke afspraken te maken en deze schriftelijk vast te leggen. Dit omvat niet alleen de terugbetalingstermijnen en het bedrag van de lening, maar ook eventuele belastingverplichtingen die voortvloeien uit de onderhandse lening zonder rente.

Het is altijd verstandig om professioneel advies in te winnen bij een belastingadviseur of een financieel expert om ervoor te zorgen dat u volledig op de hoogte bent van de belastingimplicaties en om ervoor te zorgen dat u aan uw fiscale verplichtingen voldoet.

Kortom, wanneer u overweegt om een onderhandse lening zonder rente aan te gaan, is het belangrijk om rekening te houden met de belastingimplicaties. Het kan zijn dat u als geldlener of geldverstrekker belasting verschuldigd bent over het bedrag van de lening. Raadpleeg daarom altijd een professional om ervoor te zorgen dat u op de hoogte bent van de geldende belastingwetten en -regels in uw land.

Maak realistische terugbetalingsafspraken

Wanneer je besluit om een onderhandse lening zonder rente aan te gaan, is het van essentieel belang om realistische terugbetalingsafspraken te maken. Het vaststellen van duidelijke en haalbare terugbetalingsvoorwaarden is cruciaal om ervoor te zorgen dat zowel de geldlener als de geldverstrekker zich comfortabel voelen bij de leningsovereenkomst.

Het is verleidelijk om enthousiast te zijn over het feit dat er geen rentekosten aan de lening verbonden zijn. Echter, het is belangrijk om realistisch te blijven en rekening te houden met de financiële mogelijkheden van beide partijen. Een goede start is het bepalen van een terugbetalingsschema dat past bij het inkomen en de uitgaven van de geldlener, zonder dat dit tot financiële stress leidt.

Het kan nuttig zijn om een budget op te stellen waarin alle inkomsten en uitgaven worden opgenomen. Op die manier krijg je een duidelijk beeld van wat er maandelijks beschikbaar is voor de aflossing van de lening. Het is belangrijk om hierbij ook rekening te houden met onvoorziene uitgaven en eventuele andere financiële verplichtingen.

Daarnaast is het raadzaam om een realistische termijn voor terugbetaling af te spreken. Dit kan variëren afhankelijk van het geleende bedrag en de financiële situatie van beide partijen. Het is belangrijk om voldoende tijd in te plannen zodat de geldlener niet overbelast wordt en de lening op een gestructureerde manier kan worden terugbetaald.

Het is ook aan te raden om eventuele wijzigingen in de financiële situatie tijdig te bespreken. Als er zich onverwachte omstandigheden voordoen, zoals verlies van inkomen of onverwachte uitgaven, is het belangrijk om open en eerlijk met elkaar te communiceren. Op die manier kunnen beide partijen samenwerken om passende oplossingen te vinden en de leningsovereenkomst niet in gevaar te brengen.

Kortom, het maken van realistische terugbetalingsafspraken is van groot belang bij het aangaan van een onderhandse lening zonder rente. Door rekening te houden met de financiële mogelijkheden van beide partijen en een haalbaar terugbetalingsschema op te stellen, kan de lening succesvol worden afbetaald zonder dat dit tot financiële problemen leidt. Een open communicatie en het bespreken van eventuele wijzigingen in de financiële situatie zijn ook essentieel om mogelijke problemen tijdig aan te pakken.

Zet alles op papier

Een onderhandse lening zonder rente kan een geweldige manier zijn om financiële steun te bieden aan een familielid, vriend of bekende. Het is echter van cruciaal belang om alle afspraken en voorwaarden duidelijk op papier te zetten.

Het mag dan wel een informele overeenkomst zijn tussen mensen die elkaar goed kennen, het is altijd verstandig om alles schriftelijk vast te leggen. Dit helpt misverstanden en conflicten in de toekomst te voorkomen.

In de schriftelijke overeenkomst moeten alle belangrijke details worden vermeld, zoals het geleende bedrag, de terugbetalingsvoorwaarden, de duur van de lening en eventuele andere afspraken die zijn gemaakt. Het is ook raadzaam om beide partijen te laten ondertekenen en dateren, zodat er geen twijfel bestaat over de geldigheid van de overeenkomst.

Door alles op papier te zetten, creëer je niet alleen duidelijkheid en transparantie, maar bescherm je ook beide partijen. Het kan helpen bij het oplossen van mogelijke geschillen in de toekomst en fungeren als juridisch bewijs als dat nodig mocht zijn.

Daarnaast kan het verstandig zijn om juridisch advies in te winnen bij het opstellen van een onderhandse leningsovereenkomst. Een advocaat kan helpen bij het waarborgen van de geldigheid en afdwingbaarheid ervan, evenals bij het identificeren van eventuele fiscale of wettelijke implicaties.

Kortom, wanneer je overweegt om een onderhandse lening zonder rente aan te gaan, is het essentieel om alles op papier te zetten. Dit helpt conflicten te voorkomen en zorgt voor duidelijkheid en bescherming voor beide partijen. Vergeet niet om juridisch advies in te winnen als je twijfels hebt of als je extra zekerheid wilt hebben bij het opstellen van de leningsovereenkomst.

Overweeg alternatieven

Overweeg alternatieven: Onderhandse lening zonder rente

Een onderhandse lening zonder rente kan aantrekkelijk klinken, maar het is altijd verstandig om alternatieven te overwegen voordat je een beslissing neemt. Hoewel het verstrekken of ontvangen van een lening zonder rente gunstig kan zijn, zijn er andere opties die mogelijk beter passen bij jouw financiële situatie.

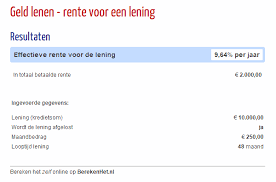

Een van de eerste alternatieven om te overwegen is een traditionele lening bij een bank of financiële instelling. Hoewel hier rente wordt berekend, bieden banken vaak gunstige voorwaarden en flexibele aflossingsmogelijkheden. Het kan de moeite waard zijn om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om de beste optie voor jouw specifieke behoeften te vinden.

Een andere mogelijkheid is het zoeken naar subsidies, beurzen of andere vormen van financiële steun die specifiek gericht zijn op jouw situatie. Bijvoorbeeld als je studeert, kun je in aanmerking komen voor studiefinanciering of andere studiebeurzen. Het is de moeite waard om onderzoek te doen naar mogelijke financieringsbronnen die je niet hoeft terug te betalen.

Daarnaast kun je overwegen om hulp te vragen aan familieleden, vrienden of bekenden in plaats van een onderhandse lening zonder rente af te sluiten. Dit kan resulteren in flexibele afspraken en begripvolle voorwaarden, terwijl het de persoonlijke relaties in stand houdt. Het is echter belangrijk om ook hier duidelijke afspraken te maken en eventueel een overeenkomst op te stellen om misverstanden te voorkomen.

Tot slot is het altijd verstandig om financieel advies in te winnen bij een professional voordat je een lening aangaat. Een financieel adviseur kan je helpen bij het evalueren van de verschillende opties en je begeleiden naar de beste keuze op basis van jouw persoonlijke situatie.

Kortom, hoewel een onderhandse lening zonder rente aantrekkelijk kan lijken, is het belangrijk om alternatieven te overwegen voordat je een definitieve beslissing neemt. Traditionele leningen, subsidies, hulp van familie of vrienden en financieel advies zijn allemaal mogelijkheden die je kunt overwegen om de beste oplossing te vinden die past bij jouw financiële behoeften.

Wees eerlijk en open

Wees eerlijk en open bij het aangaan van een onderhandse lening zonder rente

Wanneer je besluit om een onderhandse lening zonder rente aan te gaan, is het van essentieel belang om eerlijk en open te zijn met de betrokken partijen. Transparantie en duidelijke communicatie leggen de basis voor een succesvolle en harmonieuze leningsovereenkomst.

Het is verleidelijk om bepaalde details te verzwijgen of informatie achter te houden, vooral als het gaat om geldzaken. Echter, het is belangrijk om te onthouden dat eerlijkheid de sleutel is tot een gezonde financiële relatie. Door openhartig te zijn over je financiële situatie, behoeften en verwachtingen, kunnen beide partijen realistische afspraken maken die voor iedereen bevredigend zijn.

Wees eerlijk over je terugbetalingsmogelijkheden. Analyseer zorgvuldig je inkomsten en uitgaven om ervoor te zorgen dat je de lening op tijd kunt terugbetalen. Overweeg ook eventuele risico’s of onvoorziene omstandigheden die van invloed kunnen zijn op je financiële situatie. Door deze informatie met de geldverstrekker te delen, kunnen jullie samen tot een realistisch aflossingsplan komen.

Daarnaast is het belangrijk om open te staan voor vragen en discussies. Moedig de geldverstrekker aan om vragen te stellen of eventuele zorgen uit te spreken. Dit zal niet alleen helpen bij het creëren van wederzijds begrip, maar ook bij het opbouwen van vertrouwen en het verminderen van mogelijke misverstanden.

Een eerlijke en open benadering bij het aangaan van een onderhandse lening zonder rente bevordert niet alleen een gezonde financiële relatie, maar kan ook leiden tot een succesvolle leningsovereenkomst op de lange termijn. Het geeft beide partijen gemoedsrust, vermindert mogelijke spanningen en zorgt ervoor dat iedereen zich comfortabel voelt met de gemaakte afspraken.

Kortom, wees eerlijk en open bij het aangaan van een onderhandse lening zonder rente. Door transparant te zijn over je financiële situatie en verwachtingen, kun je samen met de geldverstrekker tot realistische afspraken komen. Dit legt de basis voor een succesvolle leningsovereenkomst waarin beide partijen tevreden zijn en vertrouwen hebben in elkaar.