Hoe KBC u kan helpen bij het vinden van de perfecte hypothecaire lening

Een hypothecaire lening is een belangrijke financiële beslissing die u niet zomaar neemt. Het is belangrijk om goed geïnformeerd te zijn over de verschillende mogelijkheden en om de juiste keuze te maken voor uw persoonlijke situatie. KBC biedt hypothecaire leningen aan die afgestemd zijn op uw behoeften en mogelijkheden.

Een hypothecaire lening is een lening waarbij u uw woning als onderpand geeft. Dit betekent dat de bank het recht heeft om uw woning te verkopen als u niet meer aan uw betalingsverplichtingen kunt voldoen. Het voordeel van een hypothecaire lening is dat u meestal een lagere rente betaalt dan bij andere soorten leningen, omdat de bank minder risico loopt.

Bij KBC kunt u kiezen uit verschillende soorten hypothecaire leningen, zoals een vaste of variabele rentevoet, afhankelijk van uw persoonlijke voorkeur en financiële situatie. Een vaste rentevoet biedt zekerheid omdat het bedrag dat u maandelijks moet betalen gedurende de hele looptijd van de lening gelijk blijft. Bij een variabele rentevoet kan het bedrag dat u maandelijks moet betalen stijgen of dalen afhankelijk van de marktrente.

Bij KBC kunt u ook kiezen voor een formule waarbij u eerst alleen interest betaalt en later ook kapitaal aflost, of andersom. Dit kan handig zijn als u in het begin nog niet veel kunt aflossen, maar later wel meer financiële ruimte heeft.

Een hypothecaire lening bij KBC biedt ook de mogelijkheid om uw lening te herfinancieren of te verlengen. Dit kan handig zijn als u bijvoorbeeld een lagere rentevoet wilt of als u uw lening wilt verlengen omdat u nog niet klaar bent met aflossen.

Bij KBC staat klantenservice centraal. Het is belangrijk dat u goed geïnformeerd bent over de verschillende mogelijkheden en dat u de juiste keuze maakt voor uw persoonlijke situatie. Daarom biedt KBC persoonlijk advies op maat en begeleiding gedurende het hele proces, vanaf het eerste gesprek tot aan de ondertekening van de lening.

Kortom, een hypothecaire lening bij KBC biedt verschillende mogelijkheden en voordelen die afgestemd zijn op uw persoonlijke situatie. Het is belangrijk om goed geïnformeerd te zijn en de juiste keuze te maken voor uw toekomstige woning en financiële situatie.

7 Veelgestelde Vragen over Hypothecaire Leningen bij KBC

- Wat is een hypothecaire lening bij KBC?

- Hoeveel rente betaal ik voor een hypothecaire lening bij KBC?

- Wat zijn de voorwaarden van een hypothecaire lening bij KBC?

- Hoe lang duurt het om een hypothecaire lening bij KBC te krijgen?

- Wat zijn de mogelijkheden van aflossing op mijn hypothecaire lening bij KBC?

- Kan ik mijn hypothecaire lening bij KBC verhogen of verlagen als mijn financiële situatie verandert?

- Welke documentatie heb je nodig om een hypothecaire lening aan te vragen bij KBC?

Wat is een hypothecaire lening bij KBC?

Een hypothecaire lening bij KBC is een lening waarbij u geld leent om een woning te kopen of te bouwen en waarbij uw woning als onderpand dient. Dit betekent dat de bank het recht heeft om uw woning te verkopen als u niet meer aan uw betalingsverplichtingen kunt voldoen. Het voordeel van een hypothecaire lening is dat u meestal een lagere rente betaalt dan bij andere soorten leningen, omdat de bank minder risico loopt.

Bij KBC kunt u kiezen uit verschillende soorten hypothecaire leningen, zoals een vaste of variabele rentevoet, afhankelijk van uw persoonlijke voorkeur en financiële situatie. Een vaste rentevoet biedt zekerheid omdat het bedrag dat u maandelijks moet betalen gedurende de hele looptijd van de lening gelijk blijft. Bij een variabele rentevoet kan het bedrag dat u maandelijks moet betalen stijgen of dalen afhankelijk van de marktrente.

Bij KBC kunt u ook kiezen voor een formule waarbij u eerst alleen interest betaalt en later ook kapitaal aflost, of andersom. Dit kan handig zijn als u in het begin nog niet veel kunt aflossen, maar later wel meer financiële ruimte heeft.

Een hypothecaire lening bij KBC biedt ook de mogelijkheid om uw lening te herfinancieren of te verlengen. Dit kan handig zijn als u bijvoorbeeld een lagere rentevoet wilt of als u uw lening wilt verlengen omdat u nog niet klaar bent met aflossen.

Bij KBC staat klantenservice centraal. Het is belangrijk dat u goed geïnformeerd bent over de verschillende mogelijkheden en dat u de juiste keuze maakt voor uw persoonlijke situatie. Daarom biedt KBC persoonlijk advies op maat en begeleiding gedurende het hele proces, vanaf het eerste gesprek tot aan de ondertekening van de lening.

Kortom, een hypothecaire lening bij KBC biedt verschillende mogelijkheden en voordelen die afgestemd zijn op uw persoonlijke situatie. Het is belangrijk om goed geïnformeerd te zijn en de juiste keuze te maken voor uw toekomstige woning en financiële situatie.

Hoeveel rente betaal ik voor een hypothecaire lening bij KBC?

De rente die u betaalt voor een hypothecaire lening bij KBC is afhankelijk van verschillende factoren, zoals het bedrag dat u leent, de looptijd van de lening, uw persoonlijke financiële situatie en de gekozen formule (vaste of variabele rentevoet).

De exacte rentevoet wordt bepaald op basis van een individuele analyse van uw financiële situatie en uw terugbetalingscapaciteit. Daarom is het niet mogelijk om een algemeen tarief te geven voor hypothecaire leningen bij KBC.

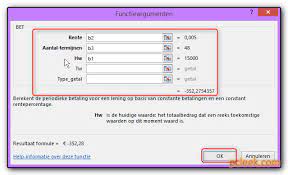

Het is wel mogelijk om online een simulatie te maken op de website van KBC. Hier kunt u aangeven hoeveel u wilt lenen en in hoeveel jaar u dit wilt terugbetalen. Vervolgens krijgt u een overzicht van de verschillende mogelijkheden en bijbehorende rentevoeten.

Als u meer informatie wilt over hypothecaire leningen bij KBC en de exacte rentevoet die voor u geldt, kunt u het beste contact opnemen met KBC om een afspraak te maken met een adviseur. Zij kunnen u persoonlijk advies geven en helpen bij het vinden van de juiste lening die past bij uw financiële situatie en behoeften.

Wat zijn de voorwaarden van een hypothecaire lening bij KBC?

De voorwaarden van een hypothecaire lening bij KBC kunnen verschillen afhankelijk van uw persoonlijke situatie en de lening die u kiest. Over het algemeen zijn er echter een aantal basiseisen waaraan u moet voldoen om in aanmerking te komen voor een hypothecaire lening bij KBC:

U moet ouder zijn dan 18 jaar.

U moet in staat zijn om de lening terug te betalen. Dit betekent dat u over voldoende inkomen moet beschikken en dat uw financiële situatie stabiel genoeg is om de lening af te lossen.

U moet een pand hebben om als onderpand te geven voor de lening.

U moet in staat zijn om een bepaald percentage van het aankoopbedrag of de waarde van het pand zelf te financieren, afhankelijk van de lening die u kiest.

Naast deze basiseisen kunnen er nog andere voorwaarden gelden, zoals bijvoorbeeld:

Het afsluiten van een schuldsaldoverzekering, die ervoor zorgt dat uw nabestaanden niet met schulden achterblijven als u komt te overlijden.

Het afsluiten van een brandverzekering, die ervoor zorgt dat uw woning verzekerd is tegen schade door brand, storm of waterschade.

Het openen van een zichtrekening bij KBC.

Het is belangrijk om goed geïnformeerd te zijn over alle voorwaarden en vereisten voordat u besluit om een hypothecaire lening af te sluiten bij KBC of een andere bank. Neem daarom altijd contact op met de bank om persoonlijk advies op maat te krijgen en ervoor te zorgen dat u de juiste keuze maakt voor uw persoonlijke situatie.

Hoe lang duurt het om een hypothecaire lening bij KBC te krijgen?

De tijd die nodig is om een hypothecaire lening bij KBC te krijgen, kan variëren afhankelijk van verschillende factoren. Het proces omvat verschillende stappen, zoals het indienen van een aanvraag, het beoordelen van uw kredietwaardigheid en het opstellen van een leningsovereenkomst.

Over het algemeen duurt het proces om een hypothecaire lening bij KBC te krijgen gemiddeld 4 tot 6 weken. Dit kan echter variëren afhankelijk van uw persoonlijke situatie en de complexiteit van uw leningsaanvraag.

Als u al klant bent bij KBC en u heeft al een lopende relatie met de bank, kan het proces mogelijk sneller verlopen omdat de bank al over uw financiële gegevens beschikt. Als u echter nog geen klant bent bij KBC, kan het proces langer duren omdat de bank meer tijd nodig heeft om uw financiële situatie te beoordelen.

Het is belangrijk om te onthouden dat het verkrijgen van een hypothecaire lening een belangrijke financiële beslissing is die zorgvuldige overweging vereist. Het is daarom raadzaam om voldoende tijd te nemen om verschillende opties te onderzoeken en persoonlijk advies in te winnen voordat u een definitieve beslissing neemt.

Wat zijn de mogelijkheden van aflossing op mijn hypothecaire lening bij KBC?

Bij KBC zijn er verschillende mogelijkheden voor de aflossing van uw hypothecaire lening. Hieronder vindt u een overzicht van de belangrijkste opties:

- Vaste maandelijkse aflossingen: Bij deze optie betaalt u elke maand een vast bedrag aan kapitaal en interest terug. Dit bedrag blijft gedurende de hele looptijd van de lening gelijk.

- Variabele maandelijkse aflossingen: Hierbij betaalt u elke maand een bedrag terug dat bestaat uit kapitaal en interest, maar het bedrag kan variëren afhankelijk van de marktrente.

- Vaste kapitaalaflossingen: Bij deze optie betaalt u elke maand een vast bedrag aan kapitaal terug, terwijl het bedrag dat u aan interest betaalt varieert.

- Bulletkrediet: Bij deze optie betaalt u tijdens de looptijd alleen interesten terug en lost u het volledige kapitaalbedrag op het einde van de looptijd in één keer af.

- Heropname krediet: Indien u al een hypothecaire lening heeft lopen bij KBC, kunt u ervoor kiezen om tussentijds extra geld op te nemen om bijvoorbeeld renovaties of verbouwingen te financieren.

- Herfinanciering: Het is mogelijk om uw bestaande hypothecaire lening te herfinancieren bij KBC om zo te profiteren van lagere rentevoeten of betere voorwaarden.

Bij KBC staat klantenservice centraal en daarom bieden zij persoonlijk advies op maat en begeleiding gedurende het hele proces. Dit omvat ook informatie over de verschillende aflossingsopties en welke optie het beste past bij uw persoonlijke situatie. Het is belangrijk om goed geïnformeerd te zijn over de verschillende mogelijkheden en om de juiste keuze te maken voor uw financiële toekomst.

Kan ik mijn hypothecaire lening bij KBC verhogen of verlagen als mijn financiële situatie verandert?

Ja, het is mogelijk om uw hypothecaire lening bij KBC te verhogen of te verlagen als uw financiële situatie verandert. Als u bijvoorbeeld meer financiële ruimte heeft, kunt u ervoor kiezen om extra kapitaal af te lossen of om de looptijd van uw lening te verkorten. Dit kan ervoor zorgen dat u op lange termijn minder rente betaalt en dat u sneller schuldenvrij bent.

Aan de andere kant kan het ook voorkomen dat u door onvoorziene omstandigheden minder financiële ruimte heeft. In dit geval kunt u ervoor kiezen om uw maandelijkse betalingen tijdelijk te verlagen of om de looptijd van uw lening te verlengen. Dit kan ervoor zorgen dat u in een moeilijke periode toch aan uw betalingsverplichtingen kunt voldoen.

Het is belangrijk om te weten dat het verhogen of verlagen van uw hypothecaire lening afhankelijk is van verschillende factoren, zoals uw persoonlijke situatie en de voorwaarden van uw leningsovereenkomst. Daarom is het altijd aanbevolen om contact op te nemen met KBC en persoonlijk advies in te winnen voordat u een beslissing neemt over het wijzigen van uw hypothecaire lening.

KBC biedt persoonlijk advies op maat en begeleiding gedurende het hele proces, zodat u de juiste keuze kunt maken voor uw financiële situatie en toekomstplannen.

Welke documentatie heb je nodig om een hypothecaire lening aan te vragen bij KBC?

Om een hypothecaire lening aan te vragen bij KBC heeft u verschillende documenten nodig die uw financiële situatie en kredietwaardigheid aantonen. Hieronder vindt u een overzicht van de belangrijkste documenten die u nodig heeft:

- Identiteitsbewijs: U heeft een geldig identiteitsbewijs nodig, zoals een paspoort of identiteitskaart.

- Bewijs van inkomen: U moet bewijzen dat u voldoende inkomen heeft om de lening terug te betalen. Hiervoor dient u loonfiches, een recente belastingaangifte of andere documentatie die uw inkomsten aantoont te overleggen.

- Bewijs van eigendom: Als u al een woning bezit, moet u het eigendomsbewijs kunnen overleggen.

- Bewijs van kosten: U moet ook bewijzen wat de kosten zijn voor de aankoop van de woning, zoals notariskosten, registratierechten en eventuele makelaarskosten.

- Bankafschriften: KBC vraagt meestal om bankafschriften van de afgelopen drie maanden om uw financiële situatie te beoordelen.

- Overzicht schuldenlast: Als u andere leningen heeft lopen, moet u dit ook aangeven en overzichten hiervan kunnen voorleggen.

- Waarborgen: Afhankelijk van uw persoonlijke situatie kan KBC vragen naar extra waarborgen, zoals een borgstelling door derden of een hypotheek op ander onroerend goed.

Het is belangrijk om te weten dat de vereiste documenten kunnen variëren afhankelijk van uw persoonlijke situatie en de specifieke lening die u aanvraagt. KBC zal u hierover informeren en u helpen bij het verzamelen van de juiste documentatie. Het is ook belangrijk om te onthouden dat het aanvragen van een hypothecaire lening een grondig proces is, waarbij uw financiële situatie zorgvuldig wordt geanalyseerd om ervoor te zorgen dat u in staat bent om de lening terug te betalen.