Financiële flexibiliteit op maat met een persoonlijke lening bij Crelan

Een persoonlijke lening bij Crelan: Financiële flexibiliteit op maat

Wanneer u behoefte heeft aan extra financiële middelen, kan een persoonlijke lening een uitstekende oplossing zijn. Bij Crelan begrijpen we dat iedereen unieke behoeften en doelen heeft, en daarom bieden wij persoonlijke leningen aan die specifiek zijn afgestemd op uw situatie.

Wat is een persoonlijke lening?

Een persoonlijke lening is een vorm van lenen waarbij u een vast bedrag leent voor een bepaalde periode. Het mooie van deze lening is dat u de vrijheid heeft om het geld te gebruiken zoals u dat wilt. Of het nu gaat om het financieren van een droomvakantie, het renoveren van uw huis of het consolideren van bestaande schulden, met een persoonlijke lening kunt u uw plannen realiseren zonder dat u hiervoor uw spaargeld hoeft aan te spreken.

Waarom kiezen voor een persoonlijke lening bij Crelan?

Bij Crelan streven we ernaar om onze klanten de best mogelijke service te bieden. Hier zijn enkele redenen waarom onze persoonlijke leningen de juiste keuze kunnen zijn:

- Flexibele bedragen: Of u nu behoefte heeft aan een klein bedrag of juist een grotere financiering nodig heeft, bij Crelan kunt u kiezen uit verschillende leenbedragen die passen bij uw behoeften.

- Aantrekkelijke rentetarieven: Wij begrijpen dat de rente een belangrijke factor is bij het kiezen van een lening. Daarom streven we ernaar om concurrerende rentetarieven aan te bieden, zodat u kunt profiteren van betaalbare maandelijkse aflossingen.

- Duidelijke voorwaarden: Bij Crelan geloven we in transparantie. Daarom zorgen we ervoor dat onze leningsvoorwaarden duidelijk en begrijpelijk zijn, zodat u precies weet waar u aan toe bent.

- Snelle en eenvoudige aanvraagprocedure: Het aanvragen van een persoonlijke lening bij Crelan is snel en gemakkelijk. U kunt online een aanvraag indienen en ons ervaren team staat klaar om u te begeleiden bij elke stap van het proces.

- Persoonlijke begeleiding: Onze deskundige medewerkers begrijpen dat elke financiële situatie uniek is. Daarom bieden wij persoonlijke begeleiding om ervoor te zorgen dat u de juiste lening krijgt die past bij uw specifieke behoeften en financiële mogelijkheden.

Hoe kunt u een persoonlijke lening bij Crelan aanvragen?

Het aanvragen van een persoonlijke lening bij Crelan is eenvoudig. U kunt onze website bezoeken en gebruikmaken van onze online simulatietool om de leenbedragen en looptijden te vergelijken. Vervolgens kunt u online een aanvraag indienen en ontvangt u binnen korte tijd een reactie van ons team.

Bij Crelan begrijpen we dat uw financiële behoeften kunnen veranderen. Daarom bieden wij flexibele oplossingen die aansluiten bij uw persoonlijke situatie. Met een persoonlijke lening van Crelan kunt u uw plannen realiseren en genieten van financiële flexibiliteit op maat.

Let op: Geld lenen kost ook geld.

6 Tips voor een Persoonlijke Lening bij Crelan

- Kies de lening die het beste bij je past.

- Vergelijk verschillende aanbieders om de beste deal te krijgen.

- Zorg ervoor dat je voldoende inkomen hebt om de maandelijkse aflossingen te kunnen betalen.

- Wees alert op verborgen kosten of vergoedingen die niet inbegrepen zijn in de rentevoet of berekening van uw lening.

- Houd rekening met mogelijke veranderingen in uw financiële situatie, zoals een stijging van de rente of werkloosheid, en pas uw budget daarop aan als dat nodig is.

- Neem contact op met Crelan als er problemen zijn met betaling van uw lening, zodat er samen naar oplossingen gezocht kan worden

Kies de lening die het beste bij je past.

Bij het afsluiten van een persoonlijke lening is het belangrijk om de lening te kiezen die het beste bij je past. Bij Crelan begrijpen we dat iedereen unieke behoeften en doelen heeft, en daarom bieden wij verschillende leningsopties aan die afgestemd zijn op jouw specifieke situatie.

Het is verleidelijk om direct voor de hoogste leensom te kiezen, maar het is belangrijk om realistisch te blijven en na te gaan hoeveel geld je daadwerkelijk nodig hebt. Denk goed na over het doel van de lening en bepaal welk bedrag je nodig hebt om dit doel te bereiken. Het is altijd verstandig om niet meer te lenen dan nodig is, omdat je uiteindelijk ook rente moet terugbetalen.

Daarnaast is het belangrijk om de looptijd van de lening te overwegen. Kies een looptijd die past bij jouw financiële mogelijkheden en zorg ervoor dat je in staat bent om de maandelijkse aflossingen comfortabel terug te betalen. Een langere looptijd kan lagere maandelijkse aflossingen betekenen, maar houd er rekening mee dat dit ook kan resulteren in hogere totale kosten door de rente die zich gedurende een langere periode opstapelt.

Bij Crelan staan we klaar om je te helpen bij het kiezen van de lening die het beste bij je past. Onze deskundige medewerkers kunnen je voorzien van advies op maat en begeleiden je door het proces van het kiezen van de juiste lening. We streven ernaar om transparante voorwaarden en aantrekkelijke rentetarieven aan te bieden, zodat je met vertrouwen een weloverwogen beslissing kunt nemen.

Onthoud dat het belangrijk is om goed na te denken over je financiële behoeften en mogelijkheden voordat je een persoonlijke lening afsluit. Kies de lening die het beste bij je past, zodat je kunt genieten van financiële gemoedsrust en succesvol jouw doelen kunt bereiken.

Let op: Geld lenen kost ook geld.

Vergelijk verschillende aanbieders om de beste deal te krijgen.

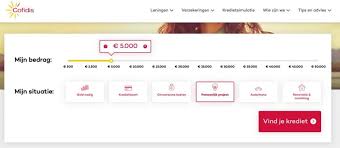

Wanneer u op zoek bent naar een persoonlijke lening bij Crelan, is het belangrijk om te onthouden dat er ook andere aanbieders zijn die deze service aanbieden. Het vergelijken van verschillende aanbieders is essentieel om de beste deal te krijgen en ervoor te zorgen dat u de lening vindt die het beste bij uw behoeften past.

Het vergelijken van aanbieders stelt u in staat om verschillende aspecten van de lening te beoordelen, zoals rentetarieven, leenbedragen, looptijden en voorwaarden. Door dit te doen, kunt u een goed beeld krijgen van wat elke aanbieder te bieden heeft en welke optie het meest gunstig is voor uw situatie.

Een handige manier om verschillende aanbieders te vergelijken, is door gebruik te maken van online vergelijkingswebsites. Deze websites stellen u in staat om snel en gemakkelijk meerdere leningen naast elkaar te leggen en de belangrijkste details met elkaar te vergelijken. Op deze manier kunt u de beste deal vinden zonder dat u talloze websites hoeft af te zoeken.

Bij het vergelijken van aanbieders moet u niet alleen letten op de rentetarieven, maar ook op eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Deze kunnen namelijk invloed hebben op de totale kosten van uw lening.

Het is ook belangrijk om rekening te houden met uw eigen financiële situatie en wat haalbaar is voor u in termen van maandelijkse aflossingen. Door dit in gedachten te houden tijdens het vergelijken, kunt u ervoor zorgen dat u een lening kiest die past binnen uw budget.

Kortom, het vergelijken van verschillende aanbieders is een verstandige stap bij het zoeken naar een persoonlijke lening bij Crelan. Door dit te doen, kunt u de beste deal krijgen en ervoor zorgen dat u de lening vindt die het beste aansluit bij uw behoeften en financiële situatie. Neem de tijd om verschillende aanbieders te onderzoeken en maak een weloverwogen beslissing.

Zorg ervoor dat je voldoende inkomen hebt om de maandelijkse aflossingen te kunnen betalen.

Wanneer u overweegt om een persoonlijke lening bij Crelan af te sluiten, is het belangrijk om ervoor te zorgen dat u voldoende inkomen heeft om de maandelijkse aflossingen te kunnen betalen. Het is verleidelijk om een lening aan te gaan voor een bepaald doel, maar het is essentieel om realistisch te zijn over uw financiële situatie.

Het hebben van voldoende inkomen betekent dat u naast de maandelijkse aflossingen nog steeds in staat moet zijn om uw andere financiële verplichtingen na te komen. Het is belangrijk om rekening te houden met uw reguliere uitgaven, zoals huur of hypotheeklasten, nutsvoorzieningen, voedsel en andere lopende kosten. Daarnaast moet u ook ruimte overhouden voor onvoorziene uitgaven en eventuele andere leningen of schulden die u mogelijk heeft.

Een goede manier om uw financiële situatie in kaart te brengen, is door een budget op te stellen. Noteer al uw inkomsten en uitgaven gedurende een bepaalde periode, bijvoorbeeld een maand. Op deze manier krijgt u een duidelijk beeld van hoeveel geld er binnenkomt en waar het naartoe gaat. Dit zal u helpen bepalen of u voldoende ruimte heeft in uw budget om de maandelijkse aflossingen van de persoonlijke lening bij Crelan te kunnen betalen.

Het is ook raadzaam om rekening te houden met eventuele veranderingen in uw financiële situatie op de lange termijn. Denk bijvoorbeeld aan veranderingen in uw baan, gezinssituatie of andere financiële verplichtingen die u in de toekomst kunt verwachten. Het is belangrijk om vooruit te plannen en ervoor te zorgen dat u ook op de lange termijn in staat bent om aan uw financiële verplichtingen te voldoen.

Het hebben van voldoende inkomen om de maandelijkse aflossingen van een persoonlijke lening bij Crelan te kunnen betalen, is essentieel om financiële stabiliteit te behouden en onnodige stress te voorkomen. Neem de tijd om uw financiële situatie zorgvuldig te evalueren voordat u een lening aangaat, zodat u met vertrouwen kunt genieten van de voordelen van een persoonlijke lening.

Wees alert op verborgen kosten of vergoedingen die niet inbegrepen zijn in de rentevoet of berekening van uw lening.

Wees alert op verborgen kosten bij een persoonlijke lening van Crelan

Wanneer u een persoonlijke lening afsluit, is het belangrijk om niet alleen naar de rentevoet te kijken, maar ook naar eventuele verborgen kosten of vergoedingen die niet zijn inbegrepen in de initiële berekening van uw lening. Bij Crelan geloven we in transparantie en willen we ervoor zorgen dat u volledig op de hoogte bent van alle kosten die gepaard gaan met uw lening.

Het is essentieel om aandacht te besteden aan de volgende aspecten:

- Dossierkosten: Sommige kredietverstrekkers brengen dossierkosten in rekening voor het verwerken van uw leningsaanvraag. Deze kosten kunnen variëren en moeten worden meegenomen bij het vergelijken van verschillende aanbiedingen.

- Verzekeringen: In sommige gevallen kan het nodig zijn om een verzekering af te sluiten als onderdeel van uw leningsovereenkomst. Het is belangrijk om te begrijpen welke verzekeringen vereist zijn en wat de kosten hiervan zijn.

- Administratieve kosten: Naast dossierkosten kunnen er ook administratieve kosten verbonden zijn aan uw lening. Deze kosten kunnen betrekking hebben op het beheer van uw lening gedurende de looptijd ervan.

- Vervroegde terugbetaling: Als u ervoor kiest om uw lening eerder af te lossen dan oorspronkelijk gepland, kan dit leiden tot extra kosten of vergoedingen. Het is belangrijk om deze voorwaarden te kennen voordat u een lening afsluit.

Bij Crelan streven we ernaar om onze klanten volledige transparantie te bieden. Daarom zorgen we ervoor dat alle kosten en vergoedingen duidelijk worden vermeld in uw leningsovereenkomst. Ons ervaren team staat altijd klaar om uw vragen te beantwoorden en u te begeleiden bij het kiezen van de juiste lening die past bij uw financiële behoeften en mogelijkheden.

Onthoud: het is van groot belang om alert te zijn op verborgen kosten of vergoedingen die niet inbegrepen zijn in de rentevoet of berekening van uw lening. Neem de tijd om de voorwaarden zorgvuldig door te nemen voordat u een persoonlijke lening afsluit, zodat u niet voor verrassingen komt te staan.

Let op: Geld lenen kost ook geld.

Houd rekening met mogelijke veranderingen in uw financiële situatie, zoals een stijging van de rente of werkloosheid, en pas uw budget daarop aan als dat nodig is.

Bij het afsluiten van een persoonlijke lening bij Crelan is het belangrijk om rekening te houden met mogelijke veranderingen in uw financiële situatie. Hoewel u wellicht zorgvuldig heeft nagedacht over uw huidige budget en de maandelijkse aflossingen, kunnen onverwachte gebeurtenissen zoals een stijging van de rente of werkloosheid invloed hebben op uw financiële stabiliteit.

Het is verstandig om vooraf na te denken over hoe u zou omgaan met dergelijke veranderingen en hoe u uw budget zou aanpassen als dat nodig is. Het hebben van een noodfonds kan bijvoorbeeld helpen om onvoorziene uitgaven op te vangen en ervoor zorgen dat u uw lening kunt blijven aflossen, zelfs als er zich onverwachte situaties voordoen.

Daarnaast is het raadzaam om regelmatig uw financiële situatie te evalueren en eventuele wijzigingen in inkomen, uitgavenpatroon of levensomstandigheden in overweging te nemen. Als u merkt dat uw financiële mogelijkheden zijn veranderd, kunt u contact opnemen met Crelan om te bespreken welke opties er zijn om uw lening aan te passen aan uw nieuwe situatie.

Het is altijd beter om proactief te zijn en voorbereid te zijn op mogelijke veranderingen in plaats van geconfronteerd te worden met onverwachte moeilijkheden. Door rekening te houden met mogelijke veranderingen in uw financiële situatie en indien nodig uw budget aan te passen, kunt u ervoor zorgen dat u uw persoonlijke lening bij Crelan op een verantwoorde en haalbare manier kunt blijven aflossen.

Onthoud altijd dat het belangrijk is om eerlijk en open te zijn over uw financiële situatie bij het afsluiten van een lening. Dit stelt Crelan in staat om u de best mogelijke begeleiding te bieden en samen met u te werken aan een oplossing die past bij uw behoeften.

Neem contact op met Crelan als er problemen zijn met betaling van uw lening, zodat er samen naar oplossingen gezocht kan worden

Het is belangrijk om open en transparant te zijn wanneer het gaat om het aflossen van uw persoonlijke lening. Soms kunnen er onvoorziene omstandigheden ontstaan waardoor u tijdelijk moeite heeft met het betalen van uw lening. In dergelijke situaties is het verstandig om direct contact op te nemen met Crelan.

Crelan begrijpt dat het leven soms onverwachte wendingen kan nemen en financiële uitdagingen met zich mee kan brengen. Daarom staan ze klaar om u te helpen als u problemen heeft met de betaling van uw lening. Het is in uw eigen belang om tijdig contact op te nemen, zodat er samen naar passende oplossingen gezocht kan worden.

Door proactief contact op te nemen met Crelan kunt u voorkomen dat de betalingsachterstanden zich opstapelen en de situatie verergert. Samen met hun deskundige team kunt u bespreken welke mogelijkheden er zijn, zoals het herzien van de aflossingsplannen of het treffen van een tijdelijke regeling.

Het is belangrijk om te onthouden dat Crelan er is om u te ondersteunen en te helpen bij het vinden van haalbare oplossingen. Door open communicatie en samenwerking kunt u werken aan een nieuwe betalingsregeling die past bij uw huidige financiële situatie.

Neem dus geen genoegen met slapeloze nachten of toenemende stress over uw lening. Neem contact op met Crelan zodra u merkt dat er problemen ontstaan, zodat zij u kunnen bijstaan en samen met u naar oplossingen kunnen zoeken. U staat er niet alleen voor, Crelan is er om u te helpen.